图片来源:视觉中国

蓝鲸财经记者 王涵艺

3月18日午间,特步国际(1368.HK)发布2023年财报显示,集团去年全年营收达143.46亿元,同比增长10.9%。从历史纵向看,营收相比2022年29.13%的增速,大幅放缓;和横向同行比,361度2023年营收84.2亿元,同比增长21%,虽然特步体量仍有优势,但营收和净利润增速均大幅落后于361度。

从二级市场看,特步股价自2022年7月最高点14.6港元/股一路下跌,到2024年1月初触底3.6港元/股,截至3月19日收盘,特步股价依然低于5港元/股,虽有回升迹象,但依旧惨淡。特步作为运动鞋服行业中的代表性企业,业绩和股价背道而驰,究竟是为什么?

图片来源:截自百度

主营业务增长乏力

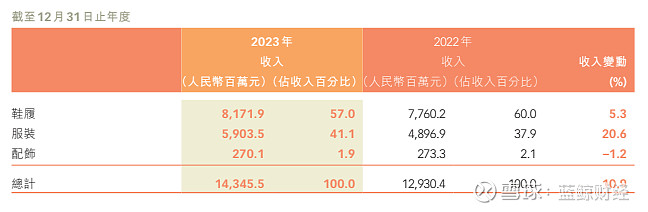

特步集团业务板块分三个部分,鞋履、服装和配饰。

从财报可以看出,2023年服装业务收入59.04亿元,同比增长20.6%,增速较快,所以收入占比上升;在各地马拉松赛事霸榜的鞋履收入81.72亿元,同比增长5.3%,增速大幅落后服装业务,与集团整体营收增速10.9%相比,像是遇到了瓶颈。

对此,资深品牌管理专家、上海良栖品牌管理有限公司创始人程伟雄认为,服装四季可以常态穿着,而跑鞋尤其是专业跑鞋需要看运动场景穿着,是鞋履增速低于服装增速的原因。

图片来源:截自财报

尽管如此,跑鞋依旧是支撑营收最主要的部分,这点从集团产能分配也能看出——接近90%的服装业务是外包,集团重心明显不在服装上。

特步集团董事局主席兼CEO丁水波表示:“我们于跑步领域的行业领先地位持续推动集团的业务增长。特步在中国内地多个马拉松赛事中,超越国际和国产品牌,穿着率占据领先地位。”

2007年,特步开始试水马拉松项目,成为最早布局路跑领域的品牌之一。2018年,特步推出160X系列跑鞋,后续不断衍生出160XPRO、160X2.0、160X2.0PRO、160X3.0PRO等多款跑鞋,并相继随着特步签约的冠军运动员出现在各大马拉松现场。

特步跑鞋矩阵 图片来源:截自财报

特步在财报中称,2023年中国内地的重点马拉松赛事中,特步跑鞋的穿着率于所有及破三(跑进三小时内)跑者中高踞榜首,并位踞国际及国产品牌第一。在最近结束的2024年厦门马拉松赛中,特步延续其亮眼表现,穿着率保持领先地位,于所有及破三跑者中分别达到41.8%和43.8%。

数据十分亮眼,产品力到底如何?最终还得回归市场。有跑马爱好者在社交平台反馈产品磨脚,“用160X5.0pro跑比赛,刚8公里就开始脚痛。”但需要注意的是,评价中混迹了不少非专业跑者,把鞋子的耐磨性作为槽点。

实际上,就专业跑鞋而言,超临界发泡材料牺牲耐久换性能是正常不过的现象。如果说个别评价不足以说明特步产品力问题,在库存清理上特步的表现就有些后劲不足。蓝鲸财经记者在线下门店走访发现,原价在千元左右的特步明星跑鞋160X系列,最高优惠金额可达200元,线上也有不同程度的折扣。

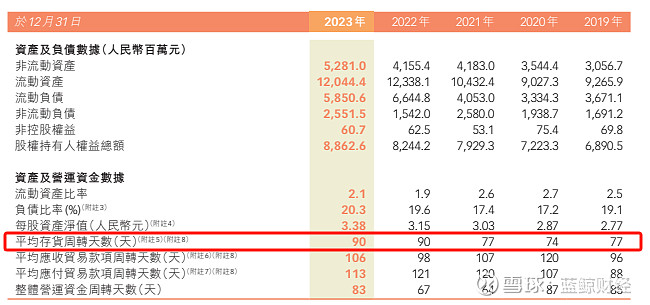

据今年三季度披露数据,特步主品牌零售折扣水平为7折至7.5折,渠道库存周转时间为4个半月至5个月。从最新财报看,平均存货天数仍维持在90天,高于前些年。也就是说,产品供给大于消费者需求,市场端累积库存较多。

图片来源:截自财报

值得注意的是,目前来看,跑鞋市场竞争激烈。国内外运动品牌均在发力布局,外资运动品牌耐克、阿迪达斯;本土运动品牌安踏、李宁;小众跑鞋品牌昂跑、Hoka One One都开始崭露头角。

具体从定价上看,特步品牌的跑鞋大多在400元至700元区间,针对专业运动员和精英跑者的竞赛跑鞋在1000元上下。在特步之上,Hoka、昂跑、萨洛蒙等小众品牌正在瓜分千元以上的高端跑鞋市场;特步之下,匹克、鸿星尔克主打性价比,下探着碳板跑鞋下沉市场的价格边界。

可见,未来,特步品牌面临的竞争只会越来越大。

新曲线发育尚未完成

面对上述问题,特步集团也在积极寻找第二曲线。

安踏通过收购和运营FILA、始祖鸟和迪桑特等多个国际品牌,实现了品牌多元化。特步选择复制安踏的老路,即实施运营国际品牌的策略。

过去4年,特步斥资超24亿元,收进4个国际品牌。其中,主品牌特步定位大众市场;Saucony(索康尼)、Merrell(迈乐)以专业运动为主;K-Swiss(盖世威)、Palladium(帕拉丁)定位时尚运动。“我们希望以高度互补的品牌组合,满足不同消费者的需求。”丁水波称。

遇到特步前,索康尼曾两度败走麦城。

2004年,索康尼首次进入中国,在全国只有北上广有门店的情况下,索康尼的产品均价达到了1000元。彼时,全国在岗职工平均月工资仅为1335.33元,全年的消费水平只有4552元。显然,索康尼的路线过于高端超前。

2015年,索康尼携手代理商永三商贸再战中国市场,不过3年合同到期后代理商没有续约,线下线上门店全部关闭。

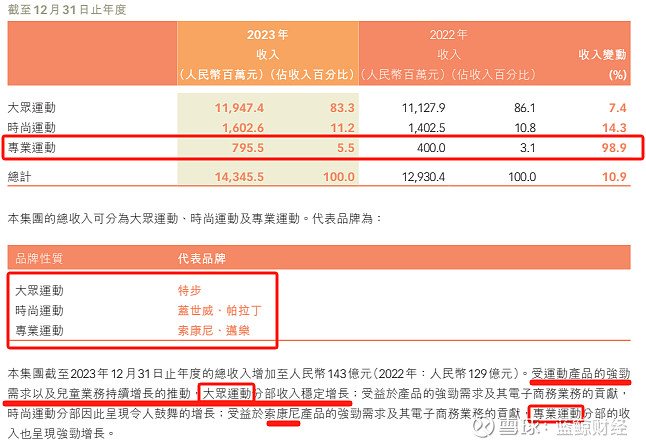

直到遇见了特步,索康尼实现了三度进入中国市场以来的首次盈利。分部门看,以索康尼为首的专业运动板块收入同比增长98.9%至7.96亿元,接近翻倍,占集团总收入的5.5%。

至此,索康尼也成了特步首个盈利的新品牌。二者互相成就,通过索康尼,特步强化了自身在跑步领域的专业性和品牌影响力,与主品牌形成了良好的协同效应。特步对索康尼的市场定位非常准确,将其作为中高端跑步品牌引入中国市场,满足了消费者对于专业运动装备的需求。

图片来源:截自财报

但不能忽视的是,特步主品牌仍是集团收入中占比最大的品牌,达119.47亿元,经营利润为18.91亿元;专业运动分部的收入达7.96亿元,但经营利润为仅为840万元;时尚运动收入16.03亿元,利润亏损了1.84亿元,虽较2022年缩窄500万元,但仍处较高亏损状态。

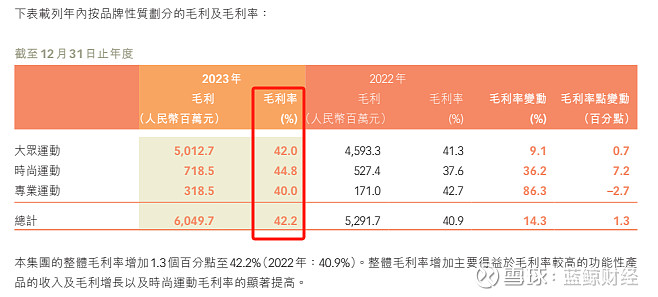

新品牌索康尼虽然收入翻倍,但是体量还很小,甚至牺牲了一些毛利率,财报数据显示,特步整体毛利率为42.2%,专业运动的毛利率仅为40%,甚至低于大众运动。

图片来源:截自财报

虽然特步在模仿安踏已经验证成功的老路,丁水波也十分看好该业务前景,表示特步对索康尼及迈乐品牌前景充满信心,并致力于进一步释放品牌在中国的商业潜力。可实际上,新曲线的发育并不会像想象中那么容易。

资本市场遇冷

在主品牌库存承压、新品牌尚未成气候的当下,特步国际的业绩前景仍具备较大的不确定性。

特步作为国内优秀体育品牌,上市15年来总营收已经增长近10倍。但2023年以来,特步股价屡屡断崖式下跌,市值下挫近50%。业绩和资本市场的表现并不“匹配”。

2023年1月8日,特步股价一度跌至3.65港元,创近34个月新低。

2023年11月14日,特步股价收跌16.49%,创下公司2019年3月底以来最大单日跌幅。这个时间点正是特步公布双11战报之后。

对比两年前曾一度达到15.87港元的市场高点,如今特步的股价仅剩4.95港元,跌幅超70%。

竞争加剧、业绩增速放缓的同时,居高不下的库存压力也重重地压在特步身上。这影响了投资者对特步国际的信心,从而导致了股价的下跌。受累于此,包括中金、瑞银多家投行、券商纷纷下调目标价,表示对特步发展前景的担忧。

此外,特步股东权益变动,也是投资者担忧的另一个方面。

蓝鲸财经记者查阅特步财报发现,2022年7月26日,特步出现大范围的机构和个人减持。其中董事长丁水波和其胞弟丁明忠以及胞妹丁美清都在减持名单之列,且兄妹三人的减持数量就像商量好了一样,均减持了8000万股。当日,特步的收盘价为13.02港元,盘中最高为13.14港元,以丁水波兄妹三人减持的2.4亿股计算,兄妹三人共计套现31.2亿港元,每人平均套现10.4亿港元。

有分析人士称:“高管不断增持,是制造话题,吸引投资者买入。高管经常增减持的个股风险较大,投资者应该谨慎介入。”

综合上述原因,也能基本解释为什么特步的业绩和股价背道而驰了。

未来如何让消费者重新选择特步,让投资者重拾信心,特步对此如何看待?蓝鲸财经记者发送邮件至特步询问,但截至发稿并未获得回复。

在二级市场,曾经只是其市值五分之一的361度,如今市值达92亿港元,有迎头赶上的趋势,想要稳坐国产运动品牌前排,特步并不轻松。