5月10日,在美国4月通胀报告出炉后,被视为“美联储喉舌”、有“新美联储通讯社”之称的华尔街日报记者Nick Timiraos发文称,通胀数据将强化美联储暂停加息的计划。

Timiraos指出,美国4月CP1同比上升4.9%,连续第10次下降,这一情况说明通胀并未恶化且可能很快就会放缓。

其中,值得注意的是,美联储最爱“超级核心通胀”,除住房外的核心服务CPl同比放缓至5%一一这也让市场将6月加息25个基点的概率,从此前的20%,降到数据公布后的10%以下。

Timiraos称,可以肯定的是,4月的通胀数据并没有呈现出明显放缓的迹象,也不足以让美联储官员对于通胀降至2%这一目标有十足的把握,但现在美联储官员更加关注近期银行业动荡对于经济状况的影响。

因此Timiraos认为,美联储在6月和7月会议上可能会暂停加息,在加息之路上“放个暑假”,而后在9月决定他们是否已采取足够措施使经济降温。

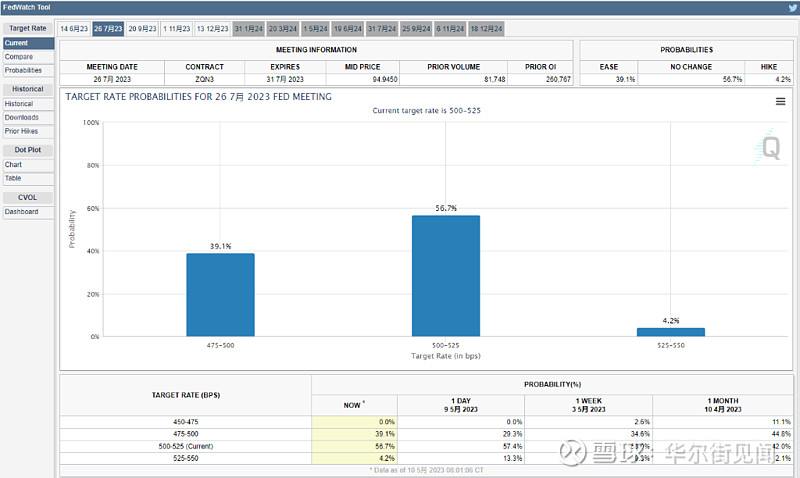

通胀数据发布后,市场增加了对美联储降息的押注,美联储在7月降息的概率提高到了39.1%,9月份降息的概率提高到了近80%。

Timiraos强调,美联储主席鲍威尔六个月前就曾表示,在迅速加息,将利率上调至16年高点的过程中,官员们并不一定将通胀数据视为暂停加息的先决条件:

在过去的一年里,交易员重视每次关键数据的发布,以推测美联储在下次议息会议上可能采取的行动。

周三的报告显示,4 月份的通货膨胀率为4.9%,低于2022年6月9.1%的峰值。核心通胀为5.5%,低于9月6.6%的峰值。

然而,美联储已暗示,在关键转折点,个别数据的发布对于下次会议的利率决定没有多大用处。

Timiraos以去年11月美联储放缓加息脚步为例,那时尽管通胀数据没有明显改善,但官员们开始强调加息的滞后性影响,而现在情况也类似:

现在的情况与11月类似,美联储官员上周加息25个基点,将基准利率上调至5%—5.25%,为16年来的最高水平,以减缓经济增长并对抗通胀。

在会后的新闻发布会上,鲍威尔也列举了他们可能会在下一次会议上暂停加息的原因,并暗示加息已接近尾声。

Timiraos表示,当前因地区银行的接连倒闭,美联储开始将目光转向银行系统的压力及信贷紧缩的问题:

美联储周一发布了今年3月银行业危机后的首份半年度《金融稳定报告》,评价银行业总体保持韧性,融资相对稳定、流动性充裕,但将银行系统的压力列为金融系统的近期风险之一,认为银行系统压力持续可能造成经济显著下滑,称银行信贷供应急剧收缩将推高企业和家庭融资成本,可能导致经济活动放缓。

换句话说,美联储认为它对加息将如何使经济降温有合理的理解,但当意识到银行业压力可能导致经济超预期放缓时,美联储没有把握这一情况在他们的掌握中。鲍威尔说,“这确实使”事情更加复杂拉。“信贷紧缩是另一回事。

Timiraos认为,上述美联储的暗示可能并不明确,但周二美联储的三把手、纽约联储主席威廉姆斯发表的讲话,则进一步强化了美联储暂停加息的计划:

每次有人问威廉姆斯美联储是否决定暂停时,他都表示反对,但随后便提出了美联储实际上可以考虑暂停的理由,暗示对6月暂停加息持开放态度。

威廉姆斯没有指出即将发布的数据在决定美联储下一步行动中的重要性,但他强调了信贷环境恶化即将带来更加的严重的滞后性影响。

Timiraos指出,从上述的众多线来看,美联储可能会在6月和7月会议上暂缓加息,而后在9月决定他们是否已采取足够措施减缓经济增长:

到9月,美联储官员们可能会更好地了解银行业面临的困境,以及对经济的后续影响,来实现美联储一直在寻求的使经济和过热的劳动市场有序放缓的目标。

不过,在华尔街分析师和经济学家看来,暂停加息不意味着美联储即将开始降息周期,何时降息的关键将是今年夏季通胀的降温速度。而从当前的情况来看,降息的理由仍然不充分。

Comerica Bank 的首席经济学家 Bill Adams 在接受CNBC采访时表示:

“首次降息的时机将取决于通胀放缓的速度,以及就业市场的降温速度。就业形势的缓解和通胀率的进一步下降将允许美联储最早在今年秋天开始降息。”

目前市场普遍认为,“滞涨”或将成为美国经济最有可能的剧本,未来可能出现经济增长放缓但通胀压力持续上升的情况:

银行业风波会导致金融体系自发”紧信用”,银行放货更加谨慎,企业和居民投资与消费支出下滑,拖累经济增长。

与此同时,劳动力供给仍然不足,工资通胀仍有支撑。

本文来自华尔街见闻,欢迎下载APP查看更多