美股五月开局不顺。原本已有平息迹象的银行业危机,随第一共和银行崩溃而重燃。在周一该行被摩根大通收购后,银行股持续两日暴跌,向市场发出了明确的负面信号。

而高盛分析师John Flood指出,高盛数据显示抛售正在蔓延,银行业的状况可能还会进一步恶化。

就在本周一美股开盘前,摩根大通CEO杰米·戴蒙还在尽力安抚市场,表示银行系统“非常非常健全”,并认为收购第一共和银行“有助于稳定系统”,银行倒闭已经接近尾声。

但市场打脸转瞬即至,周二,美国大小银行股价进入自由落体状态,多只地区银行股当日暴跌熔断,西太平洋合众银行一度跌42%至历史新低,收跌近28%,连跌四日至2009年3月来最低;阿莱恩斯西部银行最深跌超27%创3月13日以来最大跌幅,收跌超15%至三周最低。

随着美联储如期宣布加息25个基点,银行股暴跌持续。隔夜美股大型银行和地区银行指数齐创两年半最低。包括摩根大通、花旗、美银、富国在内的四大行和Zions等地区银行全数收跌。

John Flood在报告中表示:

我们认为,在过去的周末,大量短线美元资金借第一共和银行清算事件涌入做空银行股。

摩根大通介入后,第一共和银行昨天没有反弹的事实向市场发出了明确的负面信号。

Flood指出,银行股暴跌可能是由于以下三个原因:

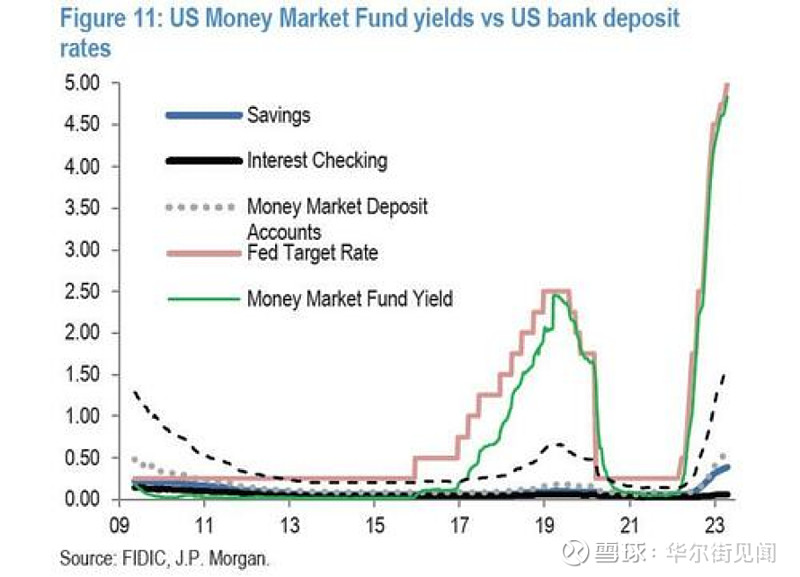

加息引发的存款流出已经越来越严重; 银行的融资成本正在攀升; 监管环境从现在开始只会变得更加困难。下图显示了货币市场基金和银行存款利息之间的差距,基本上没有银行能与前者的高额利息竞争。因此,不论大小银行的存款都面临大幅流出,储户的存款正大批转入收益更高的货币市场基金中。

全球投资者也在关注收购第一共和银行对摩根大通的负面影响。高盛预计,摩根大通一级资本充足率(CET1)将因这笔收购下滑40-50个基点。

分析师在报告中进一步指出:

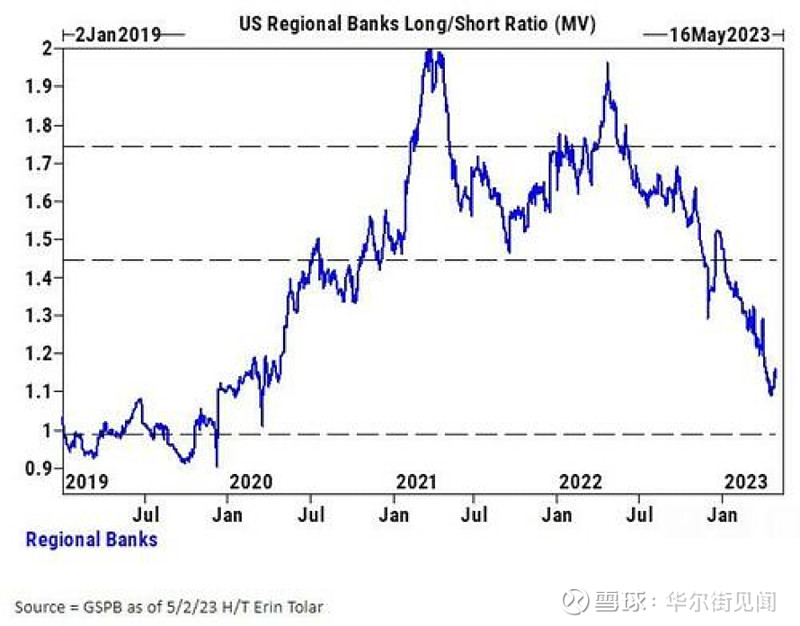

地区银行的多/空比率目前为1.14。从5年的回顾来看,这令人惊讶地处于第37百分位。

关键是,如果对冲基金们决定将风险敞口降至2019-2020年的水平,那么还会有一些木头会被砍掉。

正如鲍威尔所说,"还有更多的痛苦要发生"。

本文来自华尔街见闻,欢迎下载APP查看更多