处于美国银行业风波最新风口浪尖的第一共和银行,将成为继硅谷银行、纽约签名银行之后,又一家倒闭的美国区域银行。

周五美股盘后,媒体称美国联邦存款保险公司(FDIC)准备立即把第一共和纳入托管清单。银行业监管机构认为,该区域银行的状况已经恶化,没有更多时间通过私营部门寻求救助。

据媒体报道,FDIC要求包括摩根大通和PNC金融服务集团在内的银行在周日之前提交对第一共和银行的最终报价。

监管机构于周四向各家银行征求了意向,包括了解这些银行建议的报价以及对第一共和银行存款保险金的预估成本,并于周五邀请了两家公司参加了下一步的竞标过程。

报道表示,监管机构启动的竞标程序可能为第一共和银行的出售铺平道路,而不会像硅谷银行和签字银行倒闭时经历漫长的拍卖流程。

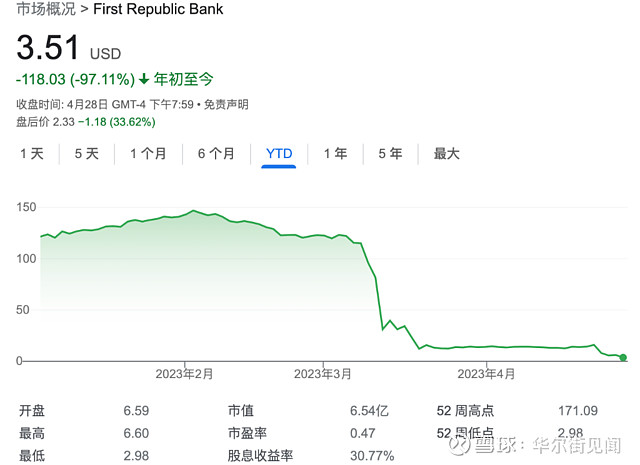

此外,第一共和银行股票的断崖式下跌(今年以来下跌97%)已经使市值跌至仅有6.5亿美元,这可能也为收购提供了一定程度上的可行性。

包括FDIC、美国财政部和美联储在内的美国官员们正在协调与其他银行的会议,以促成对第一共和银行的救助计划。

此前,第一共和银行的顾问们寻求让数家参与了一个月前救助行动的银行以高于市价的价格购买其资产。

尽管买家买入即亏,但这些潜在买家在第一共和银行的300亿美元存款没有保险。如果他们认为第一共和银行即将破产,他们可能会面临彻底失去这笔钱的风险。

此外,即使联邦政府动用紧急权力为这些存款提供担保,大型银行也需要向FDIC补充巨额资金。作为交易的一部分,多家出手救助的银行可以获得某种形式的股权。

上述方案将导致出手相救的银行短期内蒙受损失,但从长远来看,可能比让第一共和银行倒闭并被监管机构接管的成本更低。

然而,尽管第一共和银行的市值已经所剩无几,但监管规定也可能为收购行动增加阻碍。

由于摩根大通是全美少数几家吸收存款超过10%的大型银行,根据美国监管规定,该行没有资格再收购一家同样吸收存款的机构,这将令其规模再一次壮大。

尽管如此,为了拯救第一共和银行,也存在破例的可能性。

相比FDIC再次接管一家银行所必须付出的数十亿成本,FDIC更希望将解决方案限制在私营部门。此前该机构已经计划对银行业进行特别评估,以支付硅谷银行和签名银行上个月破产的费用。

此前媒体援引消息人士称,第一共和银行最有可能的结果就是被FDIC接管。如果第一共和银行被监管机构接管,FDIC仍将问询其他银行,让他们进行可能的收购投标。

不过消息人士当时称,也仍有希望找到一个第一共和不被FDIC接管的解决方案。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

觉得好看,请点“在看”