这也不难理解,市场上一直有“冠军魔咒”的说法。 意思是,今年表现好的基金经理,明年可能表现一般。 懒猫以前也总结过, 过去10年,夺冠后,短期业绩依然优秀的基金经理只有3位:余广、任泽松、赵诣。

这也不难理解,市场上一直有“冠军魔咒”的说法。 意思是,今年表现好的基金经理,明年可能表现一般。 懒猫以前也总结过, 过去10年,夺冠后,短期业绩依然优秀的基金经理只有3位:余广、任泽松、赵诣。  (PS:选的是普通股票型基金+混合型基金) 新能源今年表现一般,农银汇理工业4.0排名也排到2000名左右, 看连续3年业绩的话,赵诣已经被pass(赵诣实际上已经在3月份离职)。 任泽松,也不用多说了。 2013-2015年,连续3年,市场风口都在小盘股那边,任泽松也辉煌了3年。 2016年之后,市场风口从小盘往大盘切,中邮战略新兴产业连续2年业绩不佳,任泽松也于2018年6月黯然离场。

(PS:选的是普通股票型基金+混合型基金) 新能源今年表现一般,农银汇理工业4.0排名也排到2000名左右, 看连续3年业绩的话,赵诣已经被pass(赵诣实际上已经在3月份离职)。 任泽松,也不用多说了。 2013-2015年,连续3年,市场风口都在小盘股那边,任泽松也辉煌了3年。 2016年之后,市场风口从小盘往大盘切,中邮战略新兴产业连续2年业绩不佳,任泽松也于2018年6月黯然离场。  算来算去,就剩余广这一根独苗了。 但他管的景顺长城核心竞争力在夺冠后也不是一帆风顺, 2015、2018年都曾表现一般,同类排名后50%。 并且除了2017年,再也没排进过前100名。

算来算去,就剩余广这一根独苗了。 但他管的景顺长城核心竞争力在夺冠后也不是一帆风顺, 2015、2018年都曾表现一般,同类排名后50%。 并且除了2017年,再也没排进过前100名。  这就是基金市场的真相:花无百日好、人无千日红,没有谁能一直优秀下去。 至于不能一直优秀下去的原因, 大部分人都接受的一个答案是:市场风格是轮动的,没有哪个基金经理能够连续踩中市场风口。 话没有错,但基金经理自身就没有原因了吗? 懒猫复盘了冠军基金经理夺冠前后的年报,还真找出了几个原因。 PS: 十位冠军基金经理其实可以分为三派: 第一派:押注派 任泽松、宋昆、刘格菘、赵诣、崔宸龙,都是押准了当年的市场风格,然后成为冠军基金经理的。 第二派:运气派 国泰浓益C、长安鑫益增强A, 重仓金融地产的王君正、鄢耀也能归到运力里面,重仓金融地产这么久,突然就等来了风口。 第三派:实力派 余广、林鹏,不押注、靠均衡配置也能拿下冠军(当然也有运气成分在里面)。 运气派没多大复盘价值,就主要复盘实力派和押注派了。 01 实力派 林鹏和余广都是实力派的冠军基金经理,但余广年报中有用的信息比较少,就主要复盘林鹏了。 这是林鹏对2017年的判断, 主基调:谨慎但不悲观; 风险点:人民币贬值预期、特朗普贸易政策的变数; 好现象:消费升级趋势、工程师红利、龙头公司估值合理,具备长期配置价值。

这就是基金市场的真相:花无百日好、人无千日红,没有谁能一直优秀下去。 至于不能一直优秀下去的原因, 大部分人都接受的一个答案是:市场风格是轮动的,没有哪个基金经理能够连续踩中市场风口。 话没有错,但基金经理自身就没有原因了吗? 懒猫复盘了冠军基金经理夺冠前后的年报,还真找出了几个原因。 PS: 十位冠军基金经理其实可以分为三派: 第一派:押注派 任泽松、宋昆、刘格菘、赵诣、崔宸龙,都是押准了当年的市场风格,然后成为冠军基金经理的。 第二派:运气派 国泰浓益C、长安鑫益增强A, 重仓金融地产的王君正、鄢耀也能归到运力里面,重仓金融地产这么久,突然就等来了风口。 第三派:实力派 余广、林鹏,不押注、靠均衡配置也能拿下冠军(当然也有运气成分在里面)。 运气派没多大复盘价值,就主要复盘实力派和押注派了。 01 实力派 林鹏和余广都是实力派的冠军基金经理,但余广年报中有用的信息比较少,就主要复盘林鹏了。 这是林鹏对2017年的判断, 主基调:谨慎但不悲观; 风险点:人民币贬值预期、特朗普贸易政策的变数; 好现象:消费升级趋势、工程师红利、龙头公司估值合理,具备长期配置价值。  应该说林鹏对市场的认识还是挺深的, 2017年,人民币贬值了6.6%, 不过他担心的特朗普贸易政策直到2018年才出现变数,所以2017年市场表现还是不错的,全年的主线也是消费升级。 这是林鹏在2017年初的持仓, 海康威视、伊利股份、美的集团、吉利汽车,都是当年的大牛股,这也是2017年林鹏夺冠的秘密武器。

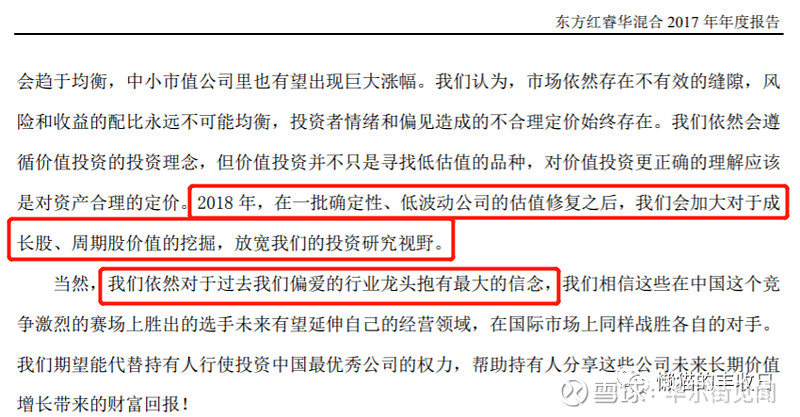

应该说林鹏对市场的认识还是挺深的, 2017年,人民币贬值了6.6%, 不过他担心的特朗普贸易政策直到2018年才出现变数,所以2017年市场表现还是不错的,全年的主线也是消费升级。 这是林鹏在2017年初的持仓, 海康威视、伊利股份、美的集团、吉利汽车,都是当年的大牛股,这也是2017年林鹏夺冠的秘密武器。  然后是2017年年报, 林鹏是这样判断2018年的, 主基调:市场虽然乐观了许多,但他更谨慎了; 风险点:原油价格持续走高导致的恶性通胀、经济降杠杆、蓝筹股大涨后估值已经很高; 行动:一是加大周期股、成长股的挖掘;二是对行业龙头依然有信心。

然后是2017年年报, 林鹏是这样判断2018年的, 主基调:市场虽然乐观了许多,但他更谨慎了; 风险点:原油价格持续走高导致的恶性通胀、经济降杠杆、蓝筹股大涨后估值已经很高; 行动:一是加大周期股、成长股的挖掘;二是对行业龙头依然有信心。

林鹏对市场的判断依然很有价值, 国际油价从2017年6月的45美元/桶最高涨到2018年10月的86.7美元/桶,接近翻倍,不过林鹏担心的恶性通胀并没有出现。 经济去杠杆、蓝筹股估值偏高,还有林鹏2016年年报中担心,但2017年年报中却没提的特朗普贸易政策,三箭齐发,最终导致了2018年的大熊市,估计这点是林鹏没想到的。 持仓上,林鹏也言行合一,坚守行业龙头,成长股里挖掘了苹果产业链的立讯精密,这是2019年的大牛股,当年涨了244.6%。

林鹏对市场的判断依然很有价值, 国际油价从2017年6月的45美元/桶最高涨到2018年10月的86.7美元/桶,接近翻倍,不过林鹏担心的恶性通胀并没有出现。 经济去杠杆、蓝筹股估值偏高,还有林鹏2016年年报中担心,但2017年年报中却没提的特朗普贸易政策,三箭齐发,最终导致了2018年的大熊市,估计这点是林鹏没想到的。 持仓上,林鹏也言行合一,坚守行业龙头,成长股里挖掘了苹果产业链的立讯精密,这是2019年的大牛股,当年涨了244.6%。  再有是2018年的年报, 林鹏进行了深刻反思:严重低估了经济去杠杆和贸易摩擦,以及因为这两个事件导致的市场情绪极度悲观。 也说了行业大实话:正常情况下,行业均衡配置、公司估值合理能够降低波动,但碰到市场极端情况,这种策略根本无能为力。

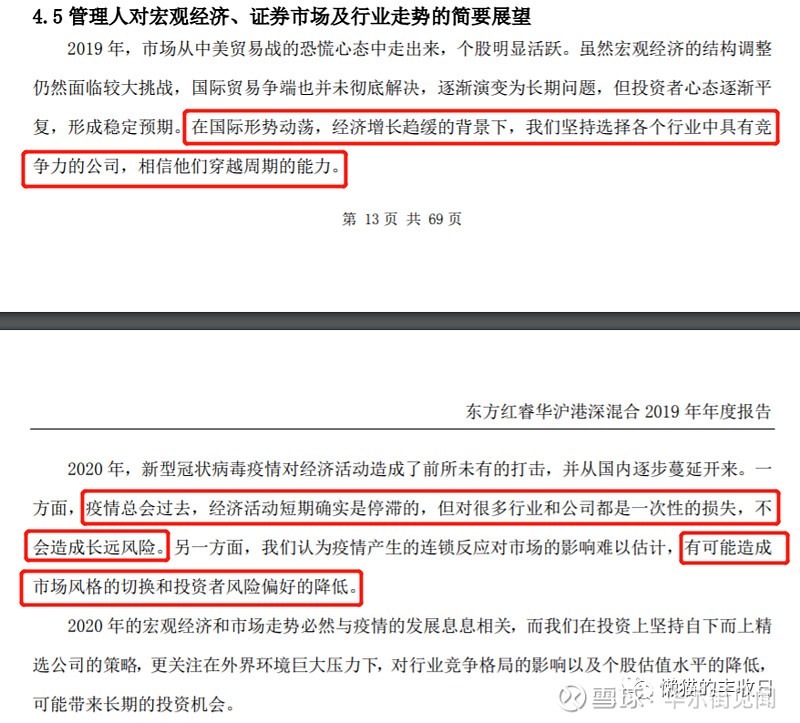

再有是2018年的年报, 林鹏进行了深刻反思:严重低估了经济去杠杆和贸易摩擦,以及因为这两个事件导致的市场情绪极度悲观。 也说了行业大实话:正常情况下,行业均衡配置、公司估值合理能够降低波动,但碰到市场极端情况,这种策略根本无能为力。  还有2019年的年报,这是他奔私前的最后一份年报,但没那么精彩了。 他是这样说的: 行动上,国际局势动荡、经济增长趋缓,这些无解,可能会演变成长期问题,解决方法就是坚守龙头,相信它们有穿越周期的能力。 还有对疫情的判断,现在来看错的离谱。 他认为,疫情对很多行业和公司都是一次性损失,不会造成长远风险。但疫情对市场情绪的影响难以估量,有可能造成市场风格切换和投资者风险偏好降低。

还有2019年的年报,这是他奔私前的最后一份年报,但没那么精彩了。 他是这样说的: 行动上,国际局势动荡、经济增长趋缓,这些无解,可能会演变成长期问题,解决方法就是坚守龙头,相信它们有穿越周期的能力。 还有对疫情的判断,现在来看错的离谱。 他认为,疫情对很多行业和公司都是一次性损失,不会造成长远风险。但疫情对市场情绪的影响难以估量,有可能造成市场风格切换和投资者风险偏好降低。  02 押注派 押注派就比较简单了,一条道走到黑。 这是任泽松2013夺冠后对市场的判断: (1)2014年是改革元年; (2)宏观经济见底预期将支撑市场不会出现系统性风险; (3)IPO开闸为市场注入新鲜血液,符合经济发展和改革方向的行业会有好的表现,主要是消费、TMT、环保、生物医药等行业。

02 押注派 押注派就比较简单了,一条道走到黑。 这是任泽松2013夺冠后对市场的判断: (1)2014年是改革元年; (2)宏观经济见底预期将支撑市场不会出现系统性风险; (3)IPO开闸为市场注入新鲜血液,符合经济发展和改革方向的行业会有好的表现,主要是消费、TMT、环保、生物医药等行业。  2014、甚至是股灾后的2015年及之后的几年,任泽松看好的依然是战略新兴产业。 几只后来被退市的妖股(乐视网、东方网力)他也坚守到2017年。

2014、甚至是股灾后的2015年及之后的几年,任泽松看好的依然是战略新兴产业。 几只后来被退市的妖股(乐视网、东方网力)他也坚守到2017年。  还有我们比较熟悉的赵诣、崔宸龙,已经被打上“新能源基金经理”的标签了,新能源表现好,他们业绩就好,新能源表现不好,他们业绩就一般。 03 总结 真正有价值的其实就是对林鹏的复盘。 懒猫总结出这么几点: (1)基金经理对未来的判断可能不准; (2)即使某几个点判断准了,但其他点可能有遗漏或错误,最终导致结果大超预期。 这两点是废话,但也真真切切出现过,并且会一直出现下去。 接下来这两点就比较有价值了, (3)路径依赖 基金经理也是人,也是学习、吸取经验教训后成长起来的,有严重的路径依赖。 比如林鹏,2017年年报中他就说,持续上涨后蓝筹股估值有点高了,但实际操作中却依旧重仓蓝筹股,原因是他对蓝筹股有信心。 还有任泽松,基本上是一条道走到黑了。 (4)仓位配置 第四个就是仓位了, 2018年,林鹏就重仓立讯精密了,2019年一季度更是买成了第一大重仓股,仓位也打满,占到基金净值的10.53%。 但他更大的仓位还是在蓝筹股上,所以2019年的业绩就没那么好了。 再者,如他所说,正常情况下,行业均衡配置、公司估值合理能够降低波动,但碰到市场极端情况,这种策略根本无能为力。 而这也是过去一年多明星基金经理,不管老将,还是中生代纷纷翻车的原因。 本文作者:懒猫,来源:懒猫的丰收日,原文标题:《翻车翻的触目惊心!》

还有我们比较熟悉的赵诣、崔宸龙,已经被打上“新能源基金经理”的标签了,新能源表现好,他们业绩就好,新能源表现不好,他们业绩就一般。 03 总结 真正有价值的其实就是对林鹏的复盘。 懒猫总结出这么几点: (1)基金经理对未来的判断可能不准; (2)即使某几个点判断准了,但其他点可能有遗漏或错误,最终导致结果大超预期。 这两点是废话,但也真真切切出现过,并且会一直出现下去。 接下来这两点就比较有价值了, (3)路径依赖 基金经理也是人,也是学习、吸取经验教训后成长起来的,有严重的路径依赖。 比如林鹏,2017年年报中他就说,持续上涨后蓝筹股估值有点高了,但实际操作中却依旧重仓蓝筹股,原因是他对蓝筹股有信心。 还有任泽松,基本上是一条道走到黑了。 (4)仓位配置 第四个就是仓位了, 2018年,林鹏就重仓立讯精密了,2019年一季度更是买成了第一大重仓股,仓位也打满,占到基金净值的10.53%。 但他更大的仓位还是在蓝筹股上,所以2019年的业绩就没那么好了。 再者,如他所说,正常情况下,行业均衡配置、公司估值合理能够降低波动,但碰到市场极端情况,这种策略根本无能为力。 而这也是过去一年多明星基金经理,不管老将,还是中生代纷纷翻车的原因。 本文作者:懒猫,来源:懒猫的丰收日,原文标题:《翻车翻的触目惊心!》

本文来自华尔街见闻,欢迎下载APP查看更多