然后是行动上的调整, (1)对医药股的持仓进行了切割,保留和增加了能够直接和终端消费者对接的医美及OTC 中药品种,减仓了创新药的疫苗,以及 CXO 龙头公司。 具体来看,去年4季度,焦巍重仓的泰格医药(CXO)、康希诺(疫苗)跌出十大重仓股,药明康德(CXO)也减持了70%。 增持了爱美客(医美)、片仔癀(中药)、贝泰妮(医美),同仁堂(中药)也进入了十大重仓股。

然后是行动上的调整, (1)对医药股的持仓进行了切割,保留和增加了能够直接和终端消费者对接的医美及OTC 中药品种,减仓了创新药的疫苗,以及 CXO 龙头公司。 具体来看,去年4季度,焦巍重仓的泰格医药(CXO)、康希诺(疫苗)跌出十大重仓股,药明康德(CXO)也减持了70%。 增持了爱美客(医美)、片仔癀(中药)、贝泰妮(医美),同仁堂(中药)也进入了十大重仓股。  为什么这么做呢? 焦巍给出的理由是这样的: 净值的下跌,主要是他死扛医药股,去年3季度到今年一季度,医药股跌了整整3个季度。 特别是今年一季度的动荡,让他深刻反省“不应再重仓自己未能熟练把握的细分行业和下跌后往往遇到无法从公司自身原因解释的投资对象”。以后,对医药的投资主要以 C 端为主,适度分散。” (2)升级投资模式,不再单纯集中于消费和医药两个赛道,而是转变为以 C 端商业模式为主, 和有限能理解范围内的 B 端商业模式为辅。 还有一个思想上的反思。 回首去年高点期间,持仓公司很多PE达到三位数,估值过高导致组合波动巨大,这给了他深刻的教训,和2015年的教训一样深刻。 2015年他学到的是“必须注重手中公司的质地”,这一次他学到的是“估值和边际变化对大部分公司都很重要,不再死守坚决不卖出好公司的信条,而改之为动态平衡”。 懒猫点评: “退守长江南”、“四个陷阱和一个馅饼”...这些都是焦巍的金句,小作文写得很溜,也足见他投资知识的扎实和文采的飞扬。 但投资中有这么一句话“不懂不做、不熟不投”,不少刚入门的小白都听过这句话,焦巍没理由不知道。 如果知道,那为什么还要对没那么熟悉的CXO和疫苗重仓,甚至死扛呢? 02 丘栋荣 丘栋荣最明显的变化就是增持了互联网。 美团成了第一大重仓股,仓位10.04%,满格! 快手仓位也大比例增加,成了第四大重仓股。 金融地产则进行了内部调仓,苏农银行、常熟银行、金地集团(地产)仓位有所下降,空出来的仓位主要给了中国海外发展(地产)。 能源股上,兖矿能源(煤炭)跌出十大重仓股,中国海洋石油(油气)仓位大幅增加。还有就是重仓了中国宏桥(铝制品)。

为什么这么做呢? 焦巍给出的理由是这样的: 净值的下跌,主要是他死扛医药股,去年3季度到今年一季度,医药股跌了整整3个季度。 特别是今年一季度的动荡,让他深刻反省“不应再重仓自己未能熟练把握的细分行业和下跌后往往遇到无法从公司自身原因解释的投资对象”。以后,对医药的投资主要以 C 端为主,适度分散。” (2)升级投资模式,不再单纯集中于消费和医药两个赛道,而是转变为以 C 端商业模式为主, 和有限能理解范围内的 B 端商业模式为辅。 还有一个思想上的反思。 回首去年高点期间,持仓公司很多PE达到三位数,估值过高导致组合波动巨大,这给了他深刻的教训,和2015年的教训一样深刻。 2015年他学到的是“必须注重手中公司的质地”,这一次他学到的是“估值和边际变化对大部分公司都很重要,不再死守坚决不卖出好公司的信条,而改之为动态平衡”。 懒猫点评: “退守长江南”、“四个陷阱和一个馅饼”...这些都是焦巍的金句,小作文写得很溜,也足见他投资知识的扎实和文采的飞扬。 但投资中有这么一句话“不懂不做、不熟不投”,不少刚入门的小白都听过这句话,焦巍没理由不知道。 如果知道,那为什么还要对没那么熟悉的CXO和疫苗重仓,甚至死扛呢? 02 丘栋荣 丘栋荣最明显的变化就是增持了互联网。 美团成了第一大重仓股,仓位10.04%,满格! 快手仓位也大比例增加,成了第四大重仓股。 金融地产则进行了内部调仓,苏农银行、常熟银行、金地集团(地产)仓位有所下降,空出来的仓位主要给了中国海外发展(地产)。 能源股上,兖矿能源(煤炭)跌出十大重仓股,中国海洋石油(油气)仓位大幅增加。还有就是重仓了中国宏桥(铝制品)。  因为抓住了银行和能源的两波行情,一季度,丘栋荣管的中庚价值领航涨了5.03%,同类前10。

因为抓住了银行和能源的两波行情,一季度,丘栋荣管的中庚价值领航涨了5.03%,同类前10。  一季报中,丘栋荣的观点还是很明确: 大盘成长股估值依旧偏高,市场机会在大盘价值股、中小盘股票和港股上。 特别是港股,已经由结构性机会转为了系统性机会,值得战略性配置。

一季报中,丘栋荣的观点还是很明确: 大盘成长股估值依旧偏高,市场机会在大盘价值股、中小盘股票和港股上。 特别是港股,已经由结构性机会转为了系统性机会,值得战略性配置。  懒猫点评: 腾讯没进入十大重仓股,去年年底,丘栋荣管的另一只基金中庚价值品质一年持有买了4500股腾讯,不知道一季度有没有继续加仓。 03 谭丽 谭丽是深度价值风格,观点和丘栋荣比较接近。 一季报中,她说: (1)对短期市场比较谨慎,出于避险的考虑,当前持仓以金融地产等大盘价值股为主。 (2)看空核心资产。有三个原因:第一、盈利增速支撑不了当前的高估值;第二、盈利增长也存在不达预期的可能;第三、外资波动会导致这类资产重新定价。 (3)战略看多中小盘成长股,拉长时间来看,这是预期收益最高的资产。

懒猫点评: 腾讯没进入十大重仓股,去年年底,丘栋荣管的另一只基金中庚价值品质一年持有买了4500股腾讯,不知道一季度有没有继续加仓。 03 谭丽 谭丽是深度价值风格,观点和丘栋荣比较接近。 一季报中,她说: (1)对短期市场比较谨慎,出于避险的考虑,当前持仓以金融地产等大盘价值股为主。 (2)看空核心资产。有三个原因:第一、盈利增速支撑不了当前的高估值;第二、盈利增长也存在不达预期的可能;第三、外资波动会导致这类资产重新定价。 (3)战略看多中小盘成长股,拉长时间来看,这是预期收益最高的资产。  具体到持仓上,一季度,比较明显的变化是买了成都银行。

具体到持仓上,一季度,比较明显的变化是买了成都银行。  不过持仓个股跌多涨少,嘉实价值精选一季度还是跌了11.85%。

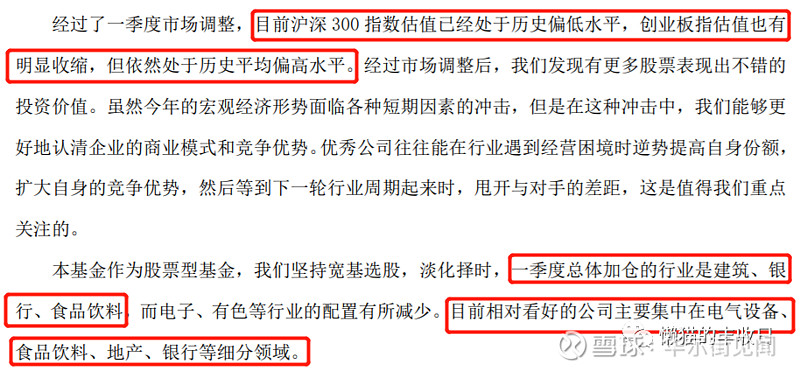

不过持仓个股跌多涨少,嘉实价值精选一季度还是跌了11.85%。  懒猫点评: 一个事实:核心资产调整了很多,但估值依然偏高。 但对这个事实,不同的人有不同的理解,对估值要求没那么高的,认为核心资产的长期投资机会已经出现。对估值要求高的,短期内还下不去手。 04 陈一峰 陈一峰也是深度价值,不过他更乐观一些。 一季报中,他说,沪深300估值已经处于历史偏低水平,创业板指虽然跌了很多,但估值依然是历史偏高水平。

懒猫点评: 一个事实:核心资产调整了很多,但估值依然偏高。 但对这个事实,不同的人有不同的理解,对估值要求没那么高的,认为核心资产的长期投资机会已经出现。对估值要求高的,短期内还下不去手。 04 陈一峰 陈一峰也是深度价值,不过他更乐观一些。 一季报中,他说,沪深300估值已经处于历史偏低水平,创业板指虽然跌了很多,但估值依然是历史偏高水平。  持仓上,一季度陈一峰加仓了建筑(中国建筑)、银行(宁波银行、兴业银行)。 宁德时代(锂电池)、贵州茅台(白酒)、隆基股份(光伏)等价值成长股也拿了不少。

持仓上,一季度陈一峰加仓了建筑(中国建筑)、银行(宁波银行、兴业银行)。 宁德时代(锂电池)、贵州茅台(白酒)、隆基股份(光伏)等价值成长股也拿了不少。  收益上,虽然一季度跌了8.76%,但安信价值精选还是同类前10%左右。

收益上,虽然一季度跌了8.76%,但安信价值精选还是同类前10%左右。  懒猫点评: 和谭丽相比,陈一峰没那么深度价值了,更偏均衡一些。 05 何帅 何帅就比较乐观了,一季度他买了不少核心资产。 爱美客、爱尔眼科、宁德时代、药明康德、恩捷股份、长春高新、通策医疗,十大重仓股中有7个是核心资产。

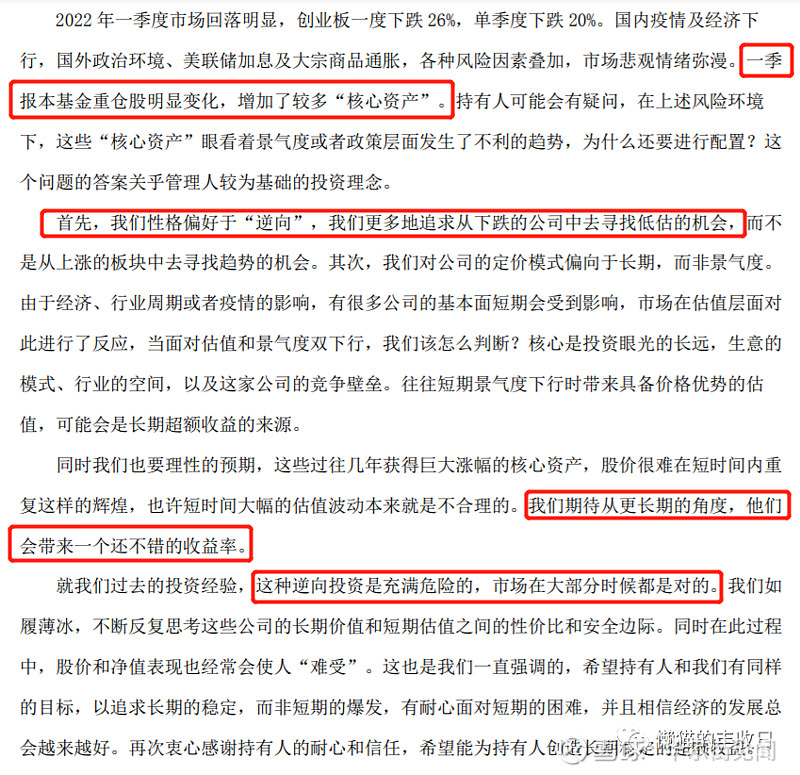

懒猫点评: 和谭丽相比,陈一峰没那么深度价值了,更偏均衡一些。 05 何帅 何帅就比较乐观了,一季度他买了不少核心资产。 爱美客、爱尔眼科、宁德时代、药明康德、恩捷股份、长春高新、通策医疗,十大重仓股中有7个是核心资产。  对此,他的解释是: 他偏向于逆向投资,大跌后,核心资产已经具备长期投资价值。长期持有的话,会有一个还不错的收益率。 不过,他也说了,逆向投资是充满危险的,核心资产估价短期内也很难回复过去的辉煌。

对此,他的解释是: 他偏向于逆向投资,大跌后,核心资产已经具备长期投资价值。长期持有的话,会有一个还不错的收益率。 不过,他也说了,逆向投资是充满危险的,核心资产估价短期内也很难回复过去的辉煌。

季报中,也偏乐观。 他说:“拉长投资视角,目前充满负面因素的低迷阶段可能给中长期投资人提供非常好的布局机会。”

季报中,也偏乐观。 他说:“拉长投资视角,目前充满负面因素的低迷阶段可能给中长期投资人提供非常好的布局机会。”  不过,比较迷的是他减仓了港股。 去年4季度时,港股仓位是35.52%,今年一季度是31.96%。 快手持股量也降了14.38%,不过因为基金规模缩水,快手仓位(占基金净值的比例)变化不大,还小幅增加了0.18%。 懒猫点评: 依稀记得去年四季度时,王崇还在加仓港股。今年一季度港股更低了,王崇却减仓了一些... 07 李晓星 一季度,李晓星最大的变化就是加仓白酒,山西汾酒、贵州茅台、泸州老窖,仓位和持股量都有所提升。 锂电池龙头宁德时代也获得了增持。 医药股,减仓药明康德(CXO)、智飞生物(疫苗)、加仓凯莱英(CXO)。

不过,比较迷的是他减仓了港股。 去年4季度时,港股仓位是35.52%,今年一季度是31.96%。 快手持股量也降了14.38%,不过因为基金规模缩水,快手仓位(占基金净值的比例)变化不大,还小幅增加了0.18%。 懒猫点评: 依稀记得去年四季度时,王崇还在加仓港股。今年一季度港股更低了,王崇却减仓了一些... 07 李晓星 一季度,李晓星最大的变化就是加仓白酒,山西汾酒、贵州茅台、泸州老窖,仓位和持股量都有所提升。 锂电池龙头宁德时代也获得了增持。 医药股,减仓药明康德(CXO)、智飞生物(疫苗)、加仓凯莱英(CXO)。  为什么加仓? 他季报中给了这么几个理由: (1)短期维度来看,开年以来的估值收缩已经进入到结束阶段。 A股整体和一些优质标的的估值已经处于历史均值甚至偏低的位置,股债性价比也处于均值以下,股票比债券更有吸引力。 再加上现在市场流动性依然处于宽松状态中,未来只要企业盈利不出现大问题,企业估值就没有太多下跌空间。 (2)展望中长期,疫情在1~2年内结束,逆全球化刺激科技领域国产替代,他仍然看好消费成长和科技成长股。 懒猫点评: 李晓星本身就是成长风格基金经理,重仓价值成长股、看好科技股是他一贯的观点,并没有太大的变化。 08 刘畅畅 一季报中,刘畅畅透露了2个信息: (1)下跌过程中持续加仓。 一季度末,华安文体健康股票仓位是92.86%。上一次仓位在90%之上还是2020年底。

为什么加仓? 他季报中给了这么几个理由: (1)短期维度来看,开年以来的估值收缩已经进入到结束阶段。 A股整体和一些优质标的的估值已经处于历史均值甚至偏低的位置,股债性价比也处于均值以下,股票比债券更有吸引力。 再加上现在市场流动性依然处于宽松状态中,未来只要企业盈利不出现大问题,企业估值就没有太多下跌空间。 (2)展望中长期,疫情在1~2年内结束,逆全球化刺激科技领域国产替代,他仍然看好消费成长和科技成长股。 懒猫点评: 李晓星本身就是成长风格基金经理,重仓价值成长股、看好科技股是他一贯的观点,并没有太大的变化。 08 刘畅畅 一季报中,刘畅畅透露了2个信息: (1)下跌过程中持续加仓。 一季度末,华安文体健康股票仓位是92.86%。上一次仓位在90%之上还是2020年底。  (2)增配了新能源等调整比较大的成长板块。 具体来看,主要是鹏辉能源(锂电池)、蔚蓝锂芯(锂电池)、星源材质(锂电池隔膜材料)、方正电机(电机)、格林美(材料回收),前十大重仓股中有5只新能源股票。

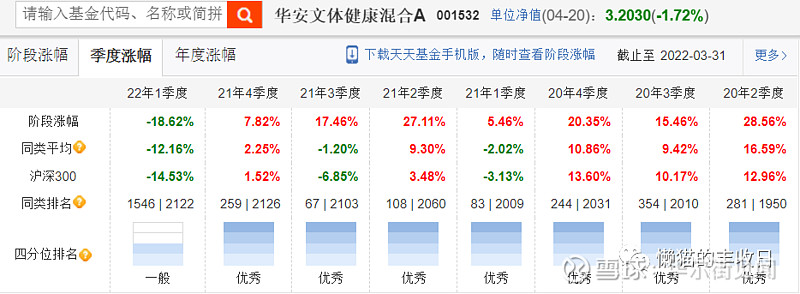

(2)增配了新能源等调整比较大的成长板块。 具体来看,主要是鹏辉能源(锂电池)、蔚蓝锂芯(锂电池)、星源材质(锂电池隔膜材料)、方正电机(电机)、格林美(材料回收),前十大重仓股中有5只新能源股票。  收益就比较惨了, 一季度,刘畅畅没能再画线,华安文体健康跌了18.62%,同类排名70%左右。

收益就比较惨了, 一季度,刘畅畅没能再画线,华安文体健康跌了18.62%,同类排名70%左右。  懒猫点评: 可能是规模变大的缘故,畅畅的“交易”倾向没那么高了,今年一季度十大重仓股就换了一个。 09 林英睿 一季度,林英睿对冲了。 重仓的3只银行股(南京银行、江苏银行、杭州银行)大涨,但航空、影视股却大跌。

懒猫点评: 可能是规模变大的缘故,畅畅的“交易”倾向没那么高了,今年一季度十大重仓股就换了一个。 09 林英睿 一季度,林英睿对冲了。 重仓的3只银行股(南京银行、江苏银行、杭州银行)大涨,但航空、影视股却大跌。  涨跌对冲后,一季度广发多策略还跌了0.96%。

涨跌对冲后,一季度广发多策略还跌了0.96%。  持仓上,林英睿重仓股基本没太大变化,持股数量大幅增长主要是基金规模变大(一季度,广发多策略规模增长了64%,从12.37亿到20.27亿)。 不过,持股数量增速没跟上规模增速,十大重仓股集中度还从70.42%降低到了53.49%。 季报中,他没有透露太多信息,只是说市场风格从单一风格向多元化发展。 懒猫点评: 没有太多新的信息,林英睿是深度价值风格,去年低位抓住了周期股,今年又抓住了银行股。还有疫情受损股,这是他布局了好久的方向,看好这个方向的小伙伴可以考虑下他。 本文作者:懒猫,来源:懒猫的丰收日,原文标题:《一位明星基金经理的忏悔录……》

持仓上,林英睿重仓股基本没太大变化,持股数量大幅增长主要是基金规模变大(一季度,广发多策略规模增长了64%,从12.37亿到20.27亿)。 不过,持股数量增速没跟上规模增速,十大重仓股集中度还从70.42%降低到了53.49%。 季报中,他没有透露太多信息,只是说市场风格从单一风格向多元化发展。 懒猫点评: 没有太多新的信息,林英睿是深度价值风格,去年低位抓住了周期股,今年又抓住了银行股。还有疫情受损股,这是他布局了好久的方向,看好这个方向的小伙伴可以考虑下他。 本文作者:懒猫,来源:懒猫的丰收日,原文标题:《一位明星基金经理的忏悔录……》

本文来自华尔街见闻,欢迎下载APP查看更多