一、公司介绍

(一)公司主营业务、主要产品及主营业务收入构成

1、主营业务

威高骨科公司的主营业务为骨科医疗器械的研发、生产和销售,主要产品包括骨科植入医疗 器械以及骨科手术器械。在骨科植入医疗器械领域,公司是国内产品种类齐全、规模领 先、具有市场竞争力的企业之一。

公司是国内首批进入高端植入骨科医疗器械领域的厂商之一,始终以技术和产品为 导向,专注于骨科植入医疗器械的创新与研发,不断保持产品的更新迭代。

截至 2021 年 5 月 12 日,公司及子公司拥有第 I 类产品备案凭证 191 项,第Ⅱ类医疗器械产品注册 证 10 项,第Ⅲ类医疗器械产品注册证 81 项,产品线已全面覆盖脊柱、创伤、关节及运 动医学等各骨科植入医疗器械细分领域,公司各类产品组合已充分应用于各类骨科疾病 的治疗,有效满足了多样化的临床需求,是国内产品线最完善的骨科植入医疗器械厂商 之一。

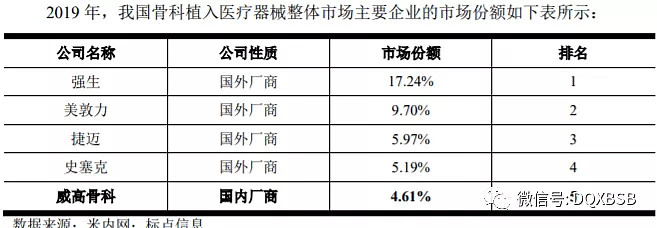

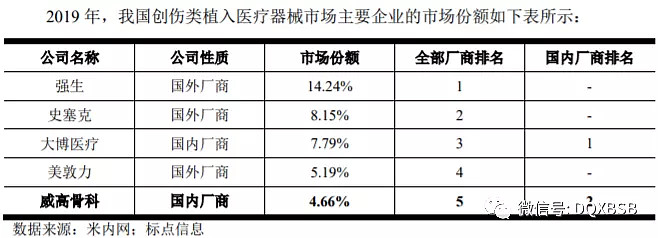

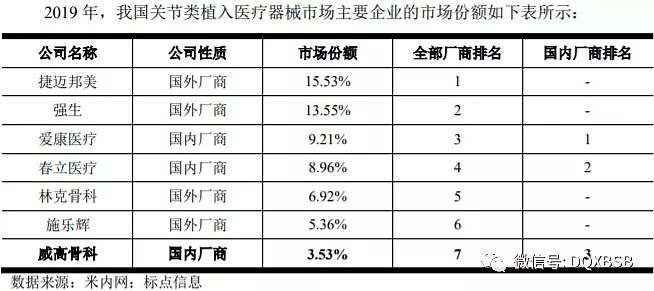

多年以来,公司深耕骨科植入医疗器械领域,顺应行业发展趋势,充分把握了国产 高端产品进口替代的历史机遇。目前公司产品主要以中高端骨科植入物为主,同时充分 覆盖了经济型产品市场,已在全国范围内超过 1,500 家医院广泛应用。根据标点信息的 相关研究报告,2019 年度,公司在国内骨科植入医疗器械领域的整体市场份额位居国 内厂商第一,全行业第五,各细分领域均排名靠前。其中,脊柱类产品市场份额位居国 内厂商第一、全行业第三,创伤类产品市场份额位居国内厂商第二、全行业第五,关节 类产品市场份额位居国内厂商第三、全行业第七。公司已经较好地实现了对部分外资企 业的超越并快速拉近了与国际巨头之间的差距,具有领先的市场规模与行业地位。

2、主要产品

(1)脊柱类产品

公司脊柱类产品主要为脊柱类植入医疗器械和椎体成形系统。脊柱类植入医疗器械主要为颈椎、胸腰椎的内固定系统(主要为钉棒或钉板形态) 和椎间融合器,用于脊柱退变性疾病、脊柱骨折、脊柱畸形、肿瘤及感染等脊柱疾病的 治疗。

公司椎体成形系统主要包括球囊扩张压力泵、穿刺工具、骨扩张器等,用于骨质疏 松性椎体骨折等的治疗。

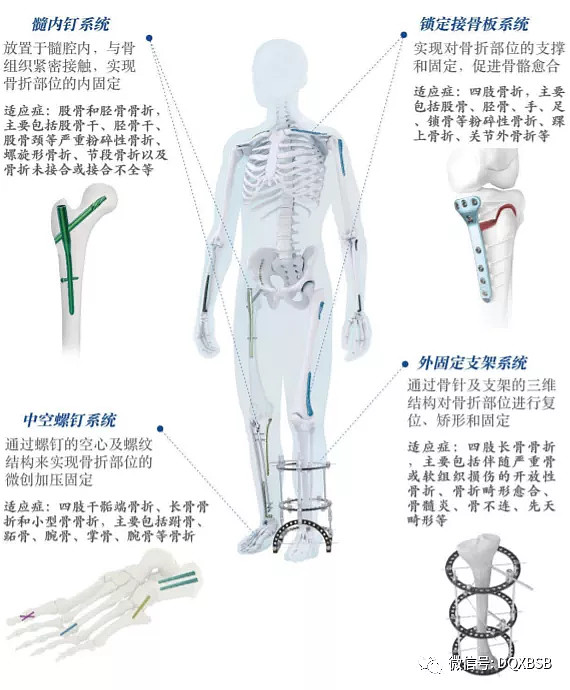

(2)创伤类产品

公司创伤类产品为创伤类植入医疗器械,主要由锁定接骨板系统、髓内钉系统、中空螺钉系统、外固定支架系统等组成,主要用于四肢、肋骨、手指、足踝、骨盆等部位 的骨折及矫形固定。

(3)关节类产品 公司关节类产品主要为关节类植入医疗器械,主要由髋关节假体系统及膝关节假体 系统组成,应用于骨关节炎、类风湿性关节炎、股骨头坏死等疾病的治疗。

(4)手术器械 公司生产的骨科手术器械主要为骨科植入手术过程中使用的器械工具,与骨科植入 产品配套使用。

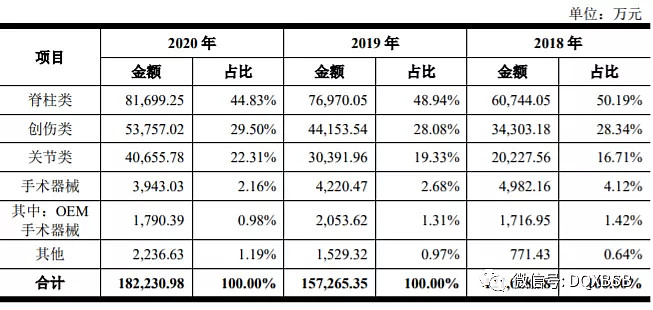

公司生产的手术器械包括自产植入产品配套的器械工具及为美敦力等国外领先厂 商生产的 OEM 产品。由于骨科病人的年龄阶段及生理特征存在一定的差异,为了更好 地保障骨科植入手术的精确度、提高骨科产品的植入效果,骨科植入手术中一般使用与 植入物配套的手术器械。公司植入物配套的手术器械主要以外借的形式提供给下游客户, 配合公司骨科植入物使用,更好地保障骨科手术的精确度、提高产品植入效果。3、主营业务收入构成 报告期内,公司主营业务的收入构成情况如下:

二、行业和竞争

随着医学、生理学、材料学等上游学科及骨科医疗行业自身的技术水平不断进步, 社会生活水平的提高,以及各国政府和企业在新产品开发方面的持续投入,全球骨科医 疗器械行业逐步发展,市场规模不断扩大。目前欧美日等发达经济体在骨科医疗器械领 域具有领先技术优势,产业化程度较高。根据标点信息的相关研究报告,2018 年全球骨科医疗器械市场规模达 412.3 亿美元, 在全球人口持续老化、不良的生活型态、意外性创伤以及新兴医疗技术发展等因素影响 下,全球骨科医疗器械市场持续成长,预估 2025 年成长至 515.0 亿美元,2018-2025 年 年复合成长率达 3.2%。北美是全球最大的骨科医疗器械需求市场,人口高龄化及较高的人均收入,驱动了 市场的成长,占 53.4%的市场份额,2018-2025 年年复合成长率为 3.1%;欧洲市场规模 次于北美,占 22.3%的市场份额,由于财政紧缩政策及价格调降压力,欧洲市场的成长 性最低,2018-2025 年复合成长率为 1.8%,市场占比逐渐减少;亚太地区随着中国与印 度经济的成长与健康意识提升,成为全球成长最快的区域市场,2018-2025 年年复合成 长率为 4.8%,占 20.5%的市场份额。2018 年,全球骨科医疗器械各细分领域中,关节类产品占据骨科主要市场份额, 占比为 37%;脊柱类占比 18%,创伤类占比 14%;运动医学类占比 11%。

基于我国骨科医疗器械的行业集中度不高,大型跨国公司通过兼并收购的方式进行 整合。近几年来,强生、史塞克、美敦力等公司加大了对我国骨科医疗器械企业的收购 力度,以期扩大在我国骨科医疗器械市场的影响力和市场份额。强生于 2012 年正式收 购创伤骨科厂商辛迪思,2013 年初强生和辛迪思在中国的子公司整合完毕,这一收购 大大稳固强生在全球及中国市场的地位;美敦力于 2012 年收购中国康辉医疗、史赛克 于 2013 年收购中国创生医疗,康辉医疗和创生医疗均为当时中国主要的骨科医疗器械 生产企业,通过这两个收购案,美敦力和史赛克在中国市场的份额得到了较高提升。与 此同时,以公司、大博医疗、爱康医疗、春立医疗等企业为代表的国内厂商也在快速发 展,在技术水平、产品布局、生产规模、市场份额上逐步缩小了与外资巨头的差距。行业整合的明显趋势,为行业内已经具有相当规模的企业提供了发展机遇。

2、行业内的主要企业

(1)国外厂商

1)强生(Johnson & Johnson)2)史塞克(Stryker)3)美敦力(Medtronic)4)捷迈邦美(Zimmer Biomet)

(2)国内厂商

1)大博医疗(002901.SZ) 大博医疗成立于 2004 年,2017 年于 A 股深交所中小板上市,其主营业务为医用高 值耗材的生产、研究与销售,主要产品包括骨科创伤类植入耗材、脊柱类植入耗材及神 经外科类植入耗材等。根据大博医疗 2020 年年报,其 2020 年度主营业务收入为 15.87 亿元,其中创伤类产品收入为 9.81 亿元,占主营业务收入比例 61.94%,脊柱类产品收 入为 3.69 亿元,占主营业务收入比例 23.32%。

2)凯利泰(300326.SZ) 凯利泰成立于 2005 年,2012 年于 A 股深交所创业板上市,主营业务为骨科植入物 的研发、生产及销售,主要产品为椎体成形微创介入手术系统、脊柱及创伤类骨科植入 物等。根据凯利泰 2020 年年报,其 2020 年度的主营业务收入为 10.50 亿元,其中椎体 成形微创产品收入占主营业务收入比例达到 43.07%,骨科脊柱或创伤产品收入占主营 业务收入比例达到 16.90%。

3)三友医疗(688085.SH) 三友医疗成立于 2005 年,2020 年于 A 股上交所科创板上市。主营业务为医用骨科 植入耗材的研发、生产与销售,主要产品为脊柱类植入耗材、创伤类植入耗材。根据三 友医疗 2020 年年报,其 2020 年度的主营业务收入为 3.90 亿元,其中脊柱类产品收入 占主营业务收入比例达到 93.70%,创伤类产品收入占主营业务收入比例达到 5.88%。

4)爱康医疗(1789.HK) 爱康医疗成立于 2015 年,2017 年于香港联交所上市,主要产品为骨科关节植入产 品。根据爱康医疗 2020 年年报,其 2020 年的营业收入为 10.35 亿元,以关节为主的骨 科植入产品收入为 10.07 亿元,占比 97.26%。

5)春立医疗(1858.HK) 春立医疗成立于 1998 年,2015 年于香港联交所上市,主营业务为植入骨科医疗器 械的研发、生产和销售。根据春立医疗 2020 年年报,其 2020 年主营业务收入为 9.38 亿元,其中关节假体产品收入占主营业务收入比例为 97.03%,脊柱类产品收入占主营 业务收入比例为 2.96%。

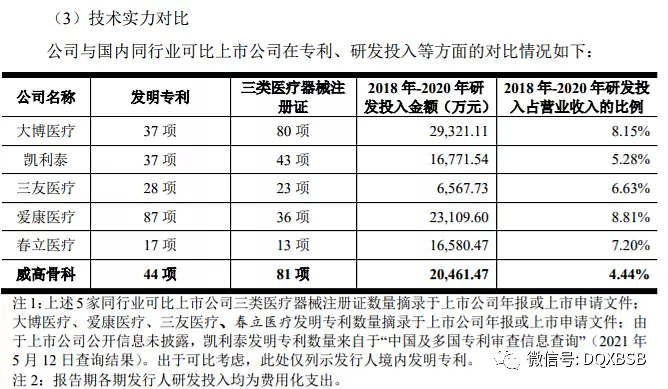

2020 年度,公司与国内同行业可比上市公司经营情况对比如下:

三、突出风险

(一)发行人从港股上市公司威高股份(01066.HK)分拆上市的相关风险 发行人为港股上市公司威高股份(01066.HK)子公司,与控股股东(01066.HK) 保持了业务独立、资产独立、人员独立、财务独立和机构独立。

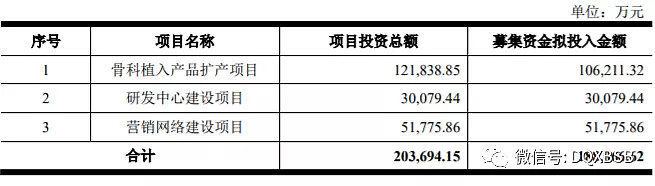

四、募投项目

五、财务情况

2021 年 1-3 月,公司实现营业收入 42,107.98 万元,较 2020 年 1-3 月增长 46.71%;归属于母公司所有者的净利润 11,121.90 万元, 较 2020 年 1-3 月增长 101.51%;扣除非经常性损益后归属于母公司所有者的净利润 11,003.78 万元,较 2020 年 1-3 月增长 106.92%。2021 年上半年,公司预计可以实现营业收入 10.80 亿元,预计同比增加 29.81%, 扣非后归母净利润预计为 3.25 亿元,预计同比增加 30.07%。

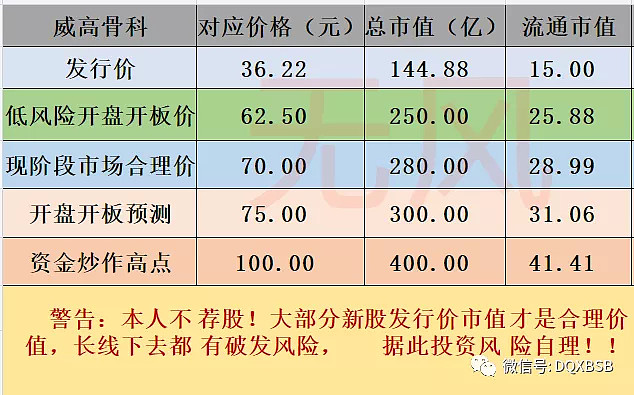

六、无风重点结论:发行人产品在国内市占率非常高,细分冠军,报告期内业绩稳步增长,赛道好,市场容量也好,唯一不好的是采集必然要来,会带给公司非常大的业绩压力,但是这并不妨碍市场对骨科概念的炒作,估值必然超高,短线给予300亿以上估值,无风建议保持关注。