前言:传统消费链条中,品牌和设计端吃透大部分利润,中间工厂环节承接繁琐的制造业务,所以代工厂历来不大受投资者的追逐。但随着生产标准化及经营管理水平的提升,大规模生产带来的成本及效率优势开始显现。随后在标准消费品行业中,逐步涌现出具有强支撑能力的生产厂商。这些厂商持续性对外进行产能输出,在依赖大品牌商建立生产标准后,不断增强对中小新兴品牌的话语权,随着行业发展共同成长。

$豪悦护理(SH605009)$ 公司创始人初期从事个人卫生护理产品代理工作,2008年成立豪悦护理,通过引进国外先进设备,快速进军卫生用品生产市场。随后依靠前期经销积累下的品牌合作关系,成为金佰利、尤妮佳、花王等国外品牌合作厂家,积累建立起行业标准生产工艺。现依靠深厚行业制造经验,公司收获大批Babycare等新兴国货护理品牌。

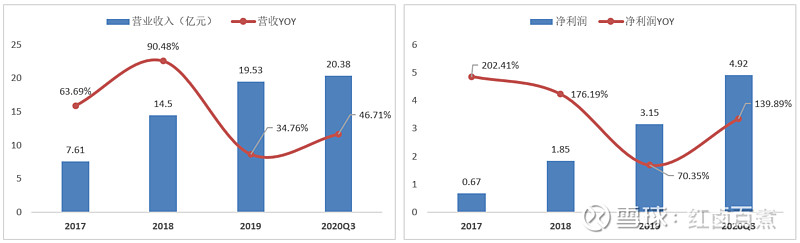

2017-2019年公司营收由7.6亿元增长至19.53亿元,复合增速60.2%,净利润由0.67亿元增长至3.15亿元,复合增速117%。2020年Q3实现营收20.38亿元,同比增长46.71%,净利润4.92亿元,同比增长139.89%。受益于石油价格下降带来的原材料成本降低以及规模生产优势,公司毛利率逐步从26.57%提升至38.88%,净利率则从12.77%提升至24.16%,净资产收益率超过50%,表现出良好的盈利能力。

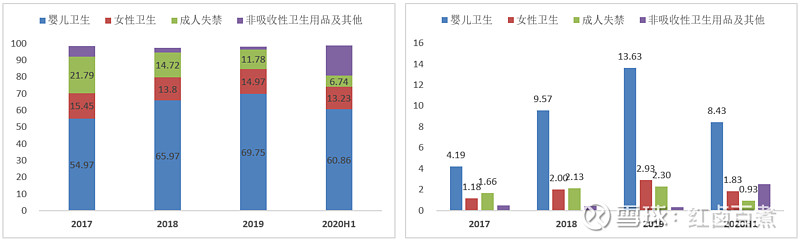

婴幼儿卫生用品:受益于品类渗透与下游新兴渠道品牌的快速发展,2017-2020H1年该分部营收分别为4.19/9.57/13.63/8.43亿元,占比分别为55.0%/66.0%/69.8%/60.9%,支撑公司营收增长。2019年我国婴幼儿纸尿裤市场规模近500亿元,保持10%的增长。

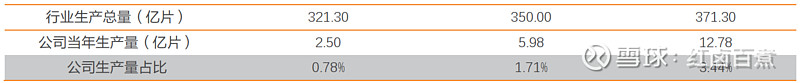

公司行业影响力不断上升,生产量占比从2016年0.76%提升至2018年的3.44%,该品类产销两旺,2019年产能利用率达到114%,同时毛利率也逐步提升至34.4%。婴幼儿卫生用品的增长,很大程度源于公司绑定的大客户产品在国内市场的销售增长强势。未来该块市场核心的担忧在于出生人口下降,2019年我国出生人数仅为1465万人,同比下降近60万人,目前婴幼儿卫生用品的市场渗透率已经达到60%,增量市场的的压力较大。未来公司的核心优势在于成熟的生产经验和代工口碑,绑定优势品牌形成存量市场竞争力提升。

女性卫生用品:增速相对稳定,2017-2020H1年业务分部营收分别为1.18、2.00、2.93及1.83亿元,占比分别为15.5%、13.8%、15.0%及13.2%。其中经期裤作为新兴品类,2017-2019年经期裤营收复合增速96.2%,2019年实现收入2.12亿元,营收占比达到10.8%。

女性卫生巾市场规模较大,能够达到900亿元,保持7%左右的复合增速,同时毛利水平较高,能够达到43%,但作为传统品类,市场竞争激烈。公司核心发展方向为聚焦经期裤新兴品类,依靠高市场占有率享受行业发展红利。而在传统卫生巾领域,公司产能利用率较低,在50%附近徘徊,未来将不是业务发展的主要方向。

成人护理用品:尚处于市场导入期。2017-2020H1成人失禁用品营收分别为1.66、2.13、2.30及0.93 亿元,营收占比分别为15.5%、13.8%、15.0%及13.2%增速较慢。

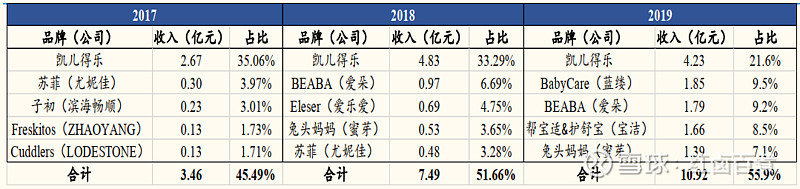

核心客户集中:前五大客户占比逐渐提升至56%,基本为婴幼儿卫生用品厂家。传统大客户凯儿得乐占比逐渐下滑,与其自身品牌运作相关。2019年,BabyCare、BEABA及兔头妈妈的占比提升,说明公司在新国货品牌方面具有较强的影响力。

作为制造行业,公司核心产能还是在固定资产投入上,本次上市募集资金15.5亿元,其中2亿元用于新增年产6亿片吸收性卫生用品智能制造技改项目,9亿元用于年产12亿片吸收性卫生用品智能制造生产基地建设项目。上市前公司货币资金仅为1.23亿元,远不能支撑公司规模扩张。本次募投主要集中在产能偏紧的婴幼儿及经期裤领域,正式投产后,以上两业务分部的产能将实现翻倍增长,有望推动公司营收进一步增长。

目前卫生护理ODM厂商较为分散,与行业发展初期的低门槛有关,我国头部几家企业的规模体量相近,但总体市场占有率都相对较低。豪悦、千芝雅及杭州可靠排名前列,未来三家有望在资本市场的加持下进一步扩张。目前豪悦护理市值182亿元,动态市盈率30倍,PE2020E 27.6倍,关注原材料价格变化引起的公司盈利波动,以及自有品牌的发展情况(目前自有品牌做得很差,规模及增速都落后公司整体)。