曲艳丽 | 文

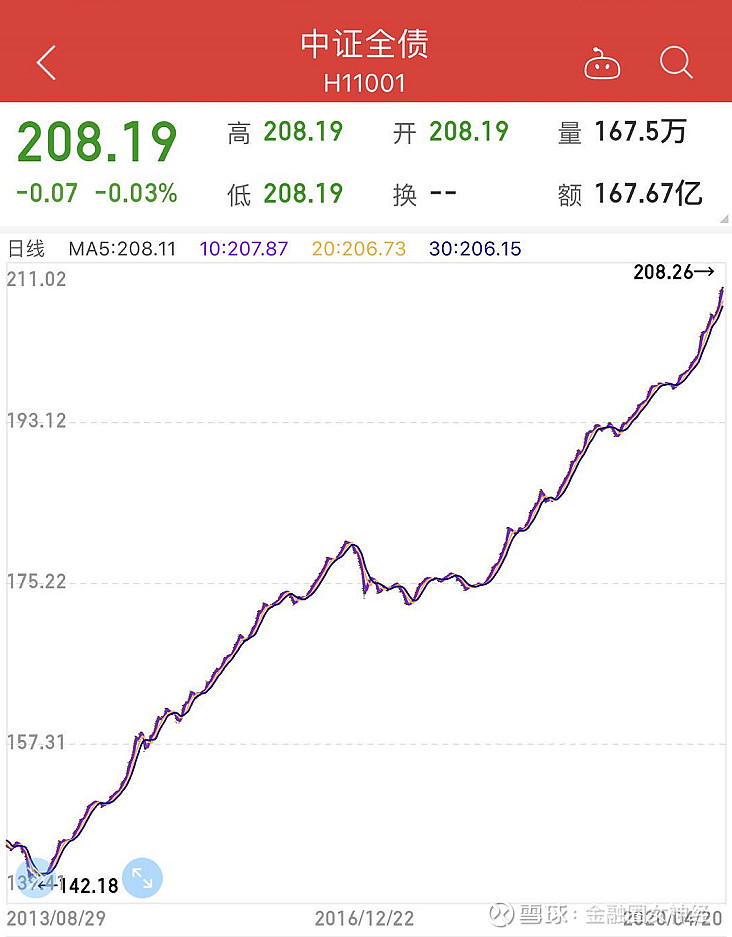

货币宽松、利率持续下行,造就了债券市场的十年大牛市。

当中也有反复。例如,2013年“钱荒”前后数月,流动性收紧,债券就熊市了。

距离现在最近的一次熊市,是2017年债券大熊市,从2016年11月到2018年1月。

自2018年初至今,十年期国债收益率又持续下行,也就是说,债券市场处于牛市之中。

然而,从票息到交易层面,债券的波动率和收益空间都不如从前,传导至理财端,固定收益类理财产品的预期收益率都呈现下行趋势,货币基金跌破2%,银行理财产品的收益率也普遍在3%、4%上下。

也就是说,纯债固然是牛市,但是低利率环境下,整体回报在下降。

在这种情况下,“固收+”配置策略的春天来了。

1

“加”一点

早些年还不是这样。

三五年前,资本市场上遍地是看似“无风险”却高收益的资产,非标、高净值理财、信托劣后产品乃至互联网金融,年回报率高达两位数。在资管新规打破刚性兑付后,这些都被“去杠杆”挤出了。

那么,金融资产将往何处去?

风险偏好较高的去向股票市场,风险偏好较低的去向标准化、低风险低收益的高等级债券。

“固收+”产品恰恰横跨二者。

所谓“固收+”配置策略,即以固定收益类资产为底仓,大部分资金投资于债券等固收类资产,然后把一部分资金投向风险资产,以增厚回报。

“+”的部分包括但不限于打新、可转债、二级市场股票、股指期货、国债期货等。

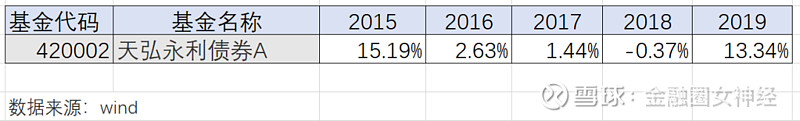

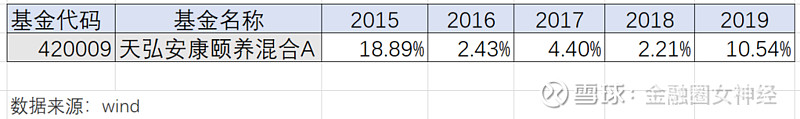

以天弘基金为例,其“固收+”产品线是独立板块,由天弘基金固收机构部总经理姜晓丽主导,代表产品包括天弘永利债券、天弘安康颐养、天弘添利等。

因为增配了股票、可转债,所以它们的业绩优于一般的纯债。

这三只产品是不一样的。

1. 天弘永利债券是一只二级债基,即债券+20%上限比例的股票。

根据2019年Q4报告,债券占比76.72%,其中一部分债券仓位投资于可转债,即带股性的债券;股票占比15.22%,持股风格偏周期、消费股。

3月31日,天弘永利债券刚刚拿到了五年期金牛奖,二度登榜。因其长期业绩好,截至3月30日,三年和五年回报率分别是17.06%、34.43%,居同类前1/3、1/10。

2. 天弘安康颐养A作为养老理财工具,年化收益近8%,它是一只偏债混合型基金。

根据2019年Q4报告,债券占比85.63%,亦持有转债;股票占比9.77%,持股风格偏消费、大金融。

3. 天弘添利债券,定位于以可转债策略为主的绝对收益目标型基金,2020年一季度业绩排名同类靠前。基金经理杜广偏爱低价、低溢价率的转债品种。

那么,这类“固收+”产品,与以往的20/80的股债混合型基金听起来是不是很像?

并不完全一样。首先,“固收+”的底色是固定收益,它是极其偏债的。天弘安康颐养作为偏债混合型,股票仓位理论上不能超过30%,实际上大约只在10%左右。

其次,“固收+”是一个过渡性的概念。它实际上想要争取的,是从刚兑语境下转化到净值化管理的投资者,这部分客群对于净值化尚在适应过程中,对于绝对收益、低波动的要求是很高的。

“在股票操作上,以绝对收益的理念出发,通常控制股票仓位较低水平,且仅在相对有把握时持有股票,没把握时股票仓位可以为零。”天弘基金姜晓丽称。

天弘永利债券2019年的年内最大回撤是1.88%,虽然是二级债基,但波动性是偏低的。Wind数据显示,天弘永利债券A的历史最大周度回撤是5.77%,发生在2009年8月。

2

核心是轮动

“固收+”的难点,在于股债的轮动,核心是大类资产配置的能力。

既懂债券又会选股的基金经理,是比较少见的。姜晓丽的方法论,是以宏观研判能力看待股票的周期性。识别周期,是债券基金经理的强项。

天弘永利债券以周期品的价值股为主,“估值便宜是先决条件”。

“低估值的周期品,像建筑建材,大家对它期望不高,所以买得便宜,给点阳光就灿烂。” 姜晓丽近期称。她不会去买那些高估值的股市大热点。

而另外一只二级债基天弘增强回报债券A(007128),同样是周期股,就侧重于弹性更大的成长股。

天弘安康颐养混合的选股逻辑就明显不同,以消费股、大金融为主,其中有跨部门的配合,另外一位基金经理钱文成来自权益部门的消费组。

“资产配置产品可能比纯债产品好。” 姜晓丽在一次采访中表示。

在她看来,纯粹的债券基金很难穿越周期,债券价格是强周期的,而且债券品种内部方差小。利率与经济周期,天然就有3-4年的周期波动。

股债混合形成二级债基,是能够跨越周期的一种解决方案。当宏观经济向好,货币政策收紧之时,债市悲观,而周期品上涨,从而平抑波动。

以天弘永利债券为例,查阅往年基金报告,看大类资产轮动是如何轮动的:

2019年:2月景气度回暖,但经济仍在磨底,降低债券久期至2年左右。一季度,权益市场火爆行情被快速点燃,保持了较高的转债仓位和中性偏高的股票仓位。4月份,减仓转债;5月份,加仓债券;6月中下旬,加仓转债;到Q4,增配了与经济周期相关、估值处于底部的股票和转债。

2018年:一季度逐步、小幅提高组合久期。二季度经济数据走弱进一步得到确认,货币政策明显放松,信用危机和股市暴跌导致利率债和高等级信用债被追捧,因此积极配置了长久期利率债。三四季度,拉长久期、维持杠杆。

2017年:经济基本面复苏态势,债券整体维持低杠杆短久期的谨慎态度。

3

不同之处

天弘基金的债券投资方法有三个特点,与别家是不一样的。

其一,量化手段。

天弘基金在量化体系中,把整个债券市场的驱动因素分为两大块,一是定价,二是行为。

以“机构行为”为例,每波债券市场上涨行情启动时,第一波入场的总是券商自营盘,入场早、通常持有一周就会卖掉,基金是第二波入场,而第三波的商业银行资金如果仍在大规模入场,且不计成本,则债牛就进入后半场,反之,行情会以基金卖出为标志进入尾声。

在传统的定性研究中,基金经理会注意到这些变量,但无法定量描述它的力量到底有多强、持续性多久,而量化手段令这些“不可捉摸”变得更加确定。

其二,大数据等互联网技术。

天弘基金建立了鹰眼系统、财务异常诊断模型等对债券主体、公司财务报表、债券发行人资质等进行全方位信用深度研究。

以鹰眼系统为例,实时抓取互联网信息,利用机器学习技术对舆情进行监控。鹰眼可以模拟人脑阅读新闻,对主动抓取的新闻进行准确分词和情感分析。

其三,信用评级团队完全独立于投资部门。

天弘基金的信研团队,有近20人的配置,“他们会对每一只债券给出建议”。2018年,信用债违约频发,天弘基金零“踩雷”。

由此可见,“固收+”配置策略是一个系统工程,是债券、股票全产品线的作战能力,也是跨部门的配合默契度。传统定性+多重技术手段齐下,令投资的颗粒度更细。

“债券投资应当是一件科学化的事情,最大限度避免投资的随意性。” 天弘基金固收机构部总经理姜晓丽称。

4

牛市概率

因疫情缘故,银行间市场流动性充裕,年初至今,债券市场表现不错。

宏观环境依然非常复杂,姜晓丽把天弘永利的股票和债券仓位都降得很低,然后观望市场在矛盾中相互拉扯。

“在史诗级的震荡中,轻易押哪一边都是不负责任的行为。” 姜晓丽称。

在姜晓丽看来,股票目前估值非常便宜,沪深300指数处于历史最便宜的10%,但是债券估值很贵,是历史上最贵的10%,而转债估值小贵,有点小泡沫。

相对而言,姜晓丽更看好股票,擅长周期品的她看好景气回升的建筑、建材。

姜晓丽对债券相对谨慎,但是她仍然认为,虽然十年期国债利率到了历史绝对低位,但债市重新走牛的概率每天都在增加,因为海外疫情的恶化,后续经济总需求出现下行的概率非常大。

换句话说,债券价格已然很高,但还有可能更高。

风险提示:天弘永利债券成立于2008年4月18日,A类份额成立以来完整年度业绩分别为0.57%、5.00%、-1.3157%、7.39%、1.60%、9.68%、15.19%、2.63%、1.44%、1.44%、-0.37%、13.34%。天弘安康颐养成立于2012年11月28日,成立以来完整年度收益1.89%、14.86%、18.89%、2.43%、4.4%、2.21%、10.54%。天弘添利成立于2015年12月3日,成立以来完整年度收益2.58%、2.03%、5.02%、8.66%。“养老”的名称不代表收益保障或其他任何形式的收益承诺,产品不保本,可能发生亏损。市场有风险,投资需谨慎。