期权交易这个零和游戏,对于散户而言,宛似赌徒醉生留连于一个梦幻赌局。尤其是对于那些本金不够但有暴富梦的人,或者认为自己可以靠别人的发财梦赚点保险费的人。前者是在期望一件不太可能的事情发生,后者是在期望不太可能的事情永远不发生。

但问题是即使他们是交易对手,他们两个都有可能错。虽然因为期权是零和游戏,在同一个交易中他们不可能同时错,但是他们完全有可能在不同时间的不同交易里,纷纷亏到一无所有。

买call(看涨期权)和买put(看跌期权),绝对是一种让你多巴胺爆发成蘑菇云的刺激,尤其是你买末日期权,一天100倍不是梦。这种猩红的刺激让韭菜赌徒们蜂拥而至,也让不成熟的镰刀们妄图收割他们。

结局就是,尸横遍野,残阳如血。

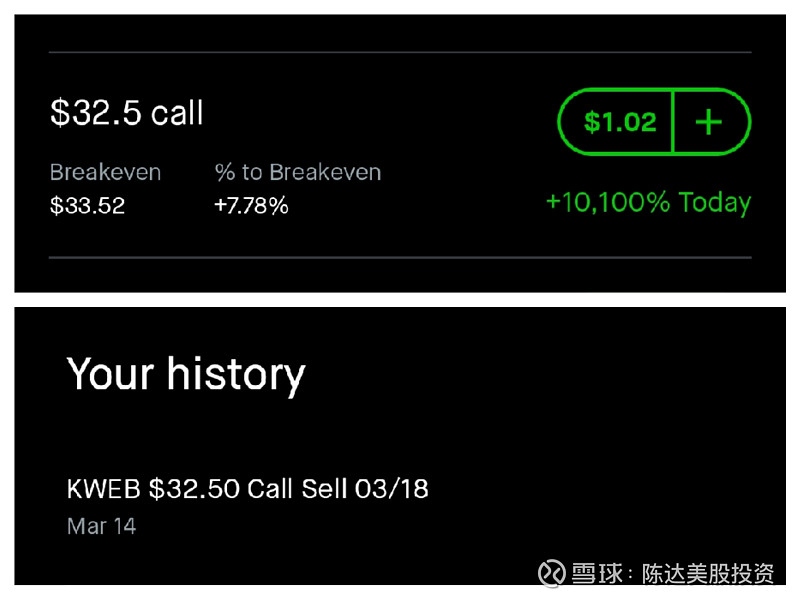

(最近的一个一天翻一百倍的KWEB期权)

期权基本上的操作——不算眼花缭乱的期权组合——有买call,买put,裸卖call,裸卖put,卖covered call,卖cash secured put。本质上就是——买入期权或者卖出期权。但无论你在交易的哪边,他们都有可能让你爆亏,(而卖出期权的情况下)甚至爆仓。

讲两个故事,改编自真实案例,领略一下期权交易的血腥残暴,如有雷同纯属巧合。

A君将“赌性坚强”挂在嘴边,是一个long call狂魔。从2020年5月开始,A君持续买入了几万美元的特斯拉的call,并不停rollover 他的期权,最终从2020年到2021年1月特斯拉股价翻数倍,他的期权仓位从几万美元也直接冲到了400万美元,一时可谓春风无边。但一个赌徒一下子赚到那么多,多巴胺阈值都到天上去了,他会收手吗?不会。后来A君又如法炮制,在2021年1月 all in了法拉第未来的看涨期权仓位,梦想能快速赚到几十个小目标,彻底实现财富自由,过上湾流+幂幂的生活。但是事不遂人愿,在盈亏同源+均值回归的地球引力之下,法拉第从17块跌到最低4块,而他400万美元期权仓位缩水至10万以下。一场财富之梦,烟消云散。

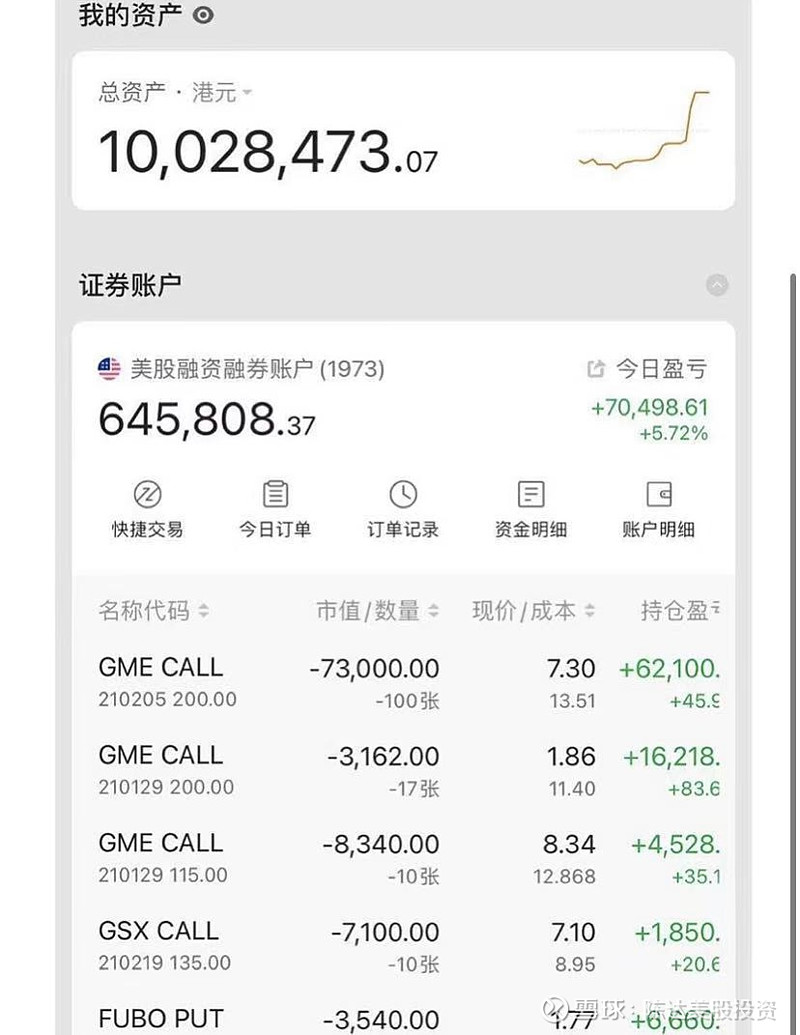

B君则与A君相反,是一个sell option 卖期权狂魔。在2020年时,B君一路卖出GSX(跟谁学)的看跌期权,由于当时许多人认为拉总是个大骗子并极度看空做空跟谁学,所以GSX的看跌期权价格很高。他一路卖看跌期权,GSX价格一路涨,他也赚了个盆满钵满,大概赚到了几百万港币。时间来到了 2021年1月,GME(游戏驿站)被逼空,最疯狂的时候,GME的call非常非常非常值钱。这哥们故技重施,裸卖出大量的GME的看涨期权,一开始也是赚了不少,账户冲到1000万港币——直到有天隔夜,GME逼空成功(后来最高涨到483美元),而这哥们卖出的看涨期权的行权价格在135和200,意思就是说他要被迫在市场上买进几十万股的价值300-400的GME股票,再以200的价格卖给别人,每股净亏100美元。不用多说,这个账户直接归归归归归归归归零了。(其实盘前就被归零了,应该还倒欠券商很多钱,而盘前不能交易期权,所以我也不知道盘前somehow券商就unwind了他的交易。我怀疑券商是亏钱的。)

(即将面临灭顶之灾的账户)

这两个案例很典型了,爆赚爆亏,最后梦幻泡影。而在我之前的帖子里,大家有一些共鸣式的回复。

------------------------------

原帖:

关于期权交易,无论你是long还是sell,无论你在交易的哪一边,除非你是机构或者专业投资人,对于业余选手以外,我都劝你放弃。

在sell那边的风险是非常大的,裸卖的风险自然不必说,分分钟穿仓。哪怕你是covered position,那种卖飞或者不得不高价接票的痛苦,你经历过了就会懂。

在long那边,往往看起来风险可控,最多就是亏光本金,但是当你想起来去call或者put某个股票的时候,他的IV肯定已经很高了,这个时候你long,是非常贵的。其实不划算。我还是那句话,你那几个希腊字母都没整明白就杀入期权这种复杂衍生品市场,你大概率是送财童子。

当然你或许运气巨好,一直call(本质上就是一直加杠杆)某个股票,比如特斯拉,然后几万美金涨到几百万美金,感觉赚大了,财富自由就在指边。

但是,盈亏同源、均值回归是天道,如果你继续赌下去,但凡你不是那种搞几个西格玛以外的天选之子,你迟早亏光你赚到的几百万。

------------------------

回复1:

达美我说个亲身经历的事情,在腾讯大跌40%和阿里大跌70%后,觉得很安全了,让朋友买了2000万的腾讯和阿里,然后做了一个不跌50%就可以收取26%的期权,最低的时候阿里只有7%就击穿了,在跌70%的基础上,又跌了40%多,还是中国最大的两家互联网公司,朋友前一晚还打电话安慰我说没事,输赢常有,以后不管如何情况都不再碰类似的结构了。

回复2:

无比赞同!个人亲身经历,做空跟谁学,一把亏了12万刀,然后long call陌陌,归零亏了11万多刀,港股里加杠杆买了阿里,觉着不到110的阿里已经很便宜了,前几天跌到70多直接被强平了...一系列惨痛的教训,彻底懂了,不上杠杆,不碰期权,不懂的不做。

不怕慢慢变富,怕的是快速亏光。这几年就当做交学费了,雄关漫道真如铁,而今迈步从头越!

回复3:

去年期权收获了教训,尤其中概期权不要碰。sell put新东方,以为六块接回来没问题,没想到一把两块了,吃瘪。赚了很多次小的,一把大的就够喝一壶。去年买中概put还是不错的,期权做好止损,做好combo,多练习,只能小仓位搞一搞。

回复4:

去年和今年在港股做了几次call, 结果港股账户归零。还好仓位只占5%。下次只做protective position,绝对不能做speculator。

回复5:

这是我2018年下半年刚刚做美股的时候,结果刚过元旦满仓特斯拉看涨期权,前一天竟然自燃了,三万刀一夜归零。真的期权还是尽量不要碰,永远会有想不到的事发生。

回复6:

关于衍生品,我总结一句话就是,散户只有资格买保险,没有资格卖保险。

回复7:

远离期权远离期货,我在35岁时,把之前赚的全亏在期货上了,从此再也没碰过。

回复8:

我也是在腾讯上卖了put,稍微幸运一点的是我没有让杠杆打满,但3月15号,股价最黑暗的时候,为了多留点保证金余额,主动割肉卖了一些股票,结果第二天割肉的仓位涨了30+%。为了赚一点点卖put权利金,结果损失了几十倍!

回复9:

我深有同感,这玩意真的害人,去年卖特斯拉和蔚来的put,也是玩脱了,没办法自己强平。去年到现在一百万利润没了。说到底还是交易性格和习惯,交易的时候只考虑涨跌和收益比,忘了考虑风险敞口。导致每次看起来能说服自己的交易,最后总能闹出大炸弹。杠杆带来风险敞口最大的问题是会极大影响自己的交易策略,压缩交易策略的缓冲时间。交易自然会变形,再强的趋势判断能力和择时能力都无力。

回复10:

我说一个普通人不要玩期权的案例:我工作中有个活儿,要把公司几亿美金的股票抛出去,跟国际顶级投行合作,投行推荐用collar的方式锁定下限(比如90%的现价)同时可以吃到一部分上涨的空间(比如130%的现价)。我拿到方案发现其实就是在持有正股的情况下buy put+sell call,使得股价波动只在上下限中的区间对持股人有影响,cap+floor=collar,我心想这么简单用得着你收我那么高的结构费?就试着模拟了一下,但模拟出来结果是自己做的话,价格要比投行的报价贵好多(而且还没有考虑市场容量,加上这个因素可能更贵)。也就是说,哪怕采用同样的策略,专业机构对普通人来说也可以做到巨大的成本优势,普通人长期在这种杠杆市场上跟成本优势巨大的专业投资机构做对手盘,最后输的肯定不是投资机构。

回复11:

卖腾讯PUT爆仓,发誓再也不玩裸CALL和PUT,教训真的惨痛。

-------------------------

一切根源在于人性的贪婪。

最后几句话,很多人看大道卖put卖得很开心,就蠢蠢欲动,想要东施效颦了。我实在不能理解——很多人认为,对于大道而言没问题的操作,对你而言也没问题。

另外,失败乃成功之母,不爆仓几次是不会成长的,这些话,都是骗鬼的毒鸡汤。别人的失败才是你的成功之母,你自己投资如果彻底失败了,极有可能一蹶不振;不爆仓几次不会成长——如果你是赌徒的话,或许是吧——但你是投资者的话,分散投资,不加杠杆,又怎么可能会爆仓呢。

要问问自己,你的人生,能承受几次爆仓?

------