近几年A股熊市,而债券市场整体处于牛市;尤其是2024年,代表债券市场整体表现情况的中债-新综合财富(总值)指数涨幅高达7.60%,表现抢眼。部分长期利率债指数愣是走出了股票牛市的节奏,中债-30年期国债财富(总值)指数涨幅21.18%、中债-10-20年国开行债券财富(总值)指数13.71%,相关指数基金也收获满满。由于四季度权益市场转头向上,使得混合债券(一级/二级)基金和偏债混合基金全年看也有所表现。

今天分享的这几只债基,是本人一只持有的债基,在我近三年的文章中都陆续跟大家分享过,有的基金在数篇文章中屡次提及,都是能够长期给投资者带来丰厚回报的优秀债基,2024年的表现也可圈可点。

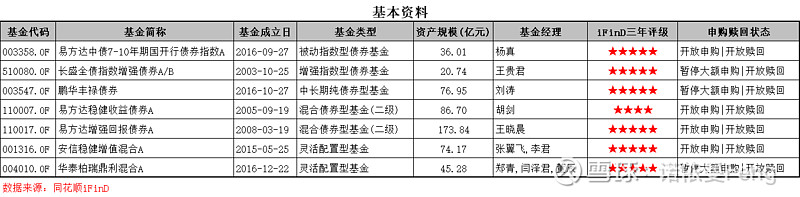

一、7只优秀债基的基本情况

从基金管理角度看,易方达中债7-10国开债为“被动”、长盛全债增强为“半主动”、其余5只为“主动”管理基金;

从债券基金性质来看,易方达中债7-10国开债和鹏华丰禄为“纯债”基金;长盛全债增强、易方达稳健收益、易方达增强回报为“混合债”基金;安信稳健增值、华泰柏瑞鼎利为“偏债混合”基金;

7只基金成立时间都比较长,基金经理既有王晓晨、胡剑、张翼飞、刘涛这样功成名就的老将,也有郑清/董辰、万贵君、杨真这样的中生代后起之秀。

二、业绩表现

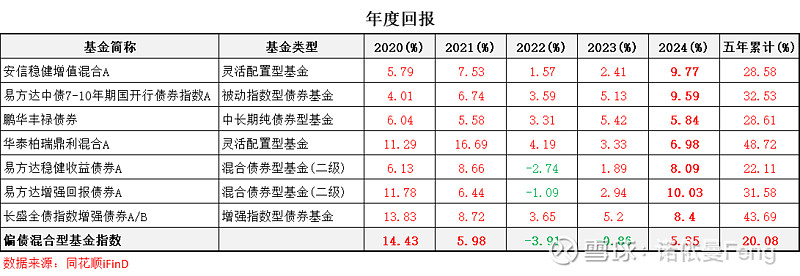

1、年度收益

2024年涨幅最高的为知名老将王晓晨管理的“易方达增强回报债券”,涨幅10.03%;另一位知名老将张翼飞管理的偏债混合基“安信稳健增值混合A”,涨幅9.77%;排名第三的易方达中债7-10年期国开债涨幅高达9.59%,正是本文开头讲的大放异彩的利率债指数基金。

长盛全债指数增强A是全市场唯一债券指数增强基金,也是全市场成立最早的“被动”指数型债券基金。本人曾于2022年9月30日发布长文《全市场唯一指数增强型债券基金,且短/中/长期跑赢沪深300》(直接点击标题阅读原文)分享这只基金。

2020年A股尚在牛市,两只纯债基金收益较低;混合基业绩差异较大,长盛全债、易方达增强回报和华泰柏瑞经理涨幅超过10%,而安信稳健增值则跑输了纯债的鹏华丰禄债券;

2021年是牛熊转换年,纯债和混合债均取得了较好的业绩回报;2022-2023的熊市,2只纯债基金表现出色,混合基则各显其能、表现各异,长盛全债指数增强和华泰柏瑞鼎利两年均表现较好,两只易方达二级债基2022年负收益、安信稳健虽然表现一般但收益仍为正。

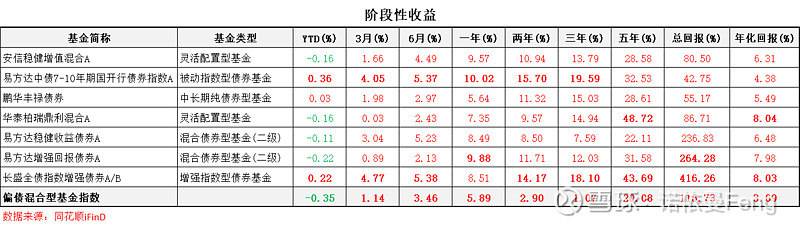

2、阶段性收益

长期看,仍然是含权的“混合债基”累计收益更高,华泰柏瑞鼎利、长盛全债指数增强、易方达增强回报成立以来的年化收益均达到了8%;安信稳健增值和易方达稳健收益成立以来的年化收益均超过了6%。

两只纯债基金的回报主要表现在“稳健”,尤其是主动管理的鹏华丰禄,不但波动性小于易方达中债7-10,年化回报也高于后者。

五年维度看,表现最好的为华泰柏瑞鼎利和长盛全债指数增强,五年的累计收益率分别达到了48.72%、43.69%。

中、短、近期维度看,恰逢熊市,两只债券指数基金易方达中债7-10国开债和长盛全债指数增强A的整体表现较好。

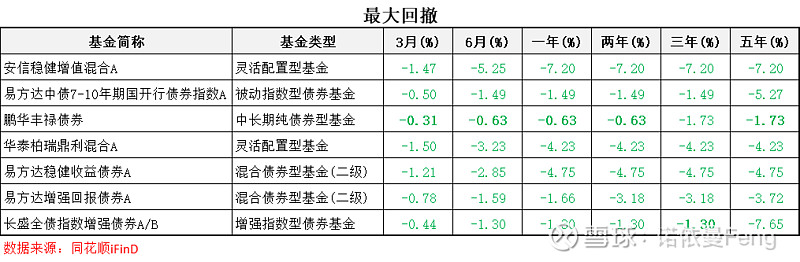

3、最大回撤

从最大回撤看,主动管理的纯债基鹏华丰禄债券在各阶段的最大回撤最小(近三年除外);这一方面源于纯债基金波动性本身较小、另一方面源于基金经理主动进行回撤控制,这点非常重要。

5只含权债基(固收+)最大回撤最小的是长盛全债指数增强(近五年除外),王贵君从2021年9月25日开始接手该基金之后,最先采取的措施就是清空了股票和可转债,当时正值A股从高点下跌转向熊市;一直到2023年才开始重新布局可转债,此时A股已到熊市底部;(五年最大回撤发生在2020年3月,此时王贵君尚未接手)

鹏华丰禄刘涛和长盛基金王贵君都是追求绝对收益的选手,对净值回撤的容忍度较低,善于通过主动管理进行回撤控制。

三、资产配置

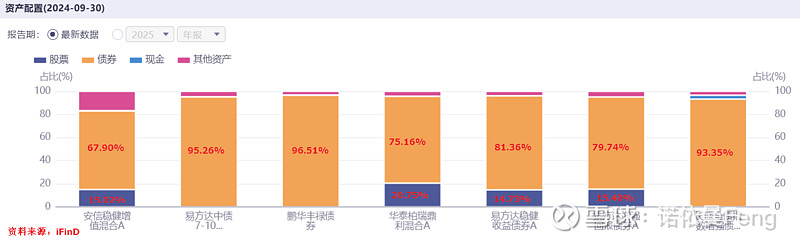

1、资产配置

如下图,债基的主要资产当然主要配置债券资产。

易方达稳健收益和易方达增强回报均为“混合二级债”,分别配置了14.73%和15.40%的股票资产。“混合二级债”一般要求股票资产的配置比例不超过净资产的20%.

安信稳健和华泰柏瑞鼎利均为偏债的灵活配置基金,分别配置了15.07%和20.75%的股票资产。灵活配置基金既可以“偏债”、也可以“偏股”,对股票资产的配置比较灵活,一般在0-95%之间。这两只基金均是偏债型基金,所以配置了20%左右的股票。

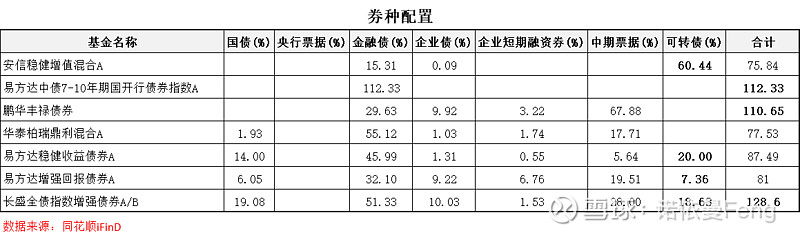

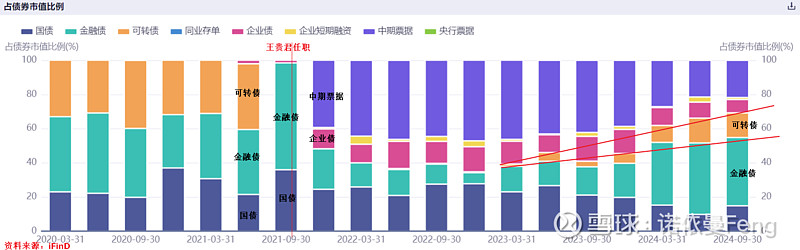

2、债券券种配置

如下图,没有配置股票资产的易方达中债7-10国开债、鹏华丰禄债券和长盛全债指数增强债券A,均在债券配置上通过质押式回购进行融资杠杆交易,债券资产配置超过了净资产,配置比例分别为净资产的112.33%、110.65%和128.60%。

债券基金规定的债券配置上限为净资产的140%。

按照债券大类区分,国债、央行票据和金融债属于利率债;企业债、企业短融债、中期票据属于信用债;一般情况下,利率债收益较低、波动性也比较低;信用债收益较高、波动风险也比较大;纯债基鹏华丰禄以信用债为主。

安信稳健增值、易方达稳健收益、易方达增强回报和长盛全债指数增强,配置了一定比例的可转债,分别占净资产的60.44%、20.00%、7.36%和18.63%。可转债是一种比较特殊的债券,属于“含权”资产,既有债性又有股性。

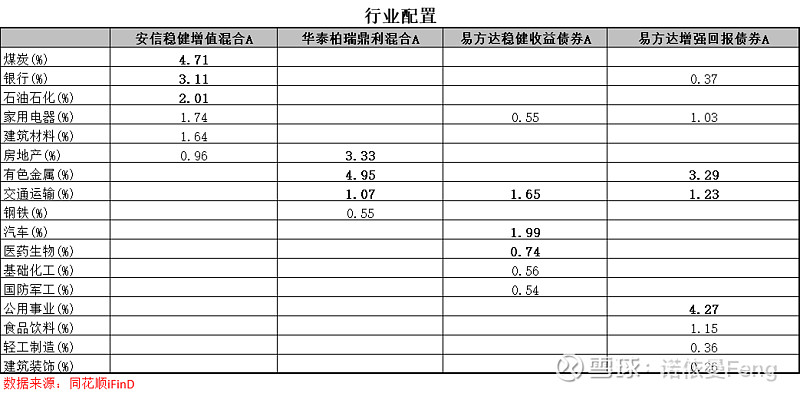

4、股票配置

四只配置了股票的债基,基金经理“各有所好”,重点配置的行业各不相同。

安信稳健增值前三大行业配置为煤炭、银行和石油石化,即传统能源和金融板块,均属于高息行业;

华泰柏瑞鼎利前三大行业为有色金属、房地产和交通运输,属于“逆向布局”,交运为疫情反转行业、房地产仍有待复苏;

易方达稳健股票配置比例较低,但配置均衡,交运和医药生物逆向投资,汽车、国防军工、基础化工成长性强,家用电器业绩好;

易方达增强回报配置了8个行业,均衡配置,前三大行业配置为公用事业、有色金属、交通运输。

家用电器和交通运输,是配置最多的两个行业,分别有三只基金配置,但都不是前三。

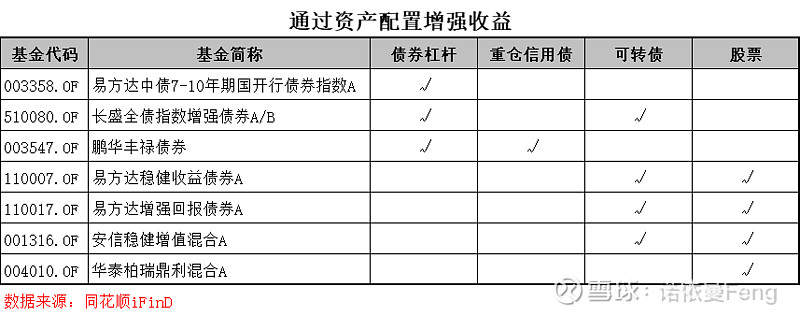

5、通过资产增强收益

通过不同的资产配置结构和比例来增强收益,是债券类基金的主要手段。

纯债基金因为不能持有股票和可转债,增强收益的手段有限;而各类混合基的主要增益手段较多,但主要是持有一定比例的股票和可转债等“含权”资产,但同时也带来更多的风险,搞不好“增强”变“减弱”。

下图列出了当前(2024年三季报数据)7只基金通过资产配置增强收益的策略。

当然,基金经理会根据基金的投资策略和市场的变化,采用不同的配置策略,使用不同的增益手段。

比如长盛全债指数增强A,在2021年9月23日王贵君接手之前主要采用持仓股票和可转债作为增强收益的手段,而王贵君担任基金经理之后,正值股市转熊,立即清仓了全部股票和可转债,降低了利率债(国债、金融债),转而重仓信用债(企业债、中期票据、短融);通过重仓信用债增强收益,控制净值回撤、保住收益;

到2023年股市触底,又开始逐步增加可转债配置、逐步降低信用债配置、逐步增加利率债配置;到2024年三季报,可转债配置比例已达到18.63%、利率债配置比例70.41%;增加收益的同时、降低波动风险。

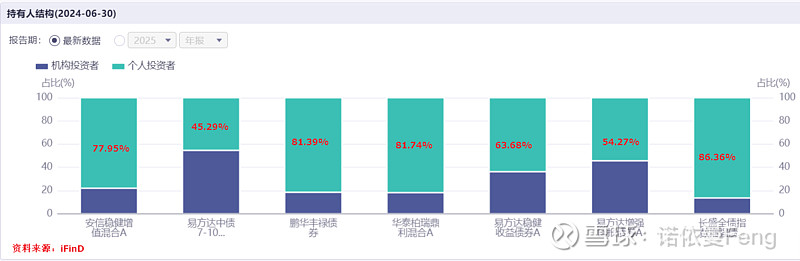

四、持有人结构

易方达中债7-10国开债的机构投资者略高,占比54.71%;其余6只产品都是个人投资者为主。

机构投资者占比较低,并不意味着不被机构投资者认可。鹏华丰禄债券、长盛全债指数增强为了保护投资者利益,均限制大额申购和转换,且额度很小,使得机构投资者没有办法购买。比如鹏华丰禄债券每日申购金额最高只有100元、长盛全债指数增强每日申购金额最高只有10000元;这也是导致机构投资者少的主要原因之一。

五、小结

1、七只优秀基金均是成立8年以上的老基金,经历多轮牛熊考验,长期业绩回报高;成立时间超过21年的长盛全债指数增强A、成立时间将近17年的易方达增强回报年化回报均达到8%,均为业内翘楚;

2、王晓晨管理易方达增强回报债券超过13年、胡剑管理易方达稳健收益债券超过12年、张翼飞管理安信稳健增值将近10年,刘涛管理丰禄债券超过8年;他们的成名之作,恰是这几只优秀的基金。

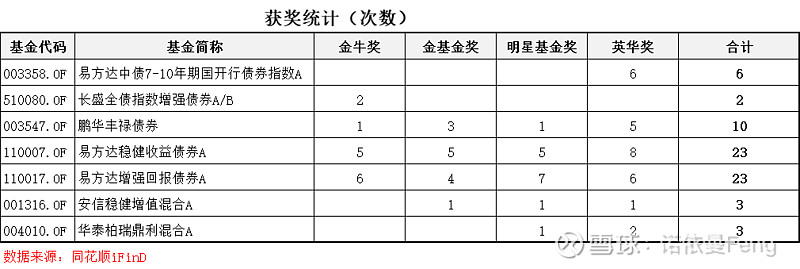

3、七只基金获奖无数,最少的2次获奖、最多的23次获奖,涵盖国内各大知名奖项。

(全文完)

风险提示:本文内容只代表本人观点,仅做参考之用,并不构成投资建议,不能作为买卖、认购证券或其它金融产品的推荐或保证,据此买卖,风险自负。

数据来源:同花顺iFinD、雪球

@雪球创作者中心 @今日话题 @雪球基金 #雪球星计划公募达人# #2024投资总结# #2024滚雪球之旅# $长盛全债指数增强债(F510080)$ $鹏华丰禄债券(F003547)$ $易方达增强回报债A(F110017)$