$易方达双债增强A(F110035)$ $鹏华可转债(F000297)$ #老司基硬核测评# @今日话题 @雪球创作者中心 @ETF星推官 @雪球基金

可转债是一种既有期权又有债权双重性质的投资品种,一般情况下,牛市时跟随正股上涨,熊市时下跌较正股幅度要低。当作为债券投资时,可以赚取债券的固定票息或者买卖的价差;当作为股票投资时,可以赚取股价波动的资本利得。这也是为什么大家经常说可转债是进可攻退可守,“下有保底,上不封顶”的高性价比投资工具。每次股市大熊,可转债市场还是存在很多机会的,球友们如果想自己投资可转债,可以翻看我之前的文章(文后附链接)。本文共2200字,阅读需6~10分钟。

2017年,可转债市场规模开始急速攀升,截至6月3日,上市可转债412只,总规模达8136.42亿元,存量规模7382.22亿元。规模和转债数量的提升,这对可转债投资者也是个重大考验,那么对于于缺乏投资可转债经验或者缺乏时间研究可转债的投资者,通过公募基金间接投资也是一种选择。作为专业的资产管理机构,基金经理可以利用机构的强大投研能力获得相对可观的收益。同样的,高收益必然伴随着高风险—即可转债基金是二级债基中属风险较高的品种。

问题来了,市场上可转债基金不少,我们如何评判可转债基金的优劣,今天就以14只可转债基金为例,带大家学会可转债基金投资。

无论是债券基金还是偏股型权益基金,只需要根据以下几个指标评判,即可判断基金的优劣,唯一的区别是债券基金更侧重于收益的稳定性(最大回撤),偏股权益型基金更侧重于更高的风险收益比(夏普比例)。可转债基金作为二级债基中风险较高的品种,我们应关注其风险和收益的平衡,下面给大家分别按照重要性一一给大家介绍基金评判指标:

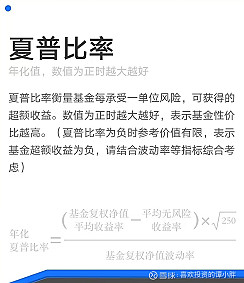

A、夏普比例:衡量基金的风险收益比计算如下:

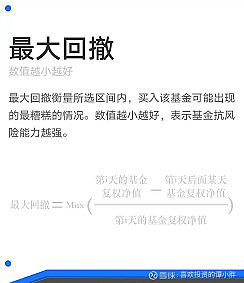

B、最大回撤:

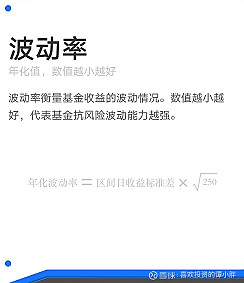

C、波动率:

D、晨星评级:基金评级是指由国外权威机构晨星收集有关信息,依据一定的考察标准,通过定性定量的分析,根据收益和风险的预期对基金进行排序。然后通过星级对基金进行评价,一般是1星到5星,星级越高,基金评价也就越高。

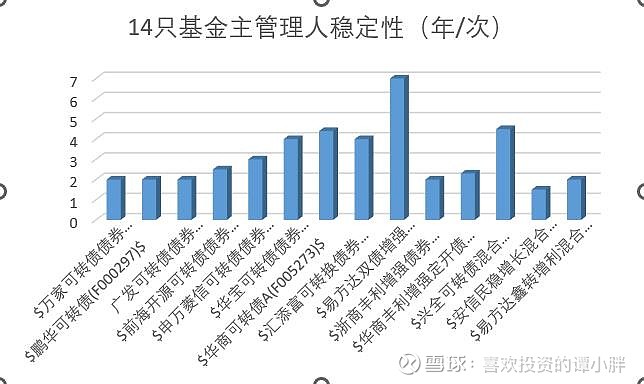

E、基金经理的稳定性:在中国的金融市场,频繁更换基金经理的事情时有发生,其实这并不是好现象。保持基金经理的稳定性可以让其从一而终贯彻执行自己的投资策略,使得基金的投资风格不会因为基金经理的更换而出现偏移,保证了业绩的稳定。

F、成立时长:应尽量选择基金成立时间比较长的基金,即在流动性以及透明度等方面成立时间长的基金会有一定的优势。换句话说这类老基金可以有历史业绩作为参考指标,可以通过看老基金的季报、年报掌握该基金的运作思路、持仓比例和重仓个股等信息,了解基金经理的投资风格。但是对新基金来说,由于成立初期没有相关的历史业绩等信息作为投资参考,因此很难根据业绩进行投资决策。

G、基金规模:基金规模较大,流动性越好,一般来说,基金成立时间较长的老基金规模都较大,流动性佳。

H、买卖成本(申购赎回成本):一般来说,同类型的基金运作费率相同,不同类型的基金才会有运作费率上的差异。那么同类型的投资成本差异就集中在了申购和赎回方面。这一项每个基金产品设定都有些差异,大家确定好几只优秀的基金产品后,可进行成本筛选,根据自己的持仓时长,投资资金选取成本最低的产品。

好了,现在回到开头,对14只可转债基金进行测评,先给大家献上测评总表,然后在根据表格,对各项指标进行图形分析。

接上表

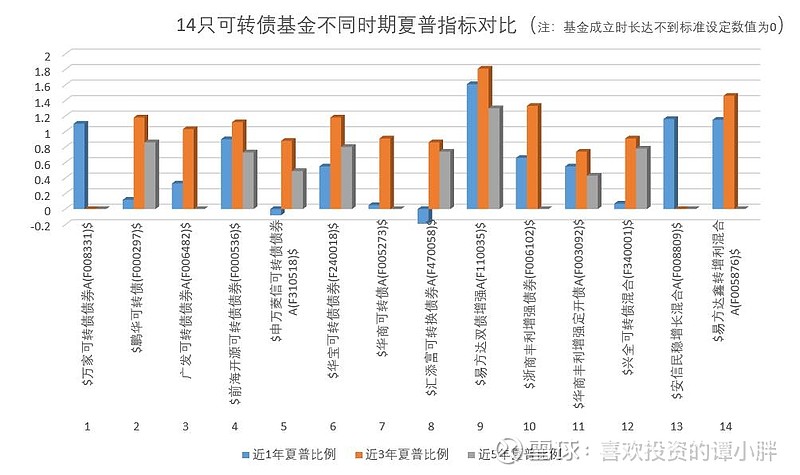

夏普比例:从下面柱形图可看出,在成立5年以上的8只基金中,夏普比例能保持在近1年、近3年、近5年均有较好表现的仅有易方达双债增强A一家。同样的,很明显在近3年中夏普比例要好于近1年和近5年,这是什么原因,我们一起来探究一下。

一是众所周知,可转债一般存续时间为6年,一般情况下,上市公司会想尽办法尽快促成转股,而在3年后还不能使其退市的转债,唯一的可能是企业经营困难,无力提振股价,促进转股,因此这一类的可转债债性要强于股性,获得超额收益难度很高。可转债转股期是上市半年后,1年内完成强赎条件和促进转股几乎是不可能的事情。二是股市是5~7年经历一轮牛熊,可转债作为与股市相关性较强的市场,2020~2021年为可转债牛市,而当前很多只可转债近一年的表现很差(有的夏普比例为负),说明可转债市场当前已进入熊市,存在很多机会,其一轮上涨周期大概在两到三年。因此可以得出结论—可转债基金持股期以两到三年为佳。

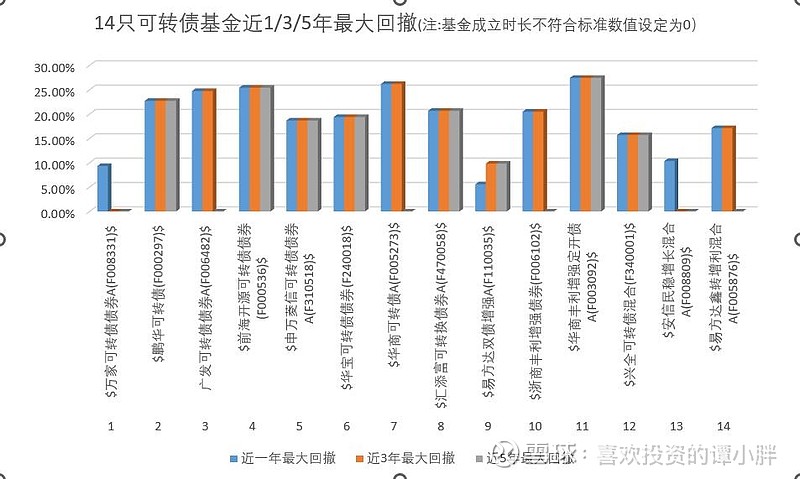

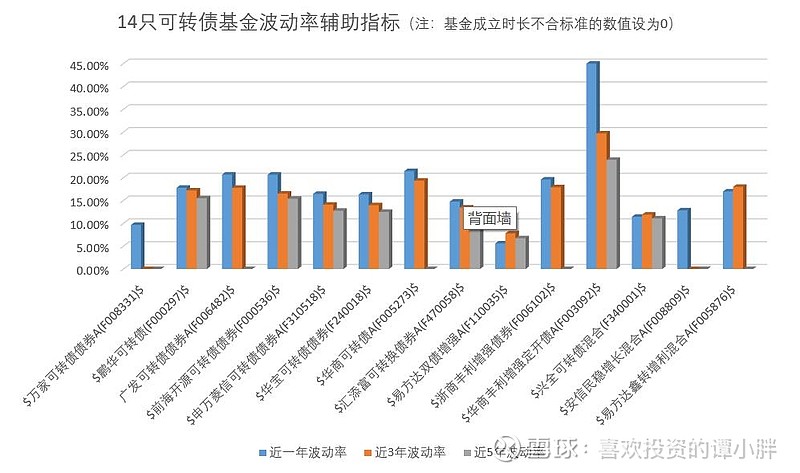

最大回撤和波动率

最大回撤和波动率保持较优秀的有易方达双债增强A和兴全可转债混合。

晨星评级:在这里仅列出五星和四星评价的可转债基金,14只基金中获5星评级有5只,4星评级有4只。我们群友还是很聪明的,在众多可转债基金中找到了它们。

基金经理的稳定性:我以基金成立以来,基金经理大概多少年轮换一次为标准来评判其稳定性。可以看出易方达双债增强A以绝对的优势胜出,兴全可转债混合,华商可转债债券在这一方面也表现亮眼。

成立时长:兴全可转债混合以18年的超长存续期领跑全场,成立超10年的其他可转债基金中,易方达双债增强A、华宝可转债债券也表现不错。

基金规模:成立超3年以上的基金规模都不低,而且越老越香。

买卖成本费用:一般来说,同类基金运作费用基本一致,对于专业的基金投资者来说,多数以持有1年以上为主,因此赎回费也可以忽略。现以雪球基金平台上购买为例,14只基金中,只有兴全可转债混合和广发可转债债券A申购费用高一些(0.1%),其余基金申购费率均为0.08% 。

最终得出结论:以夏普比例、最大回撤、晨星评级等7个综合指标考虑,易方达双债增强A是状元,$华宝可转债债券(F240018)$ 是榜眼,兴全可转债混合是探花。除此之外,排除掉18年以前鹏华可转债这只基金管理人更换次数频繁一些,以其他指标衡量仅次于榜眼。

本文所有观点和涉及到的股票和基金均不构成投资建议,只是我自己思考和实践的一个真实记录,据此入市投资,风险自担!文章创作不易,希望大家动动发财的小手,点赞,转发加评论,谢谢大家。

可转债基本要素——可转债基本知识

带你认识可转债投资的三大流派,它们各有特色——可转债投资人的三种投资方法

一文教你搞懂如何控制可转债的仓位——确定好投资流派后可按照该方法进行仓位控制