简单来说,作出一个决策需要经过信息收集与分析推理两个步骤。放在股票市场,我们要在最终的认知和投资决策上战胜广泛的竞争者。

然而,不同于理想化的物理学问题,现实事物的最大的麻烦在于:1、信息从客观层面可能不会完整的呈现,在主观层面可能无法完整的获取;2、即便信息接近于完整的呈现和获取,由于事物的天然的复杂性与不确定性,也很难有效地分析和预测。

不同事物这两大“麻烦”的程度也是显著不同的。有主要信息接近于完全呈现、简单到可以进行有效预测的事物,比如公用事业上市公司的当年的业绩表现;也有信息完整呈现也无法有效预测的事物,比如掷骰子的点数;最麻烦的是信息既无法完整呈现、有效获取,获取后也无法进行有效分析和预测的,比如处在高度竞争中的科技公司。

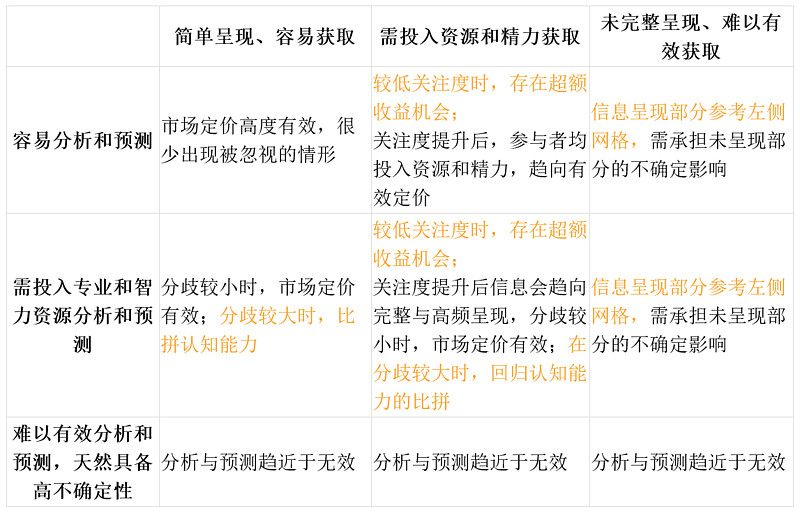

我们依据信息呈现与获取的难易程度(横坐标)和分析与预测的难易程度(纵坐标)可以画出以下情境矩阵:

此处需要强调的是,本文中所讲的市场分歧与认知优势是多维度的,除了基于能力圈的认知优势之外,还包括投资者的理性程度、耐心、所处的激励机制等等。而“你发现了价值,市场并未充分认知”也是一种分歧。

通过矩阵可以看出,通过投入资源获取信息与分析信息都可以获得超额收益。但会限于自身的认知优势部分与有预测可能性的事物,同时会受到市场竞争的充分度、信息呈现与获取的完整性与事物发展的不确定性的抑制与影响。

举个简单的例子:让一名智商150的人做数学题,几乎每次都可以考到前几名;让他去打擅长的牌,可能平均达到65%胜率;让他去掷骰子赌博,胜率会降至50%;让他去跟高手对战没怎么玩过的王者荣耀,很可能一把也赢不了。

对较低关注度公司投入精力进行信息获取与研究,如果分析和预测难度不大,可以获得超额收益。这其中的问题在于:1、低关注度公司的信息收集难度会更高,需要投入更多的精力与资源,且不一定能够对信息完整收集与分析;2、公司研究完未必一定能够发现投资机会,低关注度不意味着错误定价,好公司天然是少数;3、此类机会随着市场的成熟与参与者数量的增加越来越少。例外是小市值、流动性较差的公司,由于对于已经达到一定资金规模的机构不具备可投资性,对于“小资金”容易出现更多的超额收益机会。

对于市场关注度较高的公司,如果不存在较大的分歧,获取超额收益会十分困难。但存在一种常见情形,即在非常悲观的市场情绪下,悲观本身便会产生分歧,保持理性即可以形成认知上的优势。这种情形会在一定程度弱化对能力圈的要求,基于安全边际或分散配置便能够安稳地获得超额收益。

在信息的获取“同质化”后,超额收益更多会出现在市场的认知分歧上。具备认知深度与优势的投资者可以获得超额收益。此处需要注意的是:在信息呈现与获取不完整,分析与预测难度加大时,拥有能力圈与认知深度的投资者仍具备优势,但会被明显削弱。即矩阵第三列、前两行的情形。这种不确定性的干扰会成为集中投资的风险,如果通过分散投资的方式来规避风险,又将面临能力圈与资源投入的制约,获取超额收益的可能将明显降低。

这也是市场上的大多数专业机构最终难以战胜市场的主要原因所在。投资机构的专业能力会趋向同质化竞争,同时被事物本身的复杂性与不确定性侵蚀。

更不用说不具备信息与专业优势的普通投资者,很多人花费大量精力去研究,却忽略了事物本身的变化很可能就不具备良好的可预测性,或者即便得出了研究结论也不具备任何优势。

如何才能够获得高确定性的超额收益呢?即在信息尽可能完整呈现,能够有效分析与预测的公司中寻找显著的认知分歧点。一旦在一个点或少数几个点的认知上战胜市场,便能够顺利转化为超额收益。即尽可能靠近第二行、第二三列的象限。

本文的题目叫作“认知博弈”(原名),并不是鼓励去猜测市场想法并进行中短期市场博弈,而是通过还原认知与竞争的过程,让投资者充分认识到在复杂、不确定的环境下与高度竞争的市场中,如何更好地保护自己,以及如何准确定位与构建自身优势,去获取超额投资收益。

本文首发于 $牛顿定律(P000484)$ 投资人交流平台。

相关文章:《牛顿定律进入开放募集期》

《论“不确定性”的来源》(烧脑慎入)

$贵州茅台(SH600519)$ $腾讯控股(00700)$