最近有读者提问如何套利?实际上这个问题的答案有很多种。除了常规的溢价套利之外,还有很多非常规的。接下来,就介绍一个非常规的!

书归正传,不知从何时开始,资本市场很看重“超预期”三个字。举个栗子,承诺45%分红,结果50%分红,就是超预期,比如说中国石油就是如此。反观中国海油却并非如此,承诺45%分红,就真的只分45%。虽然这个承诺2025年财报才生效,但却仍然令人失望。

回顾2025年3月底,看了中国海油的年报之后,突然想到了“满手好牌打稀烂”这句话。于是乎,搬砖套利的策略应运而生!

早就发现了股息率量子纠缠:但今年才开始行动!

2020年负油价之后,“三桶油”于2021年开始业绩反转。从那时开始,H股“三桶油”的股息率就始终紧密连接,就像是“量子纠缠”那样!在此期间,“三桶油”的股息率也曾有过短暂拉开,但却可以快速拉平。最典型的例子,就是2024年上半年中国海油H股的强势大涨,从而快速拉平了与另外“两桶油”的股息率!

对于这个现象,2025年3月底我发过一篇文章,阐述了股息率“量子纠缠”的现象(原文链接:网页链接)。而在随后的愚人节那天,套利行动便正式开始了!

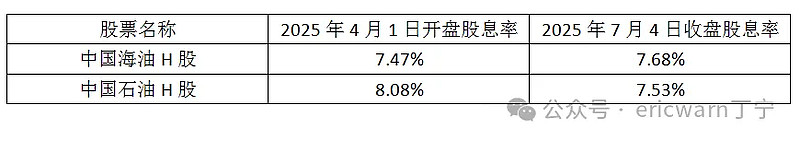

仅以2025年4月1日开盘价为例,中国海洋石油的股价为18.74港元,上半年每股分红0.74港元,下半年每股分红0.66港元,全年每股分红1.40港元。简单计算可得,当时的股息率为7.47%。反观中国石油股份的开盘股价则为6.35港元,上半年每股分红0.24033港元,下半年每股分红0.2727港元,全年每股分红0.51303港元。简单计算可得,当时的股息率为8.08%。也就是说,2025年4月1日开盘之后,中国石油股份的股息率明显优于中国海洋石油!

接下来,见证奇迹的时刻到了。今日收盘,中国海洋石油的股价为18.22港元,由于股价只是微跌,所以静态股息率提升到了7.68%。中国石油股份的股价为6.81港元,由于股价出现了小涨,所以静态股息率降低到了7.53%。

如果仅从模糊正确的角度来看,今日收盘之后,两者的股息率再次接近持平,所以“量子纠缠”现象再次发挥作用!

揣进兜里才放心:股息率的“量子纠缠”并不难理解!

众所知周,港股市场是一个特别重视股息分红的股票市场。对于很多港股投资者来说,揣进兜里才放心。“吃息佬”这个词,好像就来自于港股市场。对于他们来说,同行业的几只股票,股息率存在“量子纠缠”才更为合理!所以说,这种“量子纠缠”不仅仅发生于“三桶油”身上,同时还发生很多同行业的股票身上。

短短3个月时间,中国海洋石油的股价从18.74港元微跌至18.22港元,如果再算上0.66港元的每股分红,算是微涨了0.75%。短短3个月时间,中国石油股份的股价从6.35港元小涨至6.81港元,如果再算上0.2727港元的每股分红,算是小涨了11.54%。

这就意味着,简简单单一个搬砖套利,便可将投资收益增厚10%左右!

搬砖套利操作指南:多年观察+轻仓行动!

类似的搬砖套利操作,需要多年观察发现规律,并最好是轻仓行动。仍以这次中国海油H股搬砖中国石油H股的套利操作为例,我自己的仓位就控制在了1/3左右!之所以轻仓行动,是因为规律有可能会被打破。长期资本管理公司的失败经验,就是套利差价不降反升的另类情况。当时还加了杠杆,所以亏得老惨了!

后关税时代:中国海油H股的内在价值!

不得不说的是,为了学习巴菲特,笔者发明了一个叫作“市赚率”的估值参数。其公式为:市赚率=市盈率/净资产收益率(PR=PE/ROE)。考虑到ROE是个百分数,所以市赚率的真实公式其实是:PR=PE/ROE/100。当市赚率等于1PR为合理估值,大于1PR和小于1PR则为高估和低估。上世纪80年代,巴菲特两次建仓可口可乐。1988年,买入市盈率为14.7PE,ROE为31%,市赚率为0.474PR。1989年,买入市盈率为15PE,ROE为46%,市赚率为0.326PR。两年平均下来,刚好就是0.4PR。非常巧合的是,从那时起,用“40美分买入1美元”就成了巴菲特的口头禅。巴菲特4折5折6折买股,笔者也照猫画虎4折5折6折买股。

考虑到PE=PB/ROE这个数学关系,所以市赚率还可推导出第二公式:PR=PB/ROE/ROE/100。在投资周期股时,可以把PB值和预估ROE代入到第二公式,从而计算出周期股的内在价值。回想当年,巴菲特在0.38PR买入了中国石油H股,并在0.8PR以上越涨越卖并彻底清仓!AH股都有的,以H股为标杆。H股高估之后,一并卖出A股即可!

2024年,布伦特原油的均价为79.9美元,中国海油的桶油成本是28.52美元,桶油利润是51.38美元,实现了19.36%的ROE。2025年4月7月,关税大战导致国际油价正式进入“乱纪元”,布伦特原油均价66.5美元,中国海油的桶油成本降低为27.03美元,桶油利润是39.46美元。简单粗暴的按比例计算,则可实现14.87%的预估ROE。

运用市赚率第二公式,市赚率=1.03/14.87%/14.87%/100=0.47PR,相当于不到半价。考虑到中国海油H股的股息税高达28%,所以0.72PR便是目标价,上涨潜力还有50%左右!

$中国海油(SH600938)$ $中国海洋石油(00883)$ $中国石油股份(00857)$

@今日话题 @闭嘴吧超超 @博士王神经 @曹国公李景隆 @直言不讳的勇敢 @平和宁境

市赚率估值银行股:网页链接

市赚率估值周期股:网页链接

市赚率估值困境反转股:网页链接

市赚率应对ROE虚高失真:网页链接

市赚率的5大隐形参数:网页链接

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。