一,重点

1,本文的讨论范围仅限于财务数据,不对公司或其他进行任何评价。

2,请自行核对数据准确性。

3,切勿作为任何投资依据或公司评价依据!

二,投资的本质

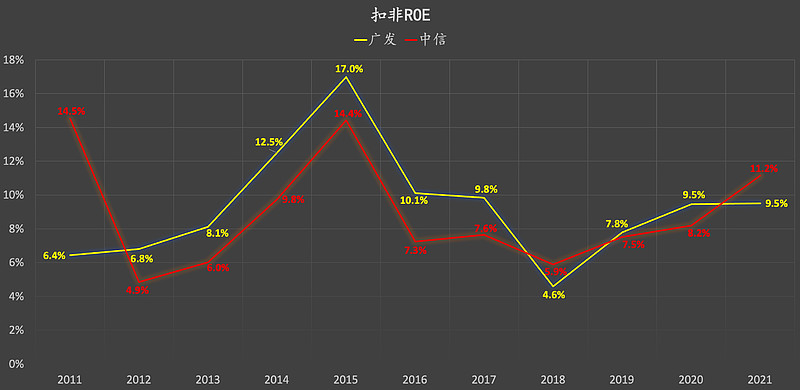

先看长期盈利表现:

2011-2021年,广发、中信长期平均扣非ROE分别为:9.3%、8.8%

虽然广发长期盈利表现更好,但我不会就此直接下结论:广发比中信更具长期投资价值。

对于像银行、保险、券商这样存在经营杠杆的金融行业,我个人主观上认为盈利表现只是浮于表面的经营现象,其核心本质是风险控制。短期表现出来更高的盈利水平,并不意味着其综合质地更优。

投资也是类似的道理,我们首先应该琢磨的不是如何侥幸地博取短期高收益率,而是如何控制投资风险:风险可能来自何处?比起经营一家银行,投资这件事本身所具备的难度未必会小多少。

所以,别总是盯着利润看,别总是盯着短期投资收益看:

反过来想,总是反过来想。———查理.芒格

我首先会关注任何投资失败的可能性。我的意思是,如果你肯定不会亏钱,你将来就会赚钱,这正是我们一直做得不错的一个原因。———沃伦.巴菲特

三,回顾

之前我们将中金与广发的资产结构进行了一些深入对比:

今天我们来对比一下中信与广发。

不过,

除了用类似的方式进行对比以外,

今天我们还将用“升级版”的方法来进行对比。

四,中信 VS 广发:“升级”的方法

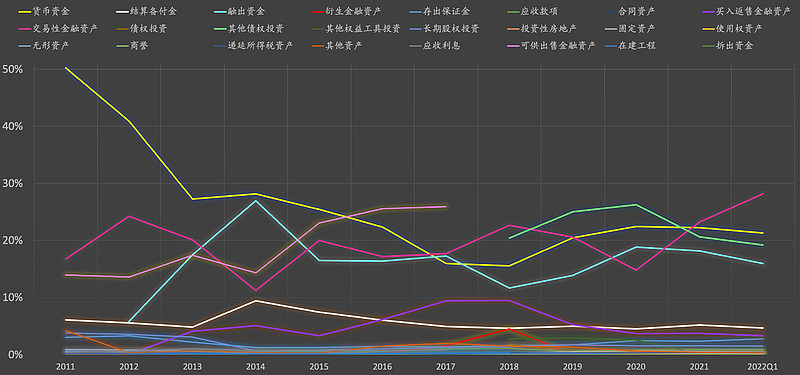

1,广发证券各项资产占总资产的比例:

为了简化思路、提升视觉效果,

现在我们将图中占比大致低于3%的项目剔除:

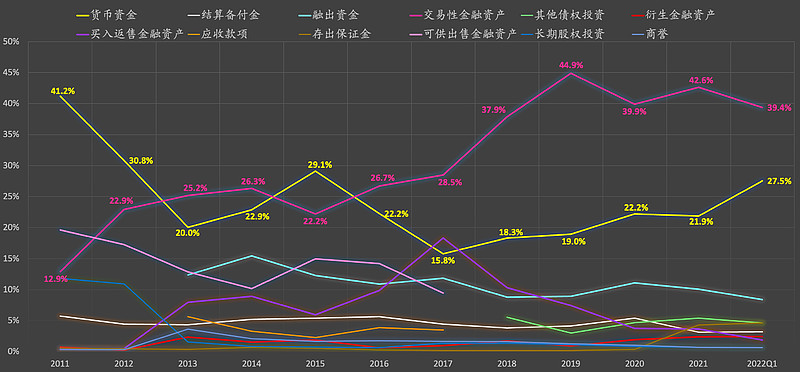

之前,我们将广发与中金进行对比,用的是静态的视角。现在我们以动态的视角来简单地看看广发证券的资产结构演变过程。

总体上,货币资金占比下降明显,交易性金融资产占比长期呈现出波动的态势。

2021及2022Q1,广发证券的交易性金融资产占比持续上升、其他债权投资占比持续下降。

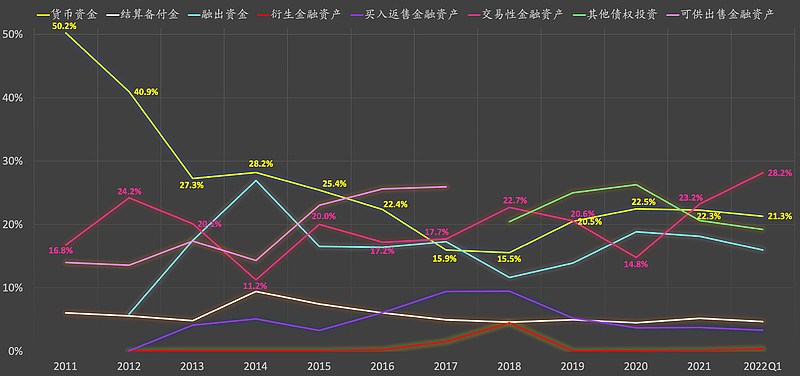

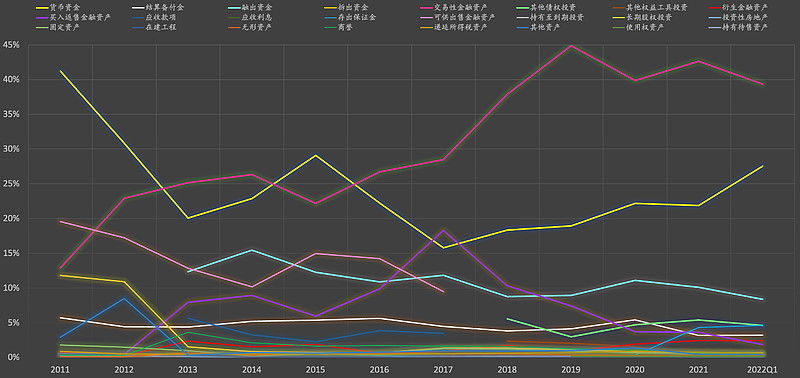

2,中信证券各项资产占总资产的比例:

同样的,

现在我们将图中占比大致低于3%的项目剔除:

长期来看,总体上,中信证券交易性金融资产占比在逐步上升、货币资金占比有所下降。

2022Q1,货币资金占比同比上年末上升明显。

接下来,

继续用原来的静态视角,

进行对比。

五,中信 VS 广发:原来的方法

2021年末(2021Q4)、2022一季度末(2022Q1),

统计如下(百分号前保留一位小数):

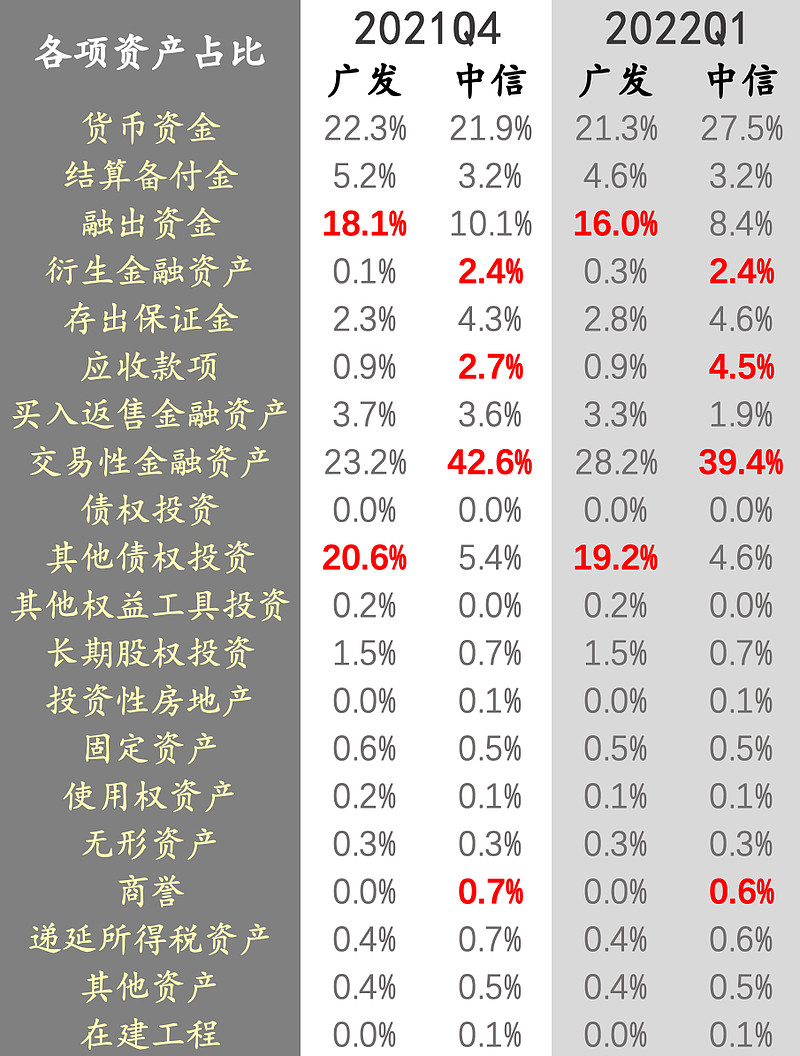

与年度报表相比,一季报所提供的信息相对较少。所以我们现在将目光集中在2021Q4上面。图中,广发与中信的资产结构差异相对较大的部分,我用红色字体进行了标记。

2021Q4,广发 VS 中信,大体情况如下:

1,融出资金占比:18.1% VS 10.1%

中信该项资产占比显著低于广发。

融资融券业务,绝大部分来自个人用户。该项资产对应的业务实际上是存在一定风险的。举个例子,极端情况下,融资标的连续一字跌停,券商这边未必能够及时平仓。

2,衍生金融资产占比:0.1% VS 2.4%

主要涉及到利率、货币、权益、信用、商品期权、商品期货等。这类资产的稳定性应该是比较低的。广发证券该项资产占比几乎为零。

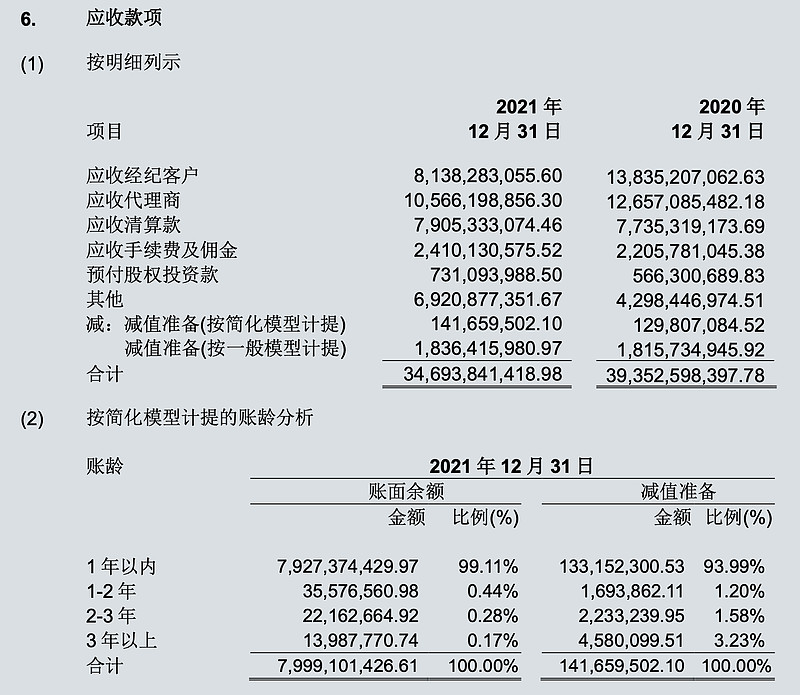

3,应收款项占比:0.9% VS 2.7%

中信证券的应收账款占比显著更高。

翻看中信证券2021年年度报告“应收款项”这一项,看起来似乎主要都是一些短期的正常业务往来:

4,交易性金融资产占比:23.2% VS 42.6%

中信该项资产占比显著高于广发。下文细说。

5,其他债权投资占比:20.6% VS 5.4%

中信该项资产占比显著低于广发。下文细说。

6,商誉占比:0.0% VS 0.7%

商誉是有可能减值的。广发证券该项资产占比几乎为零。

下文细说:

(1)交易性金融资产占比

(2)其他债权投资占比

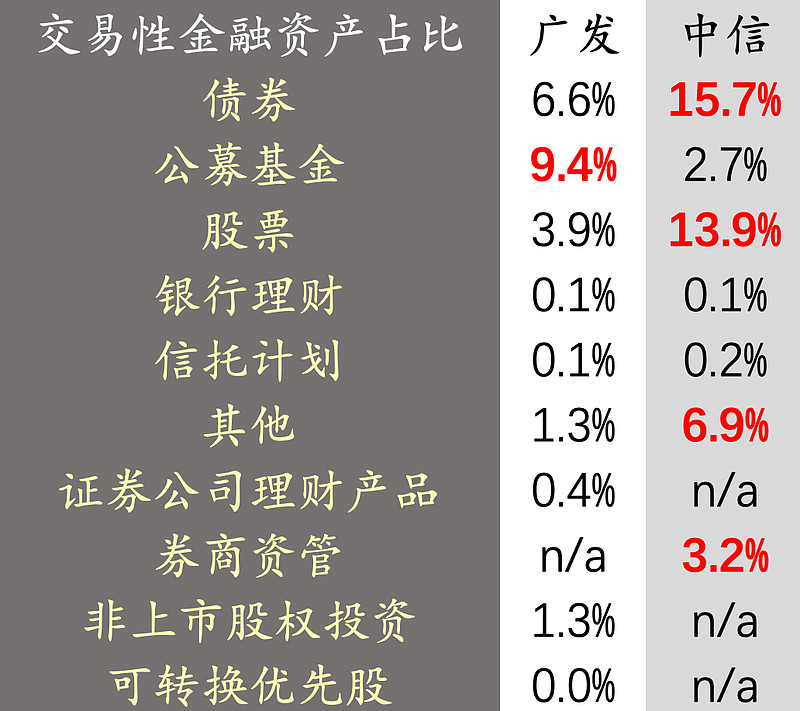

六,交易性金融资产占比:23.2% VS 42.6%

中信证券2021年交易性金融资产占总资产比例显著更高。

翻开广发、中信2021年年报,

分别统计两者“交易性金融资产”这一项目下面的明细,

进一步计算得到各个明细项目占总资产的比例:

中信证券配置债券、股票、其他、券商资管的比例更高;广发证券配置公募基金的比例更高。

第一感觉,广发证券在该栏目的信息披露透明度要略微高一些:“其他”项占比仅为1.3%,而中信证券是6.9%。

第二感觉,相比之下,股票、券商资管这类资产的稳定性可能要差一些。所以,仅从这个狭隘的视角来看,广发证券资产配置所具备的确定性可能要高一些。

然后,广发证券配置公募基金的资产占比显著更高。未来,券商行业向资产管理这类轻资产业务转型或将成为一大趋势。2021年末,广发基金(广发控股的子公司)、易方达基金(广发参股的公司)剔除货币基金后的基金管理规模分别位于行业第3、第1。所以,广发证券配置更高比例的公募基金似乎也勉强地说得过去?

中信证券配置了显著更高比例的债券,但实际情况可能并非如此。

七,其他债权投资占比:20.6% VS 5.4%

广发证券2021年其他债权投资占总资产比例显著更高。

翻开广发、中信2021年年报,

分别统计两者“其他债权投资”这一项目下面的明细,

进一步计算得到各个明细项目占总资产的比例:

在“其他债权投资”这一项目下面,广发证券几乎都是债券,而中信证券主要是同业存单。

如果我们将上述第六条中“交易性金融资产”、现在的第七条中“其他债权投资”这两个项目下面的明细中的债券部分单独列出来,可以进一步计算得到广发、中信总计持有债券占总资产的比例:

广发持有债券占总资产比例 = “交易性金融资产”中的债券占比 + “其他债权投资”中的债券占比 = 6.6% + (3.9% + 5.9% + 1.4% + 2% + 3.9%) = 23.7%

中信持有债券占总资产比例 = 15.7% + (0.6% + 0.4% + 0.6%) = 17.3%

持有债券占总资产比例,广发 VS 中信:23.7% VS 17.3%。

进一步,我们还可以通过财务报表找到不同评级的债券持有金额分别有多少。

八,综上

本文简单地对比了一下中信、广发的资产结构。我曾经提到过:我个人主观上感觉,中信证券可能并非真正意义上的券商龙头。那么,谁才是真正的“隐形冠军”?

【新书上架:有折扣】

京东购买链接:京东自营店《价值成长周期股:寻找确定性的盈利机会》

这本书的来历:【世界读书日】有一本书,我读了不下30遍.......

.......................................