以下是基于公开信息的辰欣药业(603367.SH)筹码结构与机构持股的深度分析,结合股权集中度、机构动态、主力资金行为及市场情绪等多维度展开:

📊 一、股权结构与股东动态

1. 股东集中度与变动趋势

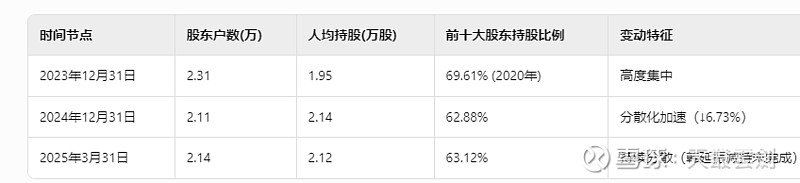

前十大股东持股占比:63.12%(2025Q1),持股集中度中等偏高,但呈分散化趋势(较2020年69.61%下降)。

核心股东构成: 股东名称持股比例变动趋势辰欣科技集团有限公司26.26%稳定(控股股东)韩延振(个人)10.04%计划减持3%四川科伦药业10.01%稳定(战略投资者)石家庄四药6.11%稳定香港中央结算(沪股通)1.09%↑30%(2025Q1)

💡 关键变化:韩延振减持计划或导致持股比例降至8%,二股东地位可能被科伦药业取代;沪股通持续增仓显示外资边际看好。

2. 散户化程度提升

股东户数:2.14万户(2025Q1),较上期增1.15%,连续三期增长。

户均持股:2.12万股/户(2025Q1),较上期降1.13%,筹码分散化迹象明显。

对比行业:户均流通市值29.02万元,显著低于医药生物行业均值43.1万元,散户参与度高。

🏦 二、机构持仓行为解析

1. 机构持股总量与结构

机构占比:1.92%(2025Q1),远低于行业平均水平,公募基金仅占0.82%。

机构类型分布: 产业资本:科伦药业、石家庄四药等长期持有(合计持股16.12%),战略布局意图明确。 外资:沪股通持股1.09%,2025Q1增仓113.97万股,为唯一连续增仓的机构。 公募/养老金:持仓占比低(养老金1.10%),且变动频繁(2024Q3超百家基金退出)。

2. 机构行为动因

减持压力:韩延振减持计划叠加公募撤离,反映机构对短期业绩承压(2025Q1营收↓19.91%)及创新药研发不确定性的担忧。

外资逆向布局:沪股通增仓或押注分拆上市(辰欣佛都) 及创新药管线(WX081/WXSH0208) 的长期价值。

🎯 三、筹码分布与主力资金动向

1. 筹码成本与压力支撑

平均持仓成本:13.85–13.93元(当前股价15.08元),多数筹码处于盈利状态。

技术关键位: 压力位:14.64元(2024年12月)、15.93元(2025年7月高点)。 支撑位:14.07元(2025年7月),跌破或触发止损盘。

2. 主力资金博弈特征

指标近期表现市场信号主力控盘度无控盘(成交占比3%-6%)筹码分散,缺乏主导力量主力净流向(5日)-221.67万元短期流出压力未消特大单动向买入537万/卖出147万分歧明显(7月3日)

📌 结论:主力资金短期以波段交易为主,未形成一致预期,股价易受事件催化(如减持、临床数据)扰动。

⚠️ 四、风险与策略建议

1. 核心风险点

股东减持冲击:韩延振3%减持计划(2025年2月公告)或压制股价。

机构持仓薄弱:公募低配导致流动性支撑不足,易放大波动。

业绩下行压力:2025Q1营收/净利润双降,传统业务受集采拖累。

2. 投资策略

期限操作建议观察指标短期区间交易(14–16元),规避减持窗口期韩延振减持进度、主力资金转向中期布局分拆上市(辰欣佛都)及III期临床数据催化WX081 III期数据、沪股通增持持续性长期持有等待创新药商业化(2026–2027年)口服GLP-1(TTP273)临床进展

💎 总结

辰欣药业呈现 “产业资本锚定+外资增持+散户化加剧” 的筹码结构:

机会:沪股通逆向加仓、产业资本长期持有,反映对分拆及创新药的长期看好;估值低位(PE 14.4倍)提供安全边际。

风险:股东减持与业绩下滑压制短期情绪,需警惕筹码分散化导致的波动放大。

建议投资者:短期谨慎交易,中期聚焦管线催化,长期配置需匹配创新药研发周期。

以下是基于公开信息的辰欣药业(603367.SH)SOTP(分类加总估值法)深度分析,结合传统业务、创新药管线、现金资产及风险调整等多维度展开,并给出投资策略建议:

📊 一、SOTP估值模型构建

1. 传统业务估值(大输液+仿制药)

业务特征:大输液(营收占比60%)+仿制药(30%),受集采持续压制,增速承压但现金流稳定。

估值逻辑:采用PE相对估值法,参考可比公司(华润双鹤PE 12.1倍、国药现代PE 13.2倍)。

关键假设: 2025年净利润:4.84亿元(同比降5%,参考Q1趋势)。 合理PE:12倍(行业中枢,保守定价)。

估值结果:

传统业务价值 = 4.84亿 × 12 = 58.08亿元

2. 创新药管线估值

核心管线进展: WX081(抗结核药):III期临床,预计2026年上市,峰值销售10亿元。 口服GLP-1(TTP273):II期临床,全球首个口服剂型,峰值销售15亿元。 WX390(双靶点抗肿瘤药):II期临床,解决耐药性问题。

估值逻辑:采用rNPV(风险调整净现值)模型,按临床阶段成功率折现(I期30%、II期50%、III期75%)。

关键假设: 峰值销售倍数:WX081(10倍PS)、口服GLP-1(12倍PS)。 折现率:12%(反映研发风险)。

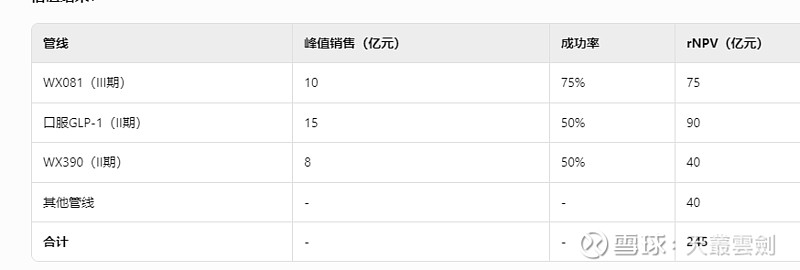

估值结果: 管线峰值销售(亿元)成功率rNPV(亿元)WX081(III期)1075%75口服GLP-1(II期)1550%90WX390(II期)850%40其他管线--40合计--245

3. 现金及投资性资产估值

净现金资产: 货币资金11.6亿 + 交易性金融资产12.75亿 - 有息负债1.13亿 = 23.22亿元。

子公司分拆价值: 辰欣佛都药业(拟北交所上市)估值约5亿元(参考同类药企估值)。

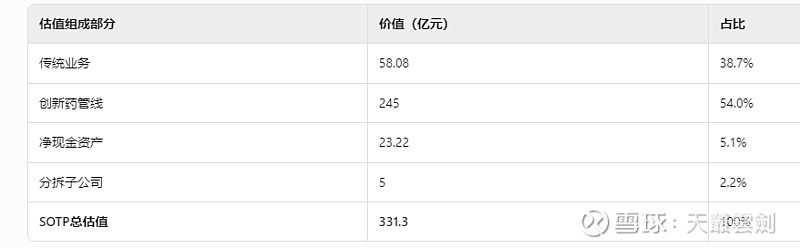

⚖️ 二、SOTP加总与市值对比

当前市值对比:

折价率 =(331.3 - 70.7)/ 331.3 = 78.7%(截至2025/7/4市值70.72亿元)。

📈 三、估值差异的核心动因

传统业务折价: 集采导致大输液毛利率下滑(2025Q1毛利率59.71%,同比降3.98%),市场给予低增长定价。

创新药管线低估: 研发进度未被充分定价(如口服GLP-1全球首创潜力)。

现金流未反映: 净现金占市值33%,提供安全边际但未被计入成长估值。

⚠️ 四、风险调整与情景分析

悲观情景(创新药失败+集采加剧)

创新药rNPV归零,传统业务PE降至10倍 → 估值=4.84×10 + 23.22 + 5 = 77.02亿元(较现价溢价8.9%)。

乐观情景(管线全部成功)

创新药rNPV上修20%,传统业务PE修复至15倍 → 估值=4.84×15 + 245×1.2 + 23.22 + 5 = 394.42亿元(潜在涨幅457%)。

💎 五、投资策略建议

期限操作逻辑关键跟踪指标短期布局分拆上市(辰欣佛都)及WX081 III期数据催化减持计划进展、临床数据披露时点中期持有等待创新药上市(2026–2027年)口服GLP-1 II期数据、海外授权进展长期押注口服GLP-1全球商业化潜力竞品进度(如诺和诺德口服司美格鲁肽)

核心结论:当前股价隐含过度悲观预期,创新药管线价值被显著低估。建议逢低配置,短期规避减持扰动(韩延振计划减持3%),中长期聚焦口服GLP-1等重磅管线兑现。

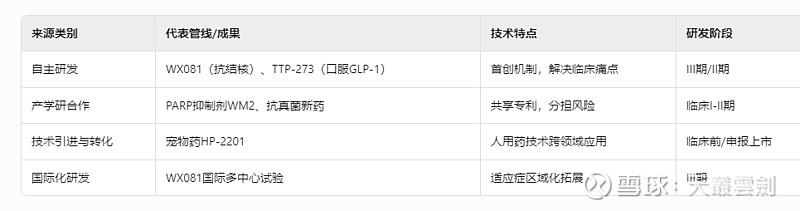

辰欣药业的创新药研发主要来源于四大渠道:自主研发体系、产学研协同平台、技术引进与转化以及国际化研发网络。以下结合公开信息对各来源展开具体分析:

🔬 一、自主研发体系(核心来源)

研发投入与平台建设

资金投入:每年将销售收入的6%-8% 用于研发(2024年研发费用占比升至8.61%,约3.4亿元),目标2025年提升至10%-15%。

平台资质:拥有国家认定企业技术中心、国家地方联合工程实验室及CNAS认证实验室,支撑全流程研发(从靶点筛选到临床申报)。

核心自主研发成果

抗乙肝药物阿德福韦酯:国内首个自主研发的乙肝治疗一类新药,获国家科技进步一等奖,填补国内空白。

在研管线布局: 抗耐药结核药WX081片:III期临床中,靶向结核分枝杆菌细胞壁合成酶,对多药耐药菌株有效。 双靶点抗肿瘤药WX390片:同步抑制mTOR/PI3K,克服单药耐药性,II期临床用于乳腺癌等实体瘤。 口服GLP-1激动剂TTP-273:全球首个口服GLP-1类在研药物,解决注射依从性问题,II期临床中。

🤝 二、产学研协同创新(关键补充)

合作机构与模式

科研院所合作:与中科院上海药物研究所、军事医学科学院、中国药科大学等30余家机构联合攻关,通过技术入股、共建实验室分担研发成本。

典型案例: PARP抑制剂WM2:与中科院合作开发,用于BRCA突变肿瘤,已获批临床。 抗真菌新药:与山东省医科院合作开发,针对唑类耐药菌株,进入II期临床。

地方科技项目转化

子公司辰欣药业吉林公司承担省级课题(如吉林省科技计划项目“阿胶生产质量标准体系研究”),推动传统药物技术升级。

🌐 三、技术引进与专利转化

知识产权布局

累计获得授权专利66项,覆盖化合物结构、制备工艺及剂型设计,核心品种(如WX081、WX390)均布局PCT国际专利。

子公司拥有治疗白细胞减少症、慢性支气管炎药物等核心专利。

外部技术引进

兽药转化案例:与汉佩生物合作开发宠物胰腺炎药HP-2201,将人用药研发技术延伸至兽药领域,计划2026年率先上市。

🧪 四、国际化研发网络(加速管线推进)

全球研发中心:在印度(仿制药研发)、天津(创新药早期筛选)、济南(制剂技术)、济宁(核心研究院)设立分支机构,整合全球资源。

国际临床协作:抗结核药WX081开展多中心III期试验,纳入东南亚、非洲耐药结核高发地区病例。

💎 创新药来源总结

⚠️ 风险与挑战

临床失败风险:如口服GLP-1药物TTP-273曾因同类项目(华东医药)中止引发担忧。

专利竞争压力:抗流感药WXSH0208面临众生药业ZSP1273等竞品进度领先的挑战。

辰欣药业的创新药来源以自主攻关为主轴,通过产学研协同和国际化布局加速管线推进,未来需重点关注2025年III期数据披露(如WX081)和专利全球化保护进展。

以下是辰欣药业(603367.SH)股东结构的综合分析,结合最新公开信息和变动趋势:

🏢 一、控股股东与实际控制人

控股股东结构

辰欣科技集团有限公司:持股 26.26%(1.19亿股),为公司第一大股东,实际控制人为杜振新(持股辰欣科技65.02%)。

控股股东分立调整:

2025年4月,辰欣科技完成存续分立,新设 北海辰昕创业投资有限公司(持股10.32%),分立后杜振新通过两家公司合计控制辰欣药业36.55%的股份,实际控制权未变。

核心股东关联性

杜振新个人直接持股0.80%(363.9万股),位列第十大股东。

分立后的北海辰昕与辰欣科技股权结构一致,均为16名自然人股东按原比例持股,无实际控制权变动。

📊 二、重要股东构成(截至2025年3月31日)

前十大股东持股概况

股东名称持股比例持股数量(万股)变动趋势辰欣科技集团有限公司26.26%11,889稳定韩延振10.04%4,547减持中(原10.06%)四川科伦药业股份有限公司10.01%4,534稳定石家庄四药有限公司6.11%2,766稳定天津乾鼎企业管理合伙企业(有限合伙)5.86%2,654稳定基本养老保险基金一零零一组合1.10%500新进(2024年末)香港中央结算有限公司(北向资金)1.09%494增持30%(+114万股)

前十大股东合计持股63.12%,股权集中度较高但呈分散化趋势(2020年69.61% → 2025年63.12%)。

机构投资者动态

北向资金:2025年一季度增持114万股至494万股,显示外资短期看好。

养老金基金:基本养老保险基金一零零一组合新进500万股(占流通股1.10%),偏好长期防御性配置。

机构参与度低:公募基金、险资等机构合计持股仅1.92%,市场关注度不足。

📉 三、股东变动核心事件

韩延振大幅减持

减持规模:2025年3月18日至6月3日减持1,356万股(占股本2.99%),套现约1.81亿元。

减持后持股:直接持股降至7.06%(3,198万股),一致行动人(南京辰昕同泰)持股0.3%,合计持股7.36%,退出10%以上大股东行列。

动机推测: 个人资金需求; 或为优化股东结构,为战略投资者引入腾挪空间(参考恒瑞医药案例)。

股东结构分散化趋势

2017年上市至今,前十大股东持股比例下降6.5个百分点,股权逐步分散。

2024年四季度泰康人寿退出前十大股东(原持股0.59%)。

🔍 四、股权结构特征与潜在影响

控制权稳定但流动性提升

杜振新通过控股公司及个人持股保持绝对控制权,但韩延振减持及股权分散化可能提升二级市场流动性,吸引更多机构参与。

股东行为分化

产业资本(科伦药业、石家庄四药)长期稳定持股,可能存在战略合作意图。

财务投资者(如养老金、北向资金)波动性较高,需关注后续增减持动向。

减持压力与市场信心

韩延振拟未来12个月内继续减持,叠加其持股中31,730,000股已质押(占剩余持股99.2%),可能对股价形成短期压制。

北向资金逆势增持或部分对冲减持利空,反映资金分歧。

💎 五、总结:股东结构趋势与投资提示

控制权稳固:杜振新通过控股公司及分立架构保持36.55%的实际控制权,长期稳定性强。

股权分散化进行中:前十大股东持股比例降至63.12%,韩延振减持后或进一步降至60%左右,利于引入战略投资者。

短期风险点:韩延振剩余质押股及潜在减持计划、机构参与度低限制股价弹性。

长期机会:养老金与北向资金介入、估值低位(市盈率12.32倍)提供安全边际,需跟踪创新药进展及分拆上市动态。

数据截至2025年7月7日,最新变动请以上市公司公告为准。

根据公开信息综合分析,辰欣药业(603367.SH)近三年(2023-2025年)股东结构呈现控股股东控制权稳固、股权分散化加速、机构配置分化三大特征,具体变化如下:

📊 一、控股股东结构调整与稳定性

存续分立优化控制权(2023年)

2023年1月,控股股东辰欣科技集团通过存续分立,将所持36.55%股份拆分给两家公司: 存续公司辰欣科技集团:持股26.23% 新设北海辰昕创业投资有限公司:持股10.32% 实际控制人杜振新通过控股两家公司(股东结构均为原16名自然人)保持合计控制权36.55%不变。

目的:优化资本结构,为潜在战略投资或业务分拆(如子公司佛都药业分拆上市)预留空间。

实际控制人持股稳定

杜振新个人直接持股0.80%(363.9万股),位列第十大股东,近三年无增减持。

🔄 二、重要股东持股变动

产业资本长期驻守

四川科伦药业(持股10.01%)、石家庄四药(持股6.11%)、天津乾鼎(持股5.86%)连续三年持股比例不变,显示战略投资意图。

元老股东韩延振大幅减持(2024-2025年)

原第二大股东韩延振(曾任公司副总)自2025年2月起计划减持3%股份,至2025年6月已减持1,356万股(占股本2.99%),持股比例从10.06%降至7.06%(含一致行动人合计7.36%),退居第三大股东。

动机推测:个人资金需求或为引入战略投资者腾挪空间(参考恒瑞医药案例)。

机构投资者动态分化

北向资金:2024年末减持53.65%(至379.89万股),但2025年Q1逆势增持114万股至493.86万股(占流通股1.09%)。

养老金新进:2024年末基本养老保险基金一零零一组合新进500万股(占流通股1.10%)。

险资退出:泰康人寿于2024年末退出前十大股东(原持股0.59%)。

📉 三、股权集中度演变趋势

股权分散化动因: 控股股东分立导致持股主体增加; 韩延振等财务股东减持; 机构参与度低(公募基金等仅占1.92%)。

⚖️ 四、股东结构变化的影响与展望

短期压力

减持压制股价:韩延振剩余持股中99.2%已质押,未来12个月或继续减持,可能加剧抛压。

机构分歧:北向资金与养老金反向操作,反映对公司防御性(低估值、高股息)与成长性(创新药进展)的预期分化。

长期机会

控制权稳固:杜振新通过控股架构确保决策稳定性,利于长期战略推进(如创新药研发、分拆上市)。

引入战投预期:股权分散化(前十大股东持股或降至60%)为产业资本或医药基金入场创造条件。

💎 总结:股东结构三大趋势

控制权集中化:实控人杜振新通过分立架构强化控制效率(36.55%股权)。

持股主体分散化:前十大股东持股比例下降近10%,散户与机构博弈加剧。

资本运作预留空间:韩延振减持、控股股东分立均为潜在战略合作或分拆上市铺路。

注:数据截至2025年7月7日,最新变动需以上市公司公告为准。未来需重点关注韩延振减持进展、创新药临床数据及子公司分拆动态。