一、营收与利润表现

1、高速增长态势

2024年全年:营收达32.52亿元(+67.74%),归母净利润13.44亿元(+84.07%)。主要受益于AI产业推动的高速光器件需求,尤其是800G/1.6T光模块的量价齐升。

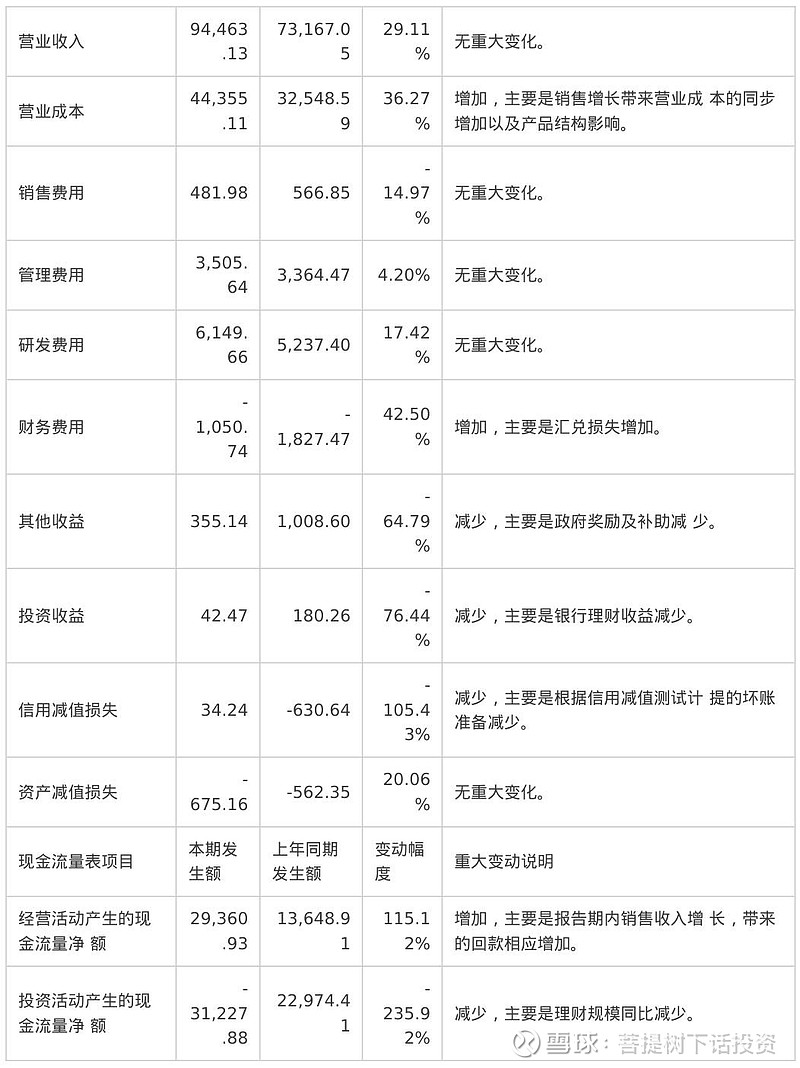

2025年一季度:营收9.45亿元(+29.11%),归母净利润3.38亿元(+21.07%),增速较全年有所放缓,可能与季节性因素或成本压力有关。

2、未来增长预期

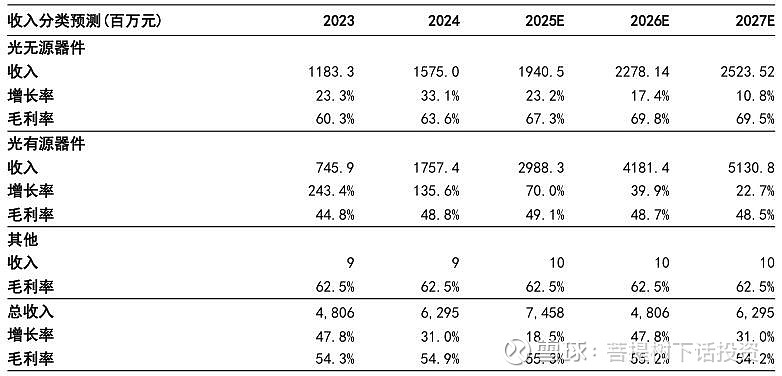

机构预测2025-2027年营收将分别达46.16亿元、61.30亿元、82.06亿元,年均复合增长率超30%;归母净利润预计为17.55亿元、23.44亿元、31.85亿元,年均增速约30%-36%。增长动力来自800G产品放量、1.6T技术迭代及硅光模块渗透率提升。

二、盈利能力分析

1、毛利率与净利率

分业务表现:光无源器件毛利率从2023年的60.3%升至2027年的69.5%,光有源器件毛利率稳定在44.8%-48.5%,整体毛利率维持在54%-55%。

季度波动:2025年一季度毛利率降至接近50%,净利率环比下降至35%,主要因营业成本增速(36.27%)超过营收增速(29.11%)。

2、费用管理

研发费用持续高增,2024年同比增长62.1%,重点投向硅光、CPO等前沿技术。

销售费用同比下降14.97%,管理费用小幅增长4.20%,财务费用因汇兑损失增加42.50%。

三、现金流与资产负债表

1、现金流表现

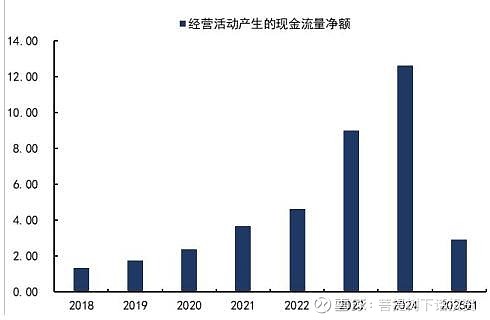

2024年经营活动现金流净额13.64亿元(+115.12%),但2025年一季度因理财规模减少,投资活动现金流净额转负。

存货同比增加55.49%(原材料备货增加),应收账款微降1.31%,显示供应链管理总体稳健。

2、资产与负债结构

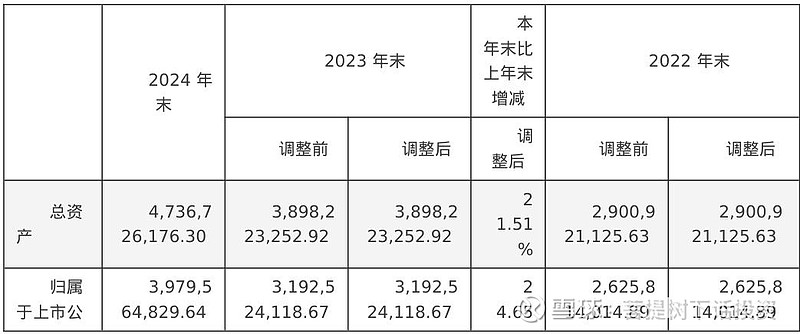

总资产从2022年末的29.0亿元增至2024年末的47.37亿元,资产负债率保持低位,流动性充裕。

交易性金融资产(理财产品)达5.6亿元(+60.13%),反映资金使用效率较高。

四、风险与挑战

市场风险:AI发展不及预期、光模块价格下行、行业竞争加剧可能抑制盈利空间。

经营风险:汇率波动、国际贸易争端及关税政策变动或影响海外业务。

技术风险:CPO等新技术研发进度若滞后,可能削弱长期竞争力。

五、投资价值评估

估值水平:当前股价对应2025-2027年PE为18.6、13.7、10.6倍,PEG低于1,估值具备吸引力。

机构评级:多家券商维持“买入”或“推荐”评级,看好公司在高速光器件领域的龙头地位及技术壁垒。

总结

天孚通信凭借AI驱动的高速光器件需求实现业绩爆发,未来增长依赖800G/1.6T产品放量及技术迭代。尽管短期面临成本压力,但其高毛利产品结构、研发投入强度及全球化布局支撑长期竞争力。投资者需关注市场需求波动及技术落地风险。