【本文纯为个人投资的笔记,不作为投资的建议。】

今天又是股市大跌的一天。老梅觉得今天来讨论一下基金投资会是一个不太糟糕的时机。在这里我们主要讨论的是主动型公募基金。

2021年年初(农历春节前)股市大涨,各类公募基金也是疯狂大涨。当时某首位管理规模突破1000亿的权益类基金经理甚至拥有了自己的粉丝专页。但在短短的两个月不到的时间。因为股市的大跌,这位当时被粉丝疯狂拥戴的基金经理也遭遇了粉丝的唾骂,短短的时间内就实现了从“坤坤勇敢飞,i*永相随!”到“*狗”的跨越。当然,老梅也认为这种情况也可能会随时反转的。

首先,老梅认为有一些基金的经理还是有非常正确的投资理念的。如果观察他们的长期收益也是非常可观的。但是主动基金也有其先天的一些问题。那么我们就来讨论一下主动基金的一些利弊得失。

首先我们来谈一下基金排名战。这是一个不缺排名的年代。只要是可以有一个数值来衡量的东西都可以进行排名。而我们每天收到的各类信息中各式各样的排名是其中的一个非常主要的信息流。比如国家幸福指数的排名、国家GDP的排名、城市竞争力的排名、房价的排名、高校的排名、公司的排名等等。当然我们每天自己也被进行着各种各样的排名,譬如每个人的月度考核、季度考核和年度考核。那在股市里面这样的排名就更多了,基金排名尤为积极。在各种网站上面,我们会经常看到各类基金的排名。有的是以资产管理的总值来排名的。有的是以年度收益来排名的。也有的是以若干年的年回报率来排名的。凡此种种,不一而足,总有一款适合您。但是就基金而言,这种排名不仅仅是荣誉,更代表了利益。因为排名靠前的基金经理和他/她所管理的基金会更受到投资者的青睐。这也是为什么坊间总有各种各样关于某些基金公司如何靠操作提升自己基金排名的传言。

各种基金排名也给基金经理造成了一个很大的考核压力。如果排名靠后,那么相应的新的资金流入量一定会较少。而公募基金的主要收入是靠管理费,即管理的资金规模越大,按比例提取的管理费就相应比较高。而市场一定会按照二八原则来进行投资,及大多数的资金会涌入少数头部的基金。也就是少量的基金经理,一定是获得了更多的回报。虽然基金经理的持仓是每三个月才公布一次,但是基金的净值却是每天都可以观察到的。而基金的持有人也可能因为基金净值的下降而赎回他/她的份额,当然,反之亦然。这个也就造成了,从某种心理层面上,市场的波动不停地诱惑基金经理做一些短期的操作。

我们可以观察一下,一般的基金的持仓都会有几十只以上的股票。但是仓位的配置不太会是一个平均分配的状态。而这个仓位的配置也就显示了基金经理对于这些股票的一些基本判断。如果成长预期比较高且确定性比较高的,那么一般配置的仓位就会比较重。而那些配置比较重的仓位的股票,也就基本决定了这个基金经理的收益率。如果我们以当前比较火爆的一个基金经理作为例子,我们会发现他的持仓中白酒股占了很大的分量。而且其中有几只白酒股,持仓时间超过了几年。有兴趣的球友可以计算一下,如果单单买这个几个白酒股,持仓几年收益率可能也和他的基金的年化收益率差不多了。

(信息来源于天天基金网)

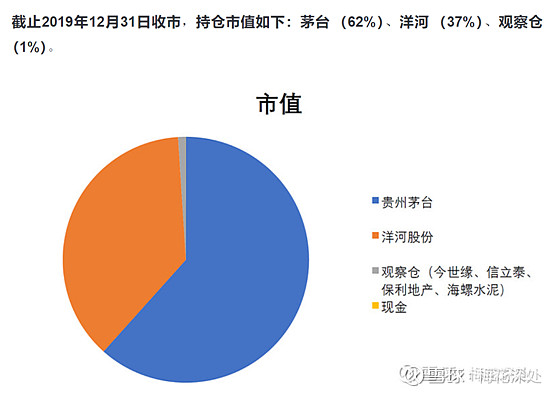

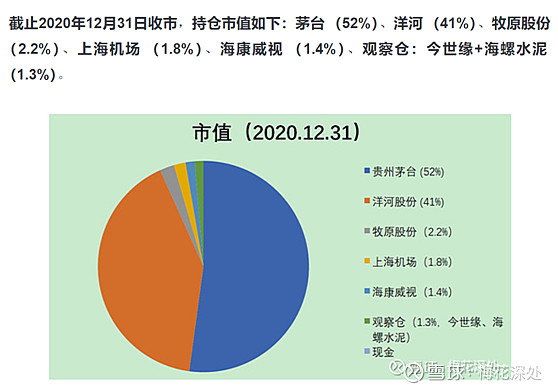

那问题就来了:那基金经理为什么还要不停变换持仓呢?当然一种解读是希望通过一定的操作来增加收益,虽然事实上的效果未必。但反过来我们可以考虑一下,如果一个基金经理的持仓配比是基本不变的,那么谁还会去买他的基金呢?老梅的持仓就是以贵州茅台和洋河股份为主,而且其它持仓(五粮液、海康威视、海天味业、今世缘、海螺水泥)的操作幅度都比较小、买卖不超过总仓位的3%。

那么如果将老梅的持仓当作是一个基金的话,还会有多少投资者愿意付每年1%~2%的管理费来购买老梅的基金?这就是为什么以老梅现在的操作风格是不适合做基金经理的。当然雪球上还有一些比老梅更勇敢的投资者常年单吊一只股。即使他们的收益率可能非常优秀,但是他们不太适合做基金经理,或者不太可能做基金经理。这也是为什么有一些雪球的大V在用自己的钱投资的时候可以长线持有,并且持仓非常集中,换手率也不高。但是一旦开了私募,收益率就立刻下降。因为他们也知道,如果他们继续按原有的风格进行投资的话,投资人可以直接购买那几只少数的优质股票即可,而不需要支付投资提成。

但是从另外一个角度来看,基金的持仓是不是又有过度分散的可能性?我们可以试想一下,一个典型的公募基金经理的持仓一般配有40只以上的股票,多的甚至过百。对于一只持仓过百只股票的基金,我们是否还能非常明确地知道,它的收益率一定会超过中证100或沪深300的指数基金?即使是只有40只股票,基金经理对于这个40只股票的信心一定是完全相等的吗?大概率不会。如果一个基金经理对于40只股票中的10只股票是有深入的研究且比较有信心,那么他的仓位大概率就会相对集中在这10只股票当中,而另外30只就是打酱油的。因为那30只打酱油的股票,它们的仓位比较小,涨了对盈利的贡献也比较小,跌了也不会造成大的亏损。而且这30只打酱油的股票,就会非常容易成为日常买进买出的操作对象。从长期来看这样的操作对收益的贡献不大,但是反而会产生一定的交易费用。如果投资者私下和基金经理有深入的交流的话,他们会发现,其实如果基金经理仅仅持有他们原先重仓的10只股票,然后在这个10只股票当中再按性价比进行一定的仓位配置的话,大概率能形成一个更理想的投资组合。但是因为某些监管的要求和基金公司内部管理的要求,基金的持仓的股票个数必须达到一个具体的数字,而且每一只股票的持仓的仓位也会有一个比例上限。这就是为什么基金的持仓是在无限种持仓组合的可能性中的一个非常小的子集。这样就造成了基金的持仓大概率不是一个全局最优的结果。

基金还有一个问题就是有一个平仓线的硬性约束。也就是如果净值回撤到一定幅度基金必须卖出手上的股票,来确保净值不跌破一个数值。那么这个和一些散户在大跌的时候产生恐惧而卖出手上的股票有什么本质的区别呢?而我们所熟知的一些资深的价值投资者,他们都有在手上股票大跌的时候靠着对企业的理解和对市场波动的认知而忍受短期的浮亏的经历。即使深刻的认知告诉某个基金经理在大跌的时候不一定应该卖出股票,但是因为平仓线的存在,他/她还是必须操作。而且即使没有到平仓线,但是因为有大量的基金赎回,基金经理还是要被迫卖出股票。这也是为什么基金经理如果想做一个纯粹的价值投资者是比较难的。而在硬币的另一面,投资人在市场的高位会被市场的热情冲昏头脑而倾向于追加资金。基金经理在这个时候拿着新投入的资金,又被迫去选择一些在高位的优质股票,或者选择一些收益率偏低而貌似安全的股票,那样的话一定会损害收益率。所以从长期来讲散户的追涨杀跌的特性也会损伤基金的收益率。

最后,谈谈基金抱团。为什么有抱团这个现象?在老梅看来,其实这是一种英雄所见略同的股市版。因为大多数的优质的股权资产一定是大家公认的。那么购买优秀的资产,一定是优秀的基金管理人的首选。选择的人多了,价格就一定会上涨,这个也是资本市场的一个必然规律。在一定范围内,即使优质资产的价格比较贵,也可以通过时间换空间来等待利润的增长,从而消化高估值。但是如果购买了劣质的资产,则可能陷入万劫不复的境地,比如最近暴雷的康**。同时这种现象的背后也可能有一些是心理层面的原因。有人做过统计,足球罚点球的时候,守门员大多数时候不是向左扑球,就是向右扑球。也就是说对于罚球的一方,最合理的策略应该是向中间射门。但是如果你选择向中间射门,而正好守门员一动不动就阻挡了你的射门,那么这个射门的人一定会被球迷骂傻X。这就是为什么即使很多球员都知道这个统计数据,还是选择了向左或者向右罚球。那么,一个基金经理如果选择了小众而且大家都不看好的股票,结果这个股票大跌,那么大家一定会认为是他的能力问题。反之,如果基金经理手上拿着一堆优质的股票,大家只会感叹说:股票是好股票,只是因为市场都在跌,非战之罪。这也是为什么要求基金经理做逆向投资是非常困难的。但可以肯定的是市场上一些长期表现比较优秀的基金经理有相当一部分是会长期持有一些优质股股权的。

但是说了这么多,并不是为了劝说大家不要去购买基金。有一部分的投资人还是适宜投资基金的,比如对企业的理解不够深入、又没有时间去做大量研究的投资人可以考虑买入基金。在基金的选择上,老梅认为不要简单的去看收益率,而是应该观察某位基金经理的投资理念是否和投资人契合,而且该经理是否可以做到知行合一。同时老梅认为基金的个数也不宜太多,因为每个基金都会持有一定数量的股票,如果基金个数过多,那还不如直接去买沪深300指数基金。关于市场上用相关度来选择基金的一些讨论,请参考老梅之前的帖子《浅谈以相关度选择基金》(网页链接)。

如果您认同老梅的思考,请点关注不迷路,谢谢!