毫无意外的,前两月人身险公司原保险保费收入出现了同比负增长,这还是在续期保费强力拉动的情况下的结果,如果只考虑新单保费,同比下滑的幅度甚至超过了两位数。

即便如此,仍有险企维持了超高速的发展,例如上市险企中的太保寿险、新华保险,前2月,两家公司原保险保费收入分别同比增长了9%、29%,在非上市险企中,也有部分公司取得了相当惊人的增长速度,个别公司同比增速甚至超过了100%。

但伴随个别险企的高增长,业界普遍感受到的并不是振奋,反而是忧虑,因为一些公司保费逆势高增长背后是一类让行业颇感五味杂陈的产品——中短存续期产品。

01

中短存续期产品风云再起

根据2016年原保监会发布的《中国保监会关于规范中短存续期人身保险产品有关事项的通知》(保监发〔2016〕22号),中短存续期产品是指“前4个保单年度中任一保单年度末保单现金价值(账户价值)与累计生存保险金之和超过累计所缴保费,且预期该产品60%以上的保单存续时间不满5年的人身保险产品。投资连结保险产品、变额年金保险产品除外”。

而现在开门红阶段,个别险企主推的产品中,就出现了“三年交四年返本”的产品,基本符合“中短存续期”产品定义。这些产品简单易懂好销售,在渠道备受欢迎,于是在整体低迷的市场环境中,这些产品给其背后的保险公司带来了颇为惊人的保费增速。

这反映了低利率之下,市场主体的另一种产品策略——缩短产品存续期,有业内高管指出,“长期来看,利率走低是大概率事件,这种情况下, 产品存续期越长,所可能承受的利差损风险越大,缩短产品存续期更有助于险企进行资产负债匹配。”

这种观点普遍得到认同,但将实际存续期缩短至4年,仍让很多业内人士感觉难以接受,这种产品策略也再度引发了业界关于人身险产品异化为纯中短期理财产品的担忧。

数年前,中短存续期理财型产品大行其道,个别保险公司变身投资公司,在资产端造成巨大风险漏洞,招致舆论口诛笔伐,其影响一直持续到今天都尚未完全消除,而如今,中短存续期产品在个别公司卷土重来,难免引发一些业界人士的非议:“这类产品就是纯理财,这些公司开了很坏的头”。

但也有部分业内人士表示理解,“当前,肯定是要优先保证企业现金流,如果现金流都出现了吃紧的情况,适当发展中短存续期产品也在情理之中。”

02

2025年开门红,人身险业整体负增长

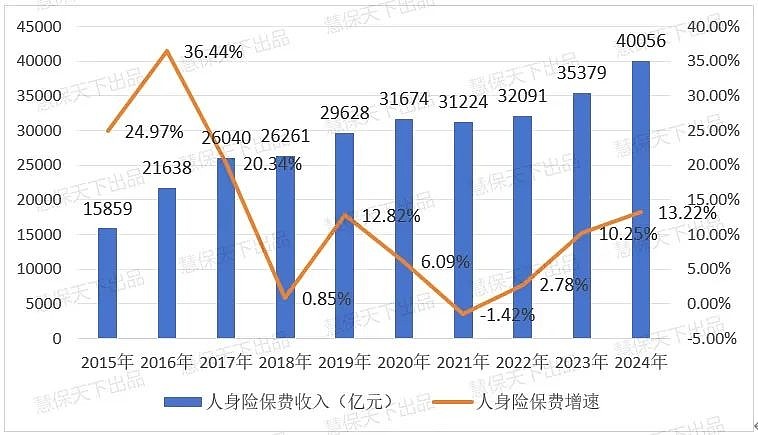

2015-2024年国内人身险公司原保险保费收入与同比增速

一些公司宁可发展中短存续期产品,也要保证保费增长,另外一些公司却已经主动放弃对于保费规模的追求,一面激进,一面佛系,成为当下人身险市场两种典型发展思路的最真实写照,由于当前“佛系”险企更多,结果就是,人身险行业在2025年前2月,出现了负增长,新单保费负增长更达到两位数。

2024年,人身险行业原保险保费收入还实现了同比13.22%的高增长,缘何2025年开局,表现却如此不同?

这背后有着保险公司的战略考量。市场利率不断走低,再加上新会计准则对险企资产负债匹配提出了更高要求,单纯追求保费规模,无法做好资产负债匹配,会快速消耗公司的偿付能力,因此,在很多人看来,在保证公司现金流安全的前提下,不但不应该追求扩大保费规模,反而应该有意控制新单规模。

但更多的还是无奈:

宏观经济影响着居民收入水平,当前,人们的消费支出正变得更趋谨慎,而人身险,尤其是保费占大头的寿险,主要以储蓄型产品为主,这类非刚需产品,更类似奢侈品,对于人们的收入情况反应也更为敏感。

各个渠道都在负增长。银保渠道的负增长还在继续,新单规模保费的负增长达到了两位数;开始执行“报行合一”的经代渠道也在负增长;个险渠道虽然尚未正式开始“报行合一”,但一些公司的产品已经按照1倍Loading进行了重新的设计,代理人佣金水平下降,积极性也有所下调。

“开门红”新规,禁止大幅提前预收保费,在规范市场的同时,也在一定程度上影响了“开门红”节奏。

2023年、2024年持续的“炒停售”之下,市场已经被一定程度上透支,这影响了后续市场的开拓。

分红险不好卖,银行拒绝,代理人卖起来也困难。

……

整体上,面对行业性的负增长,中小公司的压力远高于大型险企。银保渠道,曾经是中小险企的“天堂”,其准入门槛相对较低,只要产品费用得当,中小险企完全可以和大型险企掰一掰手腕,而如今,报行合一之后,中小险企成本劣势尽显,大型险企因为规模更大,成本更容易摊薄,其在费用上的空间相对就更大一些,再加上其在品牌、网点、服务资源等方面的优势,中小险企在银保渠道的压力倍增,想要转向个险渠道,但很多中小险企没有成熟的个险渠道。相较之下,开始有更多中小公司将注意力转向了“报行合一”之后,性价比相较以往更高的经代渠道。

03

转型路漫漫,行业仍需清虚提质

2024年的时候,似乎一切都在好转。

保费整体维持较快增长,降本增效有条不紊推进,产品结构转型成为行业共识,头部公司个人代理人渠道也实现了人力、产能的触底反弹,资产端亦在三季度迎来转机,投资收益率实现大幅提升……最后的结果就是行业净利润、净资产在2024年均得到显著改善,彼时,不少观点指出,行业转型已经走出了最艰难的时刻,已经开始恢复增长,但进入2025年,情况却似乎很快发生了变化。

当然,这种变化,如前文所分析,是多种因素综合影响的结果,随着时间的推移,未来也一定能逐步有所恢复,但无论如何,这些急剧变化的数据都在告诉行业一个道理:行业的深度转型,远未到结束的时候。

对于行业而言,当下以及未来的任务依然艰巨:

代理人渠道清虚提质依然是主旋律,其中清虚的空间已经急剧缩小,但“提质”依旧任重而道远;

银保渠道竞争激烈,大型险企优势明显,中小险企迫切需要差异化的渠道策略,重新打开局面,除了可探索经代渠道外,借助偿二代二期工程的“一司一策”,或许也能为险企发展争取更多时间;

负债端转型的同时,资产端的转型也将持续,持续强化资产负债匹配。

警惕国债利率上行所可能带来的新压力。近期,十年期国债利率快速上行,已经从最低点的不足1.7%,上升至如今的超过1.8%,大有企稳上扬之势。这对于资产端无疑是大利好,目前人身险公司资产端债券配置占比已经突破50%,长债利率上行,有助于提升固收类产品收益率,行业整体利差损风险也将得以进一步缓解。

但对于负债端而言,这一消息却未必受人欢迎,因为人身险产品,尤其是长期储蓄类产品,其逆周期属性很强,当长债利率下滑时,其收益率收益才会更好凸显,一旦长债利率上行,银行储蓄,银行理财等金融产品收益率上行,保险产品的优势就将相对淡化,负债端也将因此承受更大压力。