免责声明:本文仅基于政策文件进行方向性分析,不构成任何投资建议,市场有风险,投资需谨慎。

核心观点(摘要)

武汉钧恒在 硅光 + COB 封装 + 自研耦合设备 的组合下,具备从代工向自有品牌与高端定制并行的竞争力;鄂州与马来西亚双基地将是未来放量的关键。

对 2026–2028 年 的业绩路径做出保守到中性假设:2026 年为产能爬坡期,2027 年进入规模化放量,2028 年成为 1.6T 市场的重要量产供应方。

纵向对标中际旭创并考虑规模差与成长性,给予武汉钧恒 40–80x 2026E–2027E PE 区间推导;折中后所得的合理参考价约 80 元左右(基于公司光模块业务体量与控股结构折算)。

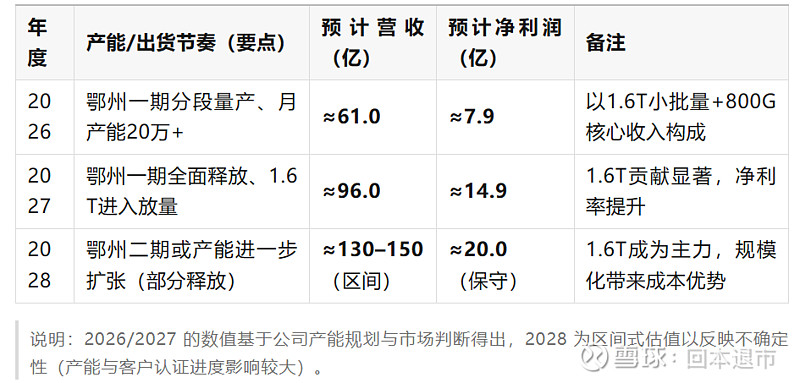

一、假设与简要前提(仅含 2026–2028 年预测)

为保持预测清晰与可验证,本次仅给出 2026–2028 三年预测,不涉及 2025 未完结财年数据。主要前提如下:

鄂州一期(年产150万支)在 2026 年内 分阶段释放产能;马来西亚与武汉现有产线协同放量。

1.6T 产品从 2026 年进入规模化出货(2026 年全年占比较小,2027 年显著上升)。

单体价格与净利率假设基于行业中枢与公司披露:1.6T 单价按 3850 元/只估算,净利率随规模与良率改善逐步提升。

不计不可预见的大额一次性项目收益,预测以光模块常规业务为主。

二、2026–2028 年营收与利润预测(合并口径,光模块主业务,不包含原有园林业务)

(单位:亿元)

钧恒目前正在经历三件关键事件:

马来西亚新厂投产,形成全球化成本布局;

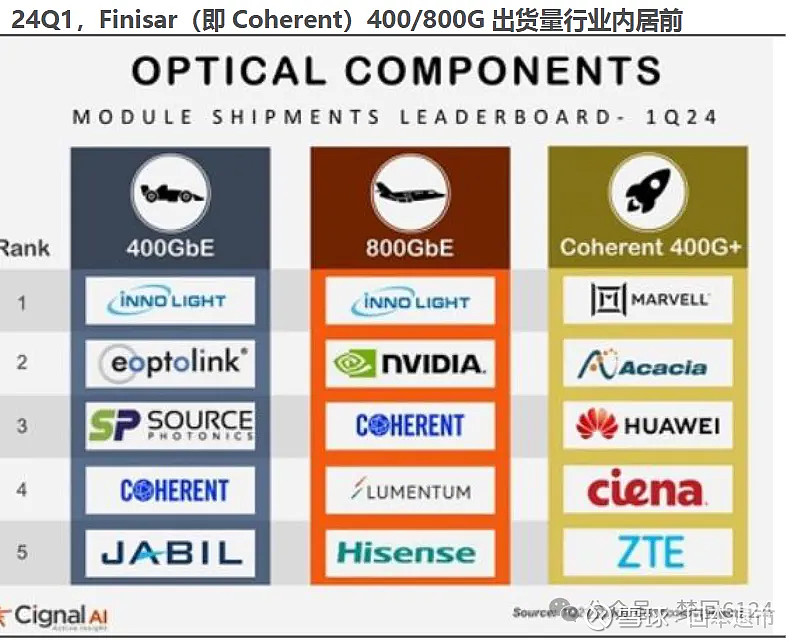

Finisar 800G/1.6T项目进入小批量验证;

硅光耦合产品良率提升,产业化风险显著下降。

钧恒从“工程验证”转入“放量盈利”阶段。对应未来三年业绩预测如下:

三、技术与生产要点(影响供给端的关键要素)

硅光良率与自研耦合设备:硅光芯片良率 >95%、耦合精度 1μm,有助于提高良率并降低单位成本。

COB 封装 + 自动化产线:鄂州智能化产线将把人工/次品率成本压低,规模化后成本优势明显。

供应链策略:通过参股上游、海外产能布局(马来西亚)降低单点风险,但关键器件(EML、部分 DSP)仍存在进口依赖风险。

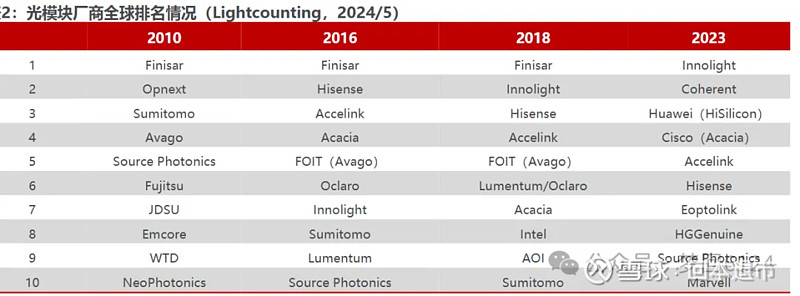

客户与认证:与 Coherent(Finisar)、亚马逊、英伟达等大客户的合作、有利于短期拉动产能验证及收入窗口;北美云厂商认证则是放量关键。

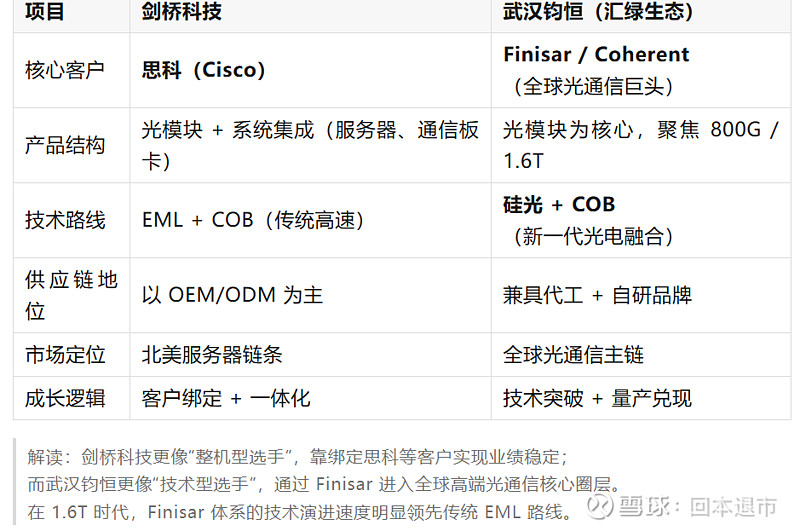

四、横向对比:剑桥科技 vs 武汉钧恒

两家公司都做光模块,但结构、客户和逻辑完全不同。

五:技术、客户、规模三维解析

六、核心竞争力总结

1. Finisar 技术血统→ 直接进入全球顶级光通信标准体系,客户壁垒高。

2. 硅光量产能力→ 成本较传统 EML 降低 30%,具备长期替代优势。

3. 自动化 + 智能制造→ 鄂州基地全线智能化,良率高、人工成本低。

4. 双基地布局→ 鄂州 + 马来西亚,国内外市场并行,供应链更稳。

5. 市场弹性强→ 从 Finisar 代工到自主品牌,毛利率提升空间大。

七、估值重算:钧恒的地板价

对比逻辑要建立在“盈利结构”与“成长速度”上。

在中际旭创 5600 亿 / 90 亿净利的情况下,市盈率约 62 倍。考虑光通信整体处于上升周期,合理PE区间 70~90倍。

钧恒的2027E净利润14.9亿,按此估值区间推算:

假设汇绿生态持股比例与当前总股本折算,对应股价区间在:

中性估值约80元,激进情景可突破百元。

80元不是高估,而是中枢;百元不是梦,而是兑现。

还是那句话——要讲逻辑,别讲情绪。不信的,可以多研究研究,反正我也比较水。

就这样 祝好~