一、公司发展历程

1995年:创立于西藏林芝,首款产品消痛贴膏上市。

2009年:深交所上市(股票代码002287),成为“藏药第一股”。

2015年:入选国家“创新型企业”,建立藏药工程中心。

2020年:发行可转债募资8亿元,投建医药产业基地。

2024年:营收突破23亿元,入选工信部“卓越级智能工厂”,管理层完成年轻化换届。

2025年Q1:营收同比增长10.4%,启动股份回购计划(拟回购0.9-1.6亿元)。

二、主营业务与收入结构(2024年度)

收入趋势:

核心产品:贴膏剂连续5年双位数增长,2024年市占率稳居外用止痛贴膏剂第一(米内网)。

新增长点:软膏剂(骨科+神经科)和口服藏药(如意珍宝片)增速超行业平均。

国际化:海外收入增长290%,但占比仅0.14%,澳门催汤颗粒注册推进中。

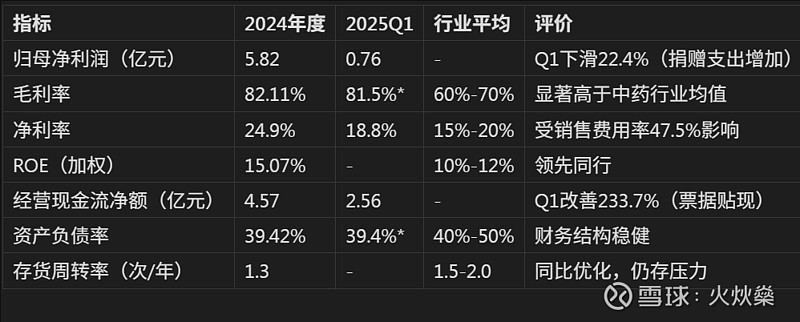

三、财务基本面分析(2024年 vs 2025Q1)

注:2025Q1毛利率、资产负债率为测算值;行业数据参考云南白药、片仔癀等可比公司。

四、行业规模与竞争格局

1. 行业规模

中药贴膏剂市场:2024年约300亿元(米内网),年增速8%-10%。

政策驱动:利好:国家《“十四五”中医药发展规划》支持藏药现代化,藏药纳入医保目录品种增至70个。风险:DRG/DIP支付改革、中成药集采(如安徽2024年集采涉及骨科用药)。

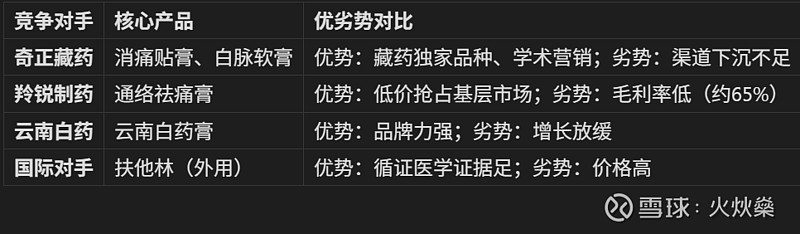

2. 竞争格局

奇正竞争力:

技术壁垒:3个国家秘密技术品种(消痛贴膏等),141个药品批文。

渠道:1,700人直销团队覆盖医院+零售,2024年县域市场增速超20%。

五、股权结构与最新动态(2025Q1)

1. 股权集中度

控股股东:甘肃奇正实业集团(雷菊芳控制)持股68.64%。

第二股东:西藏宇妥文化发展(程若琼)持股18.53%。

流通股东:香港中央结算公司(外资)持股0.39%,前10大股东持股合计88.7%。

2. 最新动态

研发进展:白脉软膏启动III期临床(首个豁免II期的民族药)。小儿热立清颗粒获CDE书面回复,拟报产。

产能建设:林芝医药基地投产,丸剂/胶囊剂生产线满产。

ESG:获评“国家级绿色工厂”,2024年公益捐赠793万元。

六、机会与风险分析

机会

政策红利:藏药受民族药政策倾斜,70个品种进医保,基层市场渗透率不足30%。

新品梯队:白脉软膏(神经痛)、催汤颗粒(澳门注册)提供增量。

数字化:MES系统上线,营销数据平台提升渠道效率。

风险

集采压力:安徽2024年骨科用药集采可能波及贴膏剂价格。

竞争加剧:羚锐制药低价策略抢占县域市场。

存货减值:2024年计提减值1,179万元,原料价格波动(如独一味)。

七、发展前景

短期(2025):营收目标26亿元(+11%),受益于基层市场扩张与澳门国际化突破。

长期:打造“藏药+大健康”平台,利用循证医学推动藏药进入主流诊疗指南。

关键观察点:白脉软膏III期临床数据(2025H2披露);DRG政策对中药贴膏剂支付影响;存货周转效率能否持续改善。

结论:公司凭借独家品种和学术壁垒占据高端市场,但需应对集采及渠道下沉挑战。创新药进展与数字化升级是未来增长核心驱动力。