远大产业控股股份有限公司于1996年上市,实际控制人为“胡凯军”。公司主营业务涵盖贸易、油脂、生态农业三大领域,公司主要从事能源化工、金属、橡胶、农产品等大宗商品贸易和外贸进出口业务并致力于打造集资源、研发、规模化生产、贸易为一体的全产业链经营模式。

根据远大控股2022年年度财报披露,2022年年度,公司实现营收820.08亿元,同比基本持平。扣非净利润-1.75亿元,由盈转亏。远大控股2022年年度净利润1.73亿元,业绩同比大幅下降39.14%。

1、主营业务构成

公司的主要业务为商品贸易,占比高达99.52%,主要产品包括液化类商品贸易、金属类商品贸易、塑胶类商品贸易三项,液化类商品贸易占比56.13%,金属类商品贸易占比19.55%,塑胶类商品贸易占比8.77%。

2、其他类商品贸易毛利率的下降导致公司毛利率的大幅下降

2022年公司毛利率从去年同期的1.21%,同比大幅下降到了今年的0.63%,主要是因为其他类商品贸易本期毛利率3.26%,去年同期为4.24%,同比下降23.11%。

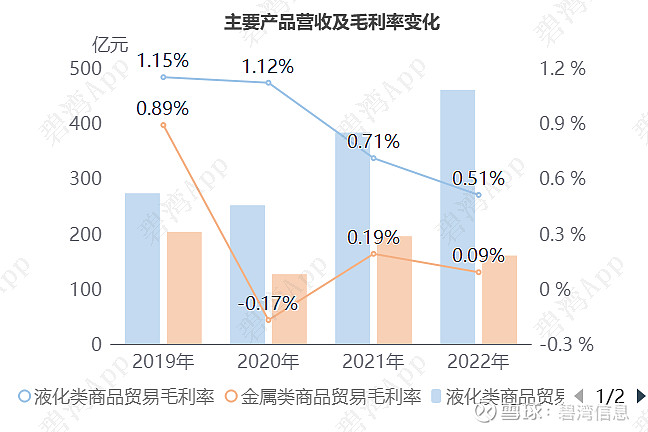

3、液化类商品贸易毛利率持续下降

产品毛利率方面,2019-2022年液化类商品贸易毛利率呈大幅下降趋势,从2019年的1.15%,大幅下降到2022年的0.51%,2022年金属类商品贸易毛利率为0.09%,同比大幅下降52.63%。

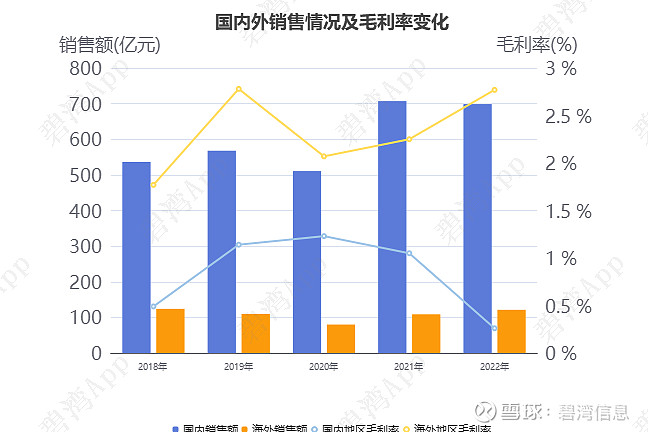

4、海外销售大幅增长

从地区营收情况上来看,2020-2022年公司海外销售大幅增长,2020年海外销售79.86亿元,2021年增长35.99%,2022年增长11.72%,同期2020年国内销售510.55亿元,2021年增长38.48%,2022年下降1.17%,国内销售增长率大幅低于海外市场增长率。

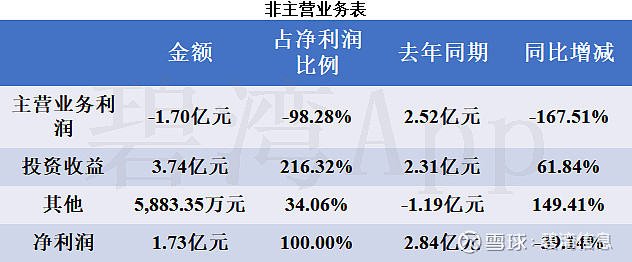

主营业务利润由盈转亏导致净利润同比大幅下降

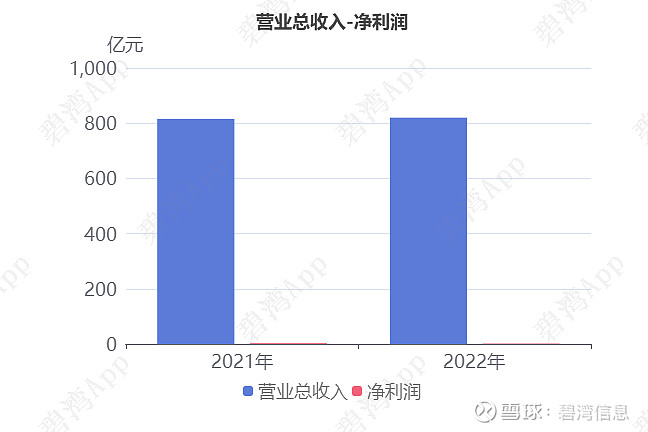

1、营业总收入基本持平,净利润同比大幅降低39.14%

2022年年度,远大控股营业总收入为820.08亿元,去年同期为815.62亿元,同比基本持平,净利润为1.73亿元,去年同期为2.84亿元,同比大幅下降39.14%。

净利润同比大幅下降的原因是:

虽然(1)公允价值变动收益本期为-1,436.78万元,去年同期为-1.81亿元,亏损有所减小;(2)投资收益本期为3.74亿元,去年同期为2.31亿元,同比大幅增长。

但是主营业务利润本期为-1.70亿元,去年同期为2.52亿元,由盈转亏。

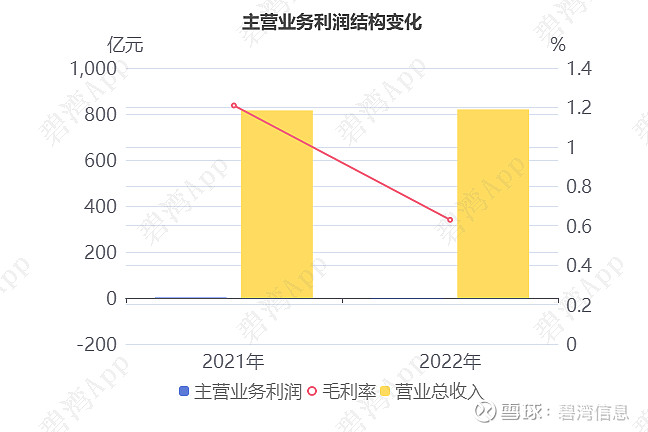

2、主营业务利润由盈转亏

2022年年度主营业务利润为-1.70亿元,去年同期为2.52亿元,由盈转亏。

虽然营业总收入本期为820.08亿元,同比有所增长0.55%,不过毛利率本期为0.63%,同比大幅下降了0.58%,导致主营业务利润由盈转亏。

3、非主营业务利润同比大幅增长

远大控股2022年年度非主营业务利润为4.30亿元,去年同期为1.10亿元,同比大幅增长。

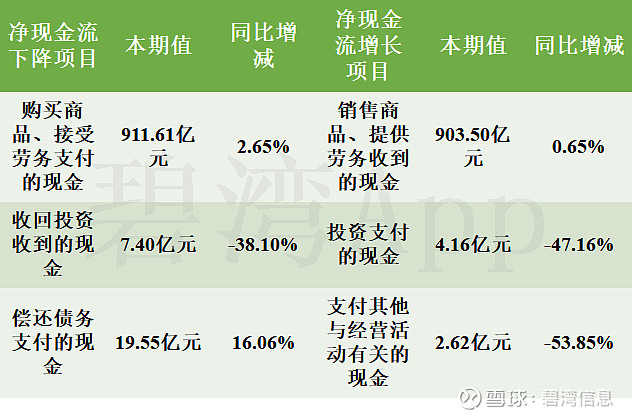

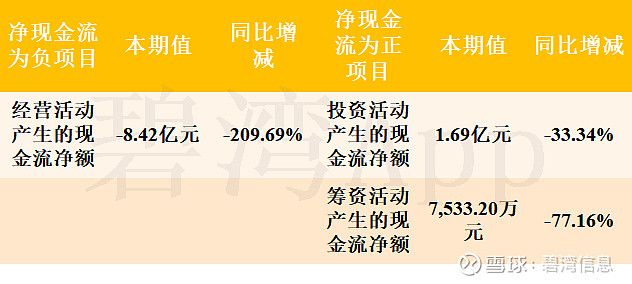

净现金流由正转负

1、净利润同比下降39.14%,净现金流同比大幅降低144.27%

2022年年度,远大控股净利润为1.73亿元,去年同期为2.84亿元,同比大幅下降39.14%。净现金流为-5.98亿元,去年同期为13.50亿元,由正转负。

净现金流由正转负原因是:

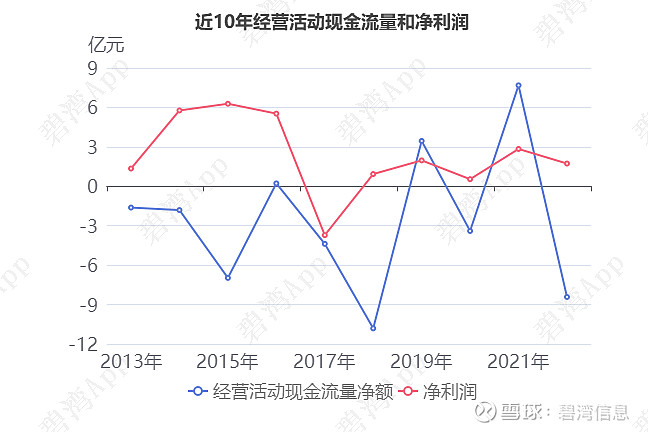

2、经营活动现金流量净额常年小于净利润

从近10年数据看到经营活动现金流量净额与净利润之比长期小于1,这可能表明企业的净利润质量堪忧。

3、净现金流为负

2022年年度净现金流-5.98亿元,净现金流为负。而去年同期为13.50亿元,由负转正

净现金流本期为负的原因是:

归母净利润依赖于金融投资收益

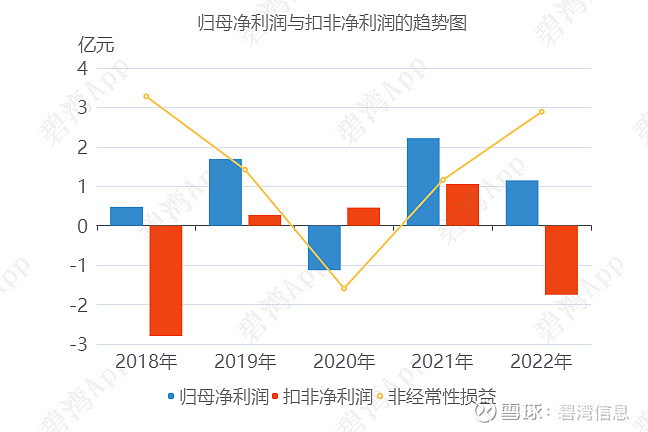

远大控股2022年的归母净利润的收益依赖于非经常性损益,本期归母净利润为1.15亿元,非经常性损益为2.89亿元。

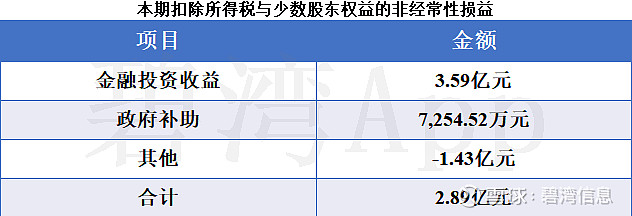

本期非经常性损益项目概览表:

(一)计入非经常性损益的金融投资收益

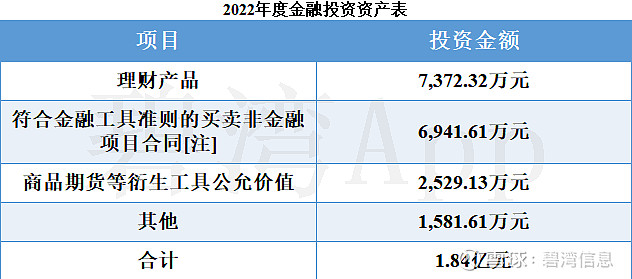

在2022年报告期末,远大控股用于金融投资的资产为1.84亿元。金融投资所产生的收益对净利润的贡献为3.71亿元,是净利润1.73亿元的2.15倍。

2022年度金融投资主要投资内容如表所示:

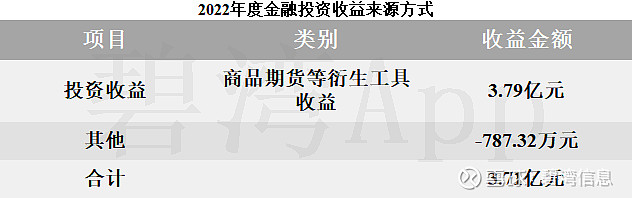

从金融投资收益来源方式来看,主要来源于商品期货等衍生工具收益。

企业的金融投资资产持续下滑,由2020年的15.26亿元下滑至2022年的1.84亿元,变化率为-87.93%,而企业的金融投资收益持续大幅上升,由2020年的-752.99万元大幅上升至2022年的3.71亿元,变化率为50.27倍。

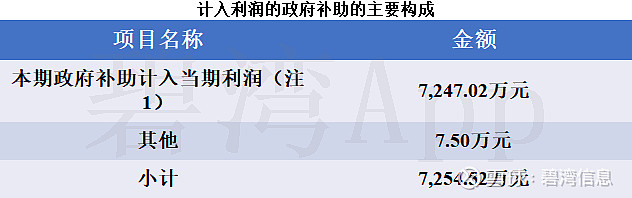

(二)政府补助

(1)本期政府补助对利润的贡献为7,254.52万元。

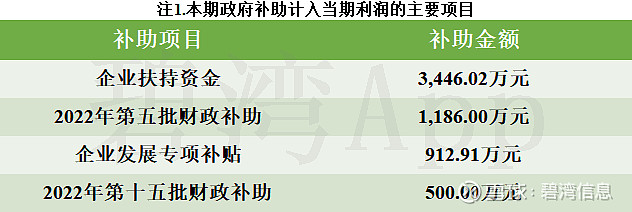

本期政府补助计入当期利润的主要详细项目如下表所示:

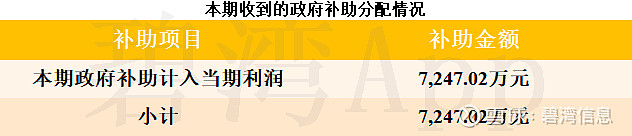

(2)本期共收到政府补助7,247.02万元,主要分布如下表所示:

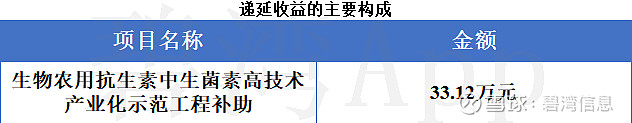

(3)本期政府补助余额还剩下33.12万元,作为递延收益计作后期的利润主要构成如下表所示:

扣非净利润趋势

商誉占有一定比重

在2022年年报告期末,远大控股形成的商誉为4.24亿元,占净资产的12.94%。

商誉占有一定比重。其中,商誉的主要构成为福建凯立生物制品有限公司和广东鸿信食品有限公司。

1、福建凯立生物制品有限公司

(1) 收购情况

2021年,企业斥资4.79亿元的对价收购福建凯立生物制品有限公司85.12%的股份,但其85.12%股份所对应的可辨认净资产公允价值仅1.7亿元,也就是说这笔收购的溢价率高达181.25%,形成的商誉高达3.09亿元,占当年净资产的9.96%。

(2) 发展历程

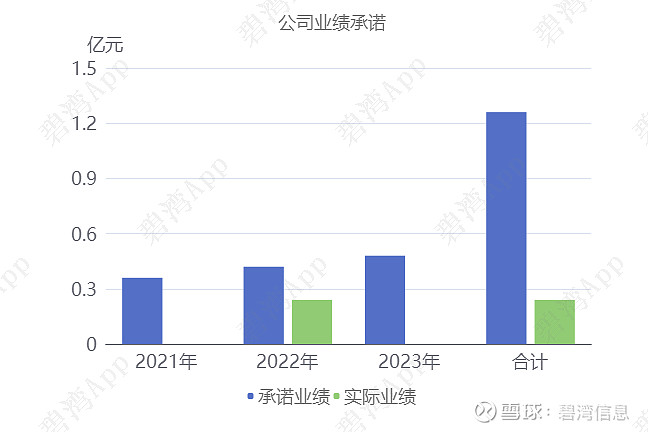

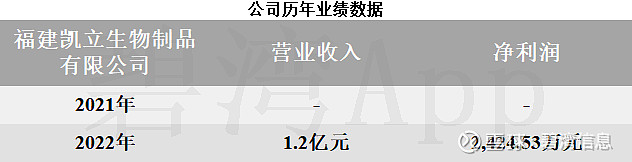

福建凯立生物制品有限公司承诺在2021年至2023年实现业绩分别不低于3614万元、4157万元、4829万元,累计不低于1.26亿元。实际2021-2022年末产生的业绩为N/A、2,424.53万元。

福建凯立生物制品有限公司的历史业绩数据如下表所示:

2、广东鸿信食品有限公司

(1) 收购情况

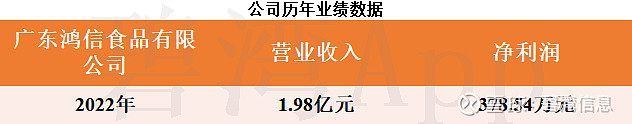

2022年,企业斥资2.8亿元的对价收购广东鸿信食品有限公司80.0%的股份,但其80.0%股份所对应的可辨认净资产公允价值为1.99亿元,这笔收购所形成的溢价率为40.59%,形成了8,084.48万元的商誉,占当年净资产的2.47%。

(2) 发展历程

广东鸿信食品有限公司的历史业绩数据如下表所示:

应收账款周转率下降

2022年,企业应收账款合计10.75亿元,占总资产的13.79%,相较于去年同期的6.08亿元大幅增长76.85%。

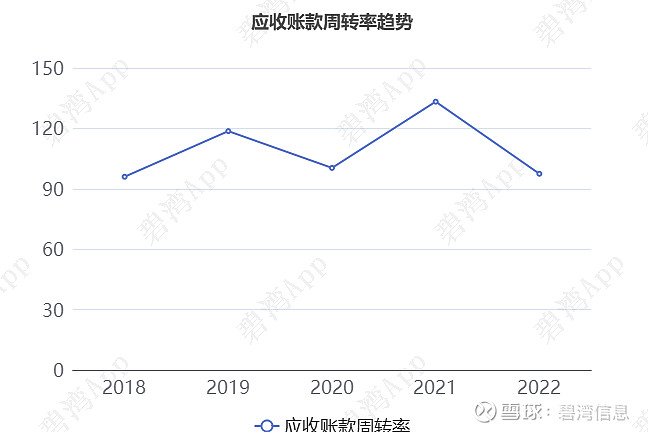

2、应收账款周转率下降,回款周期增长

本期,企业应收账款周转率为97.47。在2021年到2022年,企业应收账款周转率从133.28下降到了97.47,平均回款时间从2天增加到了3天,回款周期增长,企业的回款能力有所下降。

(注:2019年计提坏账316.21万元,2020年计提坏账1700.64万元,2021年计提坏账364.83万元,2022年计提坏账1487.73万元。)

重大资产负债及变动情况

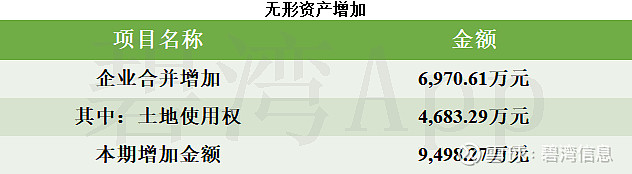

1、企业合并增加6,970.61万元,无形资产大幅增长

2022年,远大控股的无形资产合计1.71亿元,占总资产的2.19%,相较于年初的9,088.15万元大幅增长88.07%。

本期企业合并增加6,970.61万元

其中,无形资产的增加主要是因为企业合并增加所导致的,企业无形资产新增9,498.27万元,主要为企业合并增加的6,970.61万元。在企业合并增加中,主要是土地使用权,合计4,683.29万元。

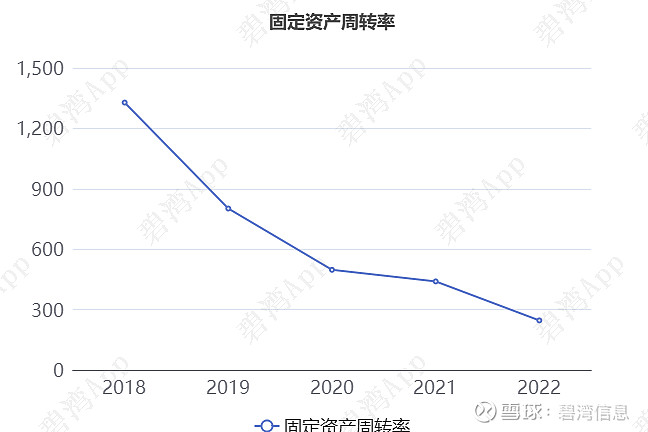

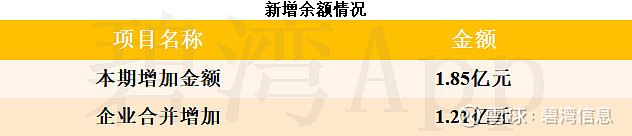

2、企业合并增加1.21亿元,固定资产大幅增长

2022年远大控股固定资产合计4.08亿元,占总资产的5.24%,同比去年的2.58亿元大幅增长了58.12%。在2018年到2022年远大控股固定资产周转率从1328.32大幅下降到了246.20,固定资产周转天数从0.27天增加到了1.46天,资产使用效率大幅下降。

本期企业合并增加1.21亿元

其中,固定资产的增加主要是因为企业合并增加所导致的,本期企业固定资产新增1.85亿元,主要为企业合并增加的1.21亿元,占比65.15%。

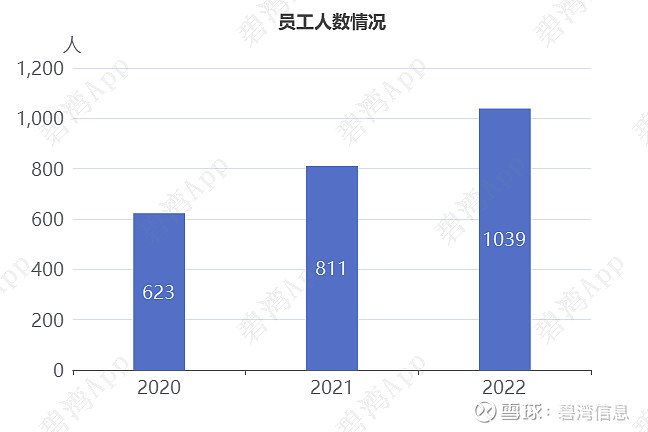

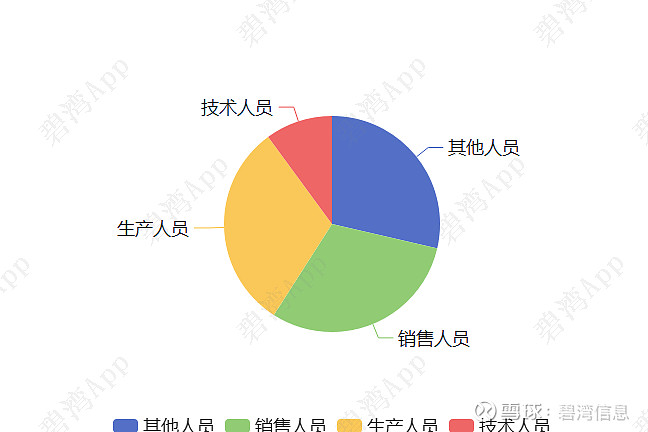

生产人员、技术人员人数增加

从2020年至今,公司员工人数整体持续增长,从2020年的623人上升至2022年的1039人。

其中,2022年公司的生产人员、技术人员人数都有明显增加,分别从150、40人增长到了273、89人。

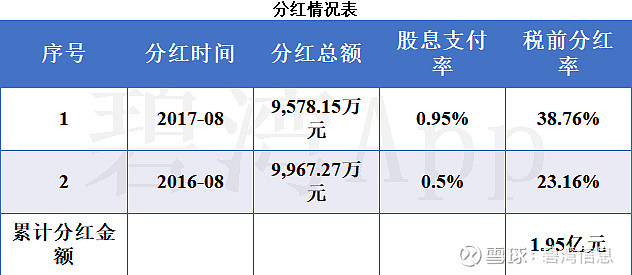

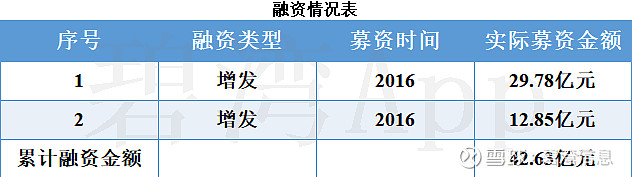

公司回报股东能力明显不足

公司从1996年上市以来,累计分红仅1.95亿元,但从市场上融资42.63亿元,且在2017年以后再也不分红。

高管频繁减持

副董事长、副总裁许强近2年连续减持,持股比例从2021年初的2.0%减少至0.66%,累计减持比例达1.34%。

总结

1、经营分析总结

近3年公司扣非净利润持续下降,2022年扣非净利润亏损1.17亿元,同比去年由盈转亏。

2018-2021年公司主营利润持续增长,由于毛利率的大幅下降,2022年主营利润亏损1.70亿元,同比去年由盈转亏。

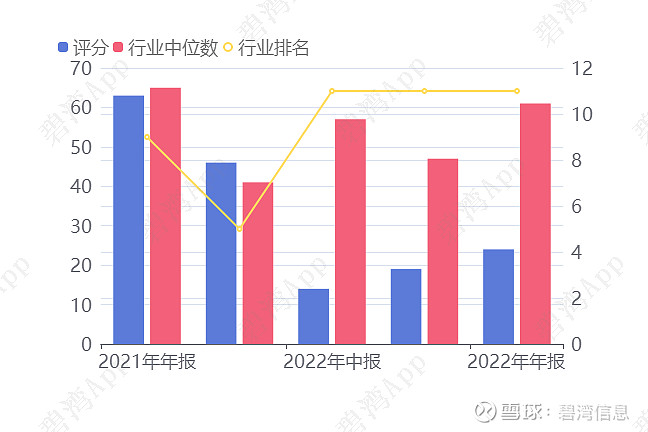

总体来说,公司不仅盈利能力不佳,而且在行业中也属于落后地位。

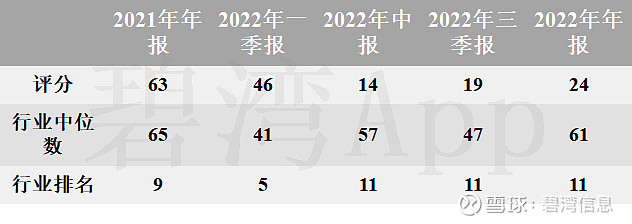

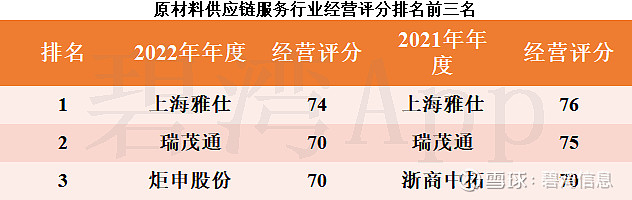

2、经营评分及排名

经营评分:24总排名:4462/5417

行业排名(原材料供应链服务):11/11

3、特别预警

注1:F-Score模型是由芝加哥大学的教授Josephpiotroski在2000年提出的判断公司基本面的模型。

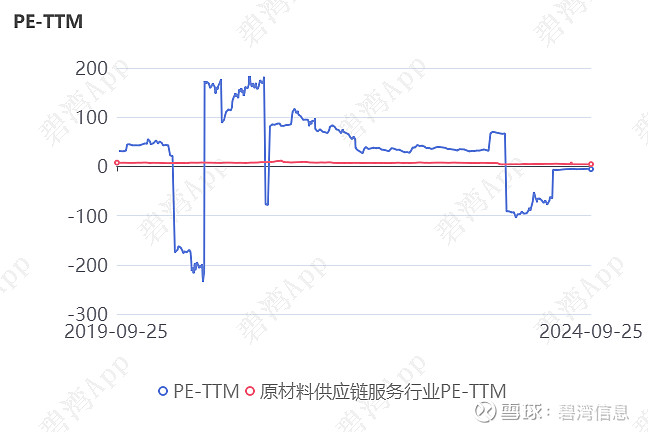

4、估值数据

近五年PE-TTM(截止至2024年09月25日)

可以看到,近期远大控股PE-TTM为负,参考价值不大。

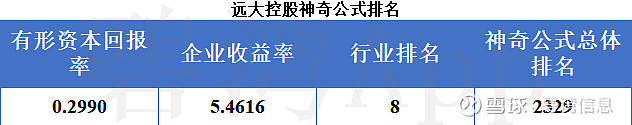

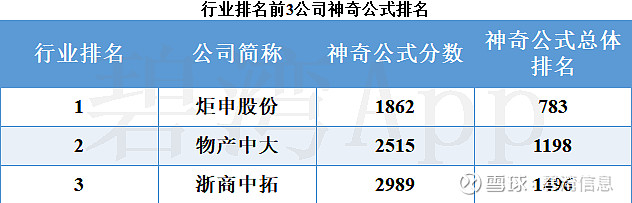

5、神奇公式估值排名

神奇公式,是由投资人 Joel Greenblatt 提出的投资策略。他利用此策略,从业20年获得30%的年回报率。核心思想:好公司便宜买。

1)使用有形资本回报率(ROIC)衡量公司经营情况,有形资本回报率=息税前利润 /(总资产-无形资产)

2)使用企业收益率衡量价格。企业收益率=息税前利润 /(总市值+净债务)。

3)对二者进行降序排序,排名即为分数,分数之和越低代表性价比越高。

免责声明:上述所有信息均基于市场公开数据,经数据自动处理技术和人工智能算法产生,碧湾将尽力但不能保证其绝对准确和可靠,且亦不会承担因任何不准确或遗漏而引起的任何损失或损害的责任。所有数据信息仅供参考,不构成任何投资建议,不代表碧湾观点,投资者据此操作,风险自担。

查看更多上市公司分析报告,欢迎使用碧湾App或者登录官网。注册会员,最低618元,看A股全部上市公司年报/中报/季报分析、行业或任意股票专项对比、其他深度数据...