大概两周前的周末(25.03.02~25.03.03),跟群友交流了一下关于我对价值投资的一些心得体会,原计划一个晚上,实际上交流了整整一天半。不少群友说收获匪浅,甚至还用AI软件把聊天记录自动生成了报告,但我感觉还是看聊天记录更有助于理解,所以想着把这段研讨记录原封不动的导了出来,在雪球存为专栏,自己留存一下,以便以后自己再改进、完善。同时也希望能够对有缘的球友有用!

我相信看完一定对投资还是有帮助的,因为这既有价值投资理念的思考、也有如何选股、如何持股、何时卖出、如何避雷等方面的讨论;理念既适用于既有银行股的讨论、也适用于非银行股。

…………以下为讨论内容…………

2025.03.02

翼虎:

&所有人 兄弟们,预告一下,今天晚上,本群进行专题讨论,期间禁止灌水和讨论其他议题,只能针对学习主题讨论。

相信经过讨论,对大家了解价值投资理念大有帮助,对于大家长期投资也一定受益匪浅!

翼虎:

最近行情冰火两重天,整个市场都烦躁、焦虑,其实我的心态这段时间非常淡定,所以想跟大家交流一下,希望有用。

翼虎:

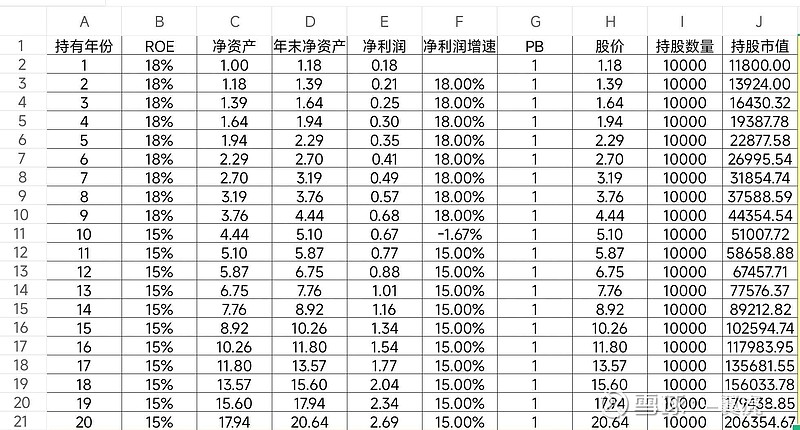

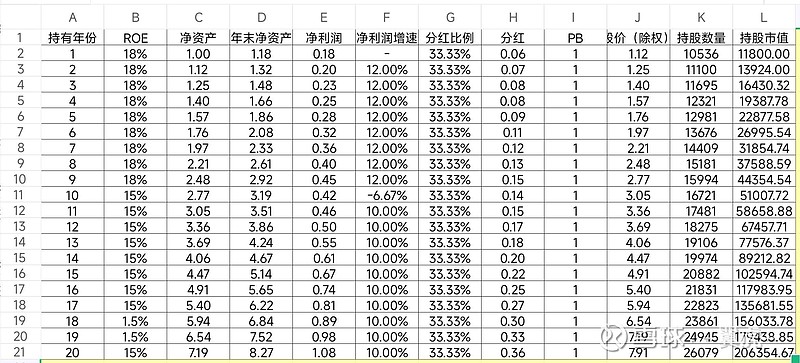

背景情况是这样的,本来元旦前后我想研究一下分红和不分红的区别,做了两个表格,但文章却写不出来,因为根据这两个表可以得到很多信息,头绪很多,全部关联起来,可以说把价值投资的方方面面都说全了。

翼虎:

所以我把两个表格发给大家,大家看了就可以发表意见,可以从正反两个方面来探讨。

翼虎:

翼虎:

翼虎:

上面是两个表格,有兴趣的可以在电脑上打开看看,表格里的数据可以修改,比如说roe、分红率等等,看不同的数据对应的结果。

翼虎:

&所有人 根据上面两个表格,讨论主题希望在以下范围:

分红跟不分红有什么区别?

分红比例高低有什么关系?

ROE跟净利润增速什么关系?

ROE跟净利润增速和分红比例什么关系?

一个公司有没有可能永远不分红?

不同行业分不分红差别很大

公司成长曲线

ROE不断提高的话净利润增速是什么变化?

ROE下降时净利润增速会怎么变化?

ROE高低跟个股估值有什么关系?

净利润增速跟个股估值有什么关系?

净利润增速下降是否意味着公司不具备投资价值?

长期选股(5年以上)是看ROE还是净利润增速?

中期选股(3年左右)是看ROE还是净利润增速?

根据以上讨论结果,如何选股?

再看招商银行,是否值得长期投资?若干年后,招商银行有没有可能到100元?

再看杭州银行,长期投资收益几何?五年后杭州银行股价40元,是否需要清仓?

朱老师:

roe长期保持在两位数的企业说明赚钱能力(股权投入产出)非常强,净利润增速往往通过财技能使得某几年高于高于行业发展速度,但是大部分事物的发展都是存在天花板上限的,可能当你刚刚买了一个前几年高速增长的公司,过几年就不行了

翼虎:

&所有人 我列的那几个议题都是有先后顺序的,我们先讨论第一个话题吧:

分红和不分红有什么区别?

翼虎:

首先提醒一下,这个表格不是针对银行股的,理论上来说适合所有的股票投资。

翼虎:

从两个表格看,公司不分红,利润继续作为资本扩大生产,创造更多的利润。最终达到的收益跟公司有一定的分红,但投资者分红再投入,最终达到的结果是完全一样的。

翼虎:

并且,不管分红收益率是10%、还是30、还是其他什么数值,结果都是一样的。

翼虎:

这是理论上的结果。

翼虎:

区别在于,分红的再投资,主动权在于我们自己。而不分红的再投资,决策权在上市公司,不在自己。

作为投资者,分红可以用来消费、也可以用来养老,也可以用来再投资,并且a公司分红可以继续投资b公司。

翼虎:

所以对我们投资者来说,分红肯定更好一点,特别是对于年纪大的投资者来说,分红用来养老消费,更需要现金流。

翼虎:

但从投资的角度看,如果我们不缺现金流,本来就打算跟随公司一起成长,所以不分红、或者分红比例低一点,到也无所谓。毕竟公司价值增加了,如果按照1pb来计算公司价值,也是增加的。不分红还可以少交税,倒也关系不大。

翼虎:

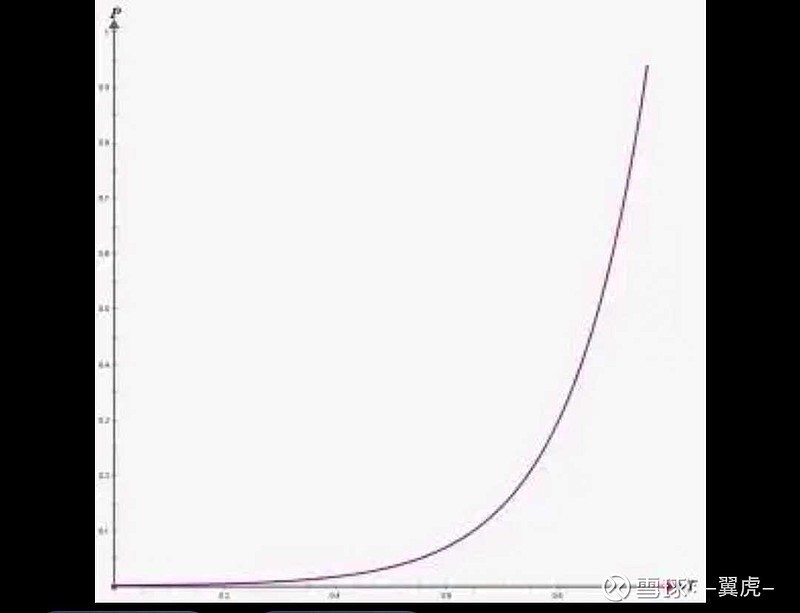

一个公司,如果roe15%,每年不分红扩大生产,理论上来说公司净资产会以15%的速度增长。

翼虎:

这样的增长曲线在数学上就是指数曲线

翼虎:

翼虎:

就跟上面这个图一样,随着时间的拉长,哪怕增长只有个位数,也是这个结果。

翼虎:

最终全国所有的钱都被这个公司赚走了,再下去全世界的钱给他赚走了。

显然是不可能的。

翼虎:

正所谓:公司发展碰到了天花板。

翼虎:

市场就这么大,你生产再多,每年也就卖出去那么多。

翼虎:

这时候,公司有100亿资本金还是120亿资本金,每年产生的利润都是15亿。

翼虎:

这时候roe就会下降

翼虎:

所以任何公司,发展到一定的程度,都应该把多余的利润分红出去,随着公司越来越接近天花板,分红比例也应该越来越高。

翼虎:

多余的资本金产生不了更多的价值,按道理就应该加大分红。

翼虎:

以上只是理论情况,实际上对一个公司老板来说,即使到了天花板,每年也想着把公司多余的利润占为己有,这是人性。

翼虎:

大家可以搜一搜,“大股东如何掏空公司”的文章和视频,多如牛毛

翼虎:

A股某影视公司,几个亿收购F裤子的皮包公司,这就是典型的案例。

翼虎:

我曾经经历过的某厦门上市公司,每隔一年收购大股东的烂尾资产,公司利润永远到不了小股东手里。

翼虎:

《哪吒2》赚再多的钱,影视公司年终不分红,跟二级市场投资者一毛钱关系都没有。

翼虎:

所以,不管是概念股还是科技股还是成长股还是任何股票,最终都应该走到同一条路上来:公司发展到了天花板,将大部分利润分红回馈股东。

这才是我们应该鉴别的好公司。

2025.03.03

翼虎:

昨天说到:所以,不管是概念股还是科技股还是成长股还是任何股票,最终都应该走到同一条路上来:公司发展到了天花板,将大部分利润分红回馈股东。

这才是我们应该鉴别的好公司。

翼虎:

对一个公司来说,如果公司过了快速成长期,后续再多的资本金无法创造更多的利润,这时候用常理来想,最应该做的就是首先把公司有息负债给降了,然后逐步提高分红比例。

翼虎:

注意:一个公司在有大量有息负债的情况,如果不想着去还债,却大比例分红,事出反常必有妖,肯定有问题!!!

翼虎:

比如说某地产公司,就想这么干,高分红最后大股东拿的最多,大量有息负债是有赖账的意思。

翼虎:

A股市场符合这样的好公司还是有的,比如说格力电器、中国神话、长江电力等等。

翼虎:

还有贵州茅台

翼虎:

茅台酒的产量基本上够了,没有大幅度扩大生产的必要,所以每年赚的钱除了留存少量外,大部分都应该分给股东。

翼虎:

早上我看了下,确实如此,如果茅台这个时候还留存大量利润不分红,是说不过去的。

翼虎:

A股市场上能够找到这样经过多年发展,到了成熟期,高比例分红给大小股东的公司(非银行)实在是太少了。所以在非银行股选值得长期投资的公司,选股难度很大。

翼虎:

A股市场,如果一个公司上市一二十年,还没有稳定的盈利模式,不能逐年提高分红回馈股东,还在想着趁这个热点那个热点,这样的公司基本上应该从价值投资清单里排除掉。

翼虎:

再说说银行股

翼虎:

如果说非银行股要挑出那种稳定回馈股东的股票,十个里面只能找到一个。

那么银行股则完全相反,十个里面只有一两个可以排除。剩下的绝大部分都是稳定回馈股东的,并且是逐年提高的。

翼虎:

所以对普通散户来说,银行股相对来说,是比较友好的。

翼虎:

即便是一个很平庸的银行股,如果分红收益率5%,哪怕一点进步都没有,拿牢20年,持有成本也会下降为0

翼虎:

那么问题来了,银行股的管理层难道就不会想办法把利润转移出去?掏空上市公司的利润?

翼虎:

这个问题真有意思,以前我分析银行股好坏的文章就说过这方面的事情,人性使然,银行也不例外。

基本上坏账率高的银行股,十有八九是存在利益输送和贪污腐败之类的。

翼虎:

所以银行只能从“制度”上来约束

翼虎:

对每个银行来说,也就是我们常说的“风控”!

翼虎:

风控严格的银行,不良率一定是逐年下降的!

翼虎:

所以我们挑选不良率低的银行股,基本上不会错到哪里去。

翼虎:

这样的银行股,即使有些许违规利益输送的情况,也是个别现象,基本上不会影响整体。

因为银行每年都会核销坏账,这里面有大部分是企业(个人)经营不善还不了银行贷款外,不排除有部分不良就是被贪污掉了。

翼虎:

但是!我们要知道,银行股的每年报表所给出的盈利总额、每股收益,都是核销不良之后的真实收益!!!这个钱是没法被掏空的,除了分红外,基本上都用来补充资本金,用于扩大规模。

翼虎:

是具有长期、稳定分红能力的。

翼虎:

所以,再回到我们第一个话题:一个公司分红和不分红有什么区别。

翼虎:

现在可以总结一下:

从投资角度,理论上来说都一样;

分红主动权掌握在我们自己手里;

对绝大多数非银行股来说,最好是分红,因为不分红这钱就可能不是你的;

对大部分银行股来说,每股收益就是你的,分不分红都是你的。

翼虎:

银行股也会有发现曲线,高成长期的银行股,分红比例不会太高,但业绩增长较快。

翼虎:

一旦资产增速放缓,核心一级资本金补充没那么多,分红比例就会逐步提高,否则多余的资金就是浪费。

翼虎:

这么看,招商银行体量已经很大了,不断提高分红比例是对的。资产增速不可能跟长三角地区的城商行比。

翼虎:

反过来说,所有银行最终都会走向招商银行这样的路子,随着规模越来越大,资产增速逐步放缓,分红比例逐步提高。

翼虎:

按照这样的企业发展趋势,我们再看宁波银行,按道理作为城商行这样的规模已经不小了,未来理应逐步提高分红。

翼虎:

当我们的gdp增速下降的时候,银行资产规模增速也会同步下降,理论上来说分红比例会到50%的,这个我们后面的议题还会说到这个事情。

翼虎:

再看下一个话题:分红比例高低有什么关系?

翼虎:

不知道有没有人把昨天的文件导到电脑里看看,我这儿举例分红比例三分之一,可以改成其他任何数值,其实最终结果都是一样的。

翼虎:

再看下一个话题:ROE跟净利润增速什么关系?

翼虎:

这个表格比较清楚,当roe长期不变的时候,如果不分红,那么这个公司的净利润增速跟roe是一样的!!!

翼虎:

但是,当roe下降的时候,净利润增速会下降,甚至负增长。

翼虎:

比如说,这两年招商银行的roe逐年下降,所以他的净利润增速也是远小于其roe的。

翼虎:

再看杭州银行等,净利润增速超过roe,这是不合常理的事情,什么原因呢?

就是杭州、成都这种曾经隐藏利润的银行股,在利润释放饿时候,业绩增速会高于roe,一旦隐藏利润释放得差不多了,业绩增速就会跟roe同步(注意,不是相等,后面会分析)。

翼虎:

那么问题来了,招商银行业绩不增长了,是否就不值得投资了呢?

翼虎:

可以看这个表格,我们长期投资的累计收益,实际上是相当于roe的累计结果!!!只要其roe还是比较高的,那就值得长期持有,并没必要因为某一两年业绩不增长就抛弃。

翼虎:

再来看一个比较有意思的结论:对于分红的公司,roe跟净利润增速是什么关系?

翼虎:

当公司roe为18%的时候,不分红,净利润增速可以达到18%,

分红三分之一的时候,净利润增速为12%

当分红比例改成50%的时候,增速为9%,

改成66.66%的时候,净利润增速为6%,

改成100%的时候,净利润增速为0

翼虎:

也就是说

ROE=净利润增速+分红比例✘ROE

翼虎:

这个公式很重要,相当于是我们投资一个企业,我们作为老板,

每年公司资产增加为roe,

每年分红是我们的现金流,为:分红比例✘roe

公司下一年增长正常情况下为:roe-分红比例✘roe

或者说roe(1-分红比例)

翼虎:

所以,你作为公司管理层,你会怎么做呢?

公司高速发展期间,少分红,尽量多创造利润;

公司发展到瓶颈期,尽量多分红。

翼虎:

这段结论非常重要!!!!!!

翼虎:

因为对于我们长期投资来说,我们取得的年化收益,就是跟roe同步的。这里不考虑估值变化的因素。

翼虎:

如果我们持有一个 roe为15%的公司,并且公司估值很合理,如果两年股价没涨,那么第三年涨50%左右也是合理的,不必恐高。

如果三年内涨了100%,说明公司估值变高了,这时候应该谨慎!

如果涨幅200%了,跟公司基本面完全不匹配,按道理无论如何都应该减仓了,毕竟一下子按道理8年的收益短期已经到手了。

翼虎:

杭州银行低估值,连续两年股价不涨,所以去年即使涨了50%,也是合理的,并没有高估。

翼虎:

很多人在雪球给我的帖子评论,说杭州银行去年涨多了,今年不涨是正常的,说实话,我觉得市场行为不可预测,但是公司价值是可以评估的,按道理今年股价涨18%才是合理的。

翼虎:

反正今年不涨明年涨,明年不涨后年涨,这就是低估高roe公司,我们持有的底气。

翼虎:

再看下一个话题:ROE跟净利润增速和分红比例什么关系?

这个其实前面已经谈过到了。

翼虎:

再看下一个话题:一个公司有没有可能永远不分红?

翼虎:

如果一个公司长期不分红,还能够保持roe不下降,那么总有一天,全世界的钱都被他赚走。

这是不可能的事情。

翼虎:

就好比是你在某个镇上开个面包店,刚开始客户越来越多,但总有到天花板的时候,到时候你生产再多的面包每天也只能卖那么多。

翼虎:

这时候你再买机器、增加工人也是浪费。

翼虎:

你可以在其他镇发展连锁店

翼虎:

继续高增长

翼虎:

但即使发展到全国、全世界,总有一天还是会到天花板。

翼虎:

那时候你还是得把赚的钱拿出来全部分掉。

翼虎:

难不成把面包店再开到月球上去不成?

翼虎:

昨天有人在我的雪球帖子回我,说招商银行可以全国经营,杭州银行是城商行,经营范围有限,所以招商银行比杭州银行有优势。

翼虎:

这是很可笑的一个论调,难道招商银行去青海、西藏、沙漠、戈壁滩去开店,可以赚到更多?

翼虎:

理论上来说,从经营地域来说,杭州银行和招商银行都到了瓶颈阶段。

大家都在各自已有的范围经营,他们都没有更多的地域可以拓展了(其实杭州还可以在已经有牌照的异地继续拓展,这儿假设都不能继续拓展了)。

翼虎:

所以,他们未来的增量都是在其经营范围之内的增量。

翼虎:

比如说,全国平均3%的gdp增量,这是全国性银行的增长基准。招商银行可以取得两倍dpq的增长,也就是6%;

而杭州银行是基于杭州6%的gdp基准,可以做到12%的增长。

翼虎:

正所谓钓鱼要去鱼多的地方,城商行的经营地域,正是城商行的优势。并非所有城商行都有地域优势,有的地区恰恰是劣势。

翼虎:

回到话题,这还是一个选股的事情,对于非银行股来说,如果公司赚钱了,既不去降低银行贷款,又不加大分红力度,那这样的公司是需要拉黑的。

翼虎:

再看下一个话题:不同行业分不分红差别很大

翼虎:

这个前面其实已经说得比较多了

翼虎:

这几年经常有这样的公司,在赚钱的时候大资金收购其他资产(商誉),就是不分红,过几年突然大幅计提商誉,一下子把几年的利润都亏光了。

这实际上就是典型的掏空上市公司的做法。

翼虎:

想一想都知道,一个公司几亿、几十亿收购,难道是儿戏?难道不是经过仔细评估过的?

翼虎:

所以前段时间市场炒作并购重组,这就是典型的在粪坑里淘金。

翼虎:

银行股相对来说,绝大多数分红还是稳定可预期的,这主要是大行都是国家控股,证金汇金他们需要长期稳定分红。

翼虎:

都是在同一个监管体系下,其他银行基本上都是向大行看齐。

翼虎:

这是银行股等金融股的特征。

翼虎:

市场上还有一类股票,就是周期股,这类股票在周期繁荣期间,也有相当比例的公司分红也是很慷慨的。

翼虎:

投资这么多年来,其实我发现能够长期赚钱的投资者,基本上以周期股居多,金融股次之。

翼虎:

准备吃饭了,大家有空看看,也可以发表意见。下午继续!

翼虎:

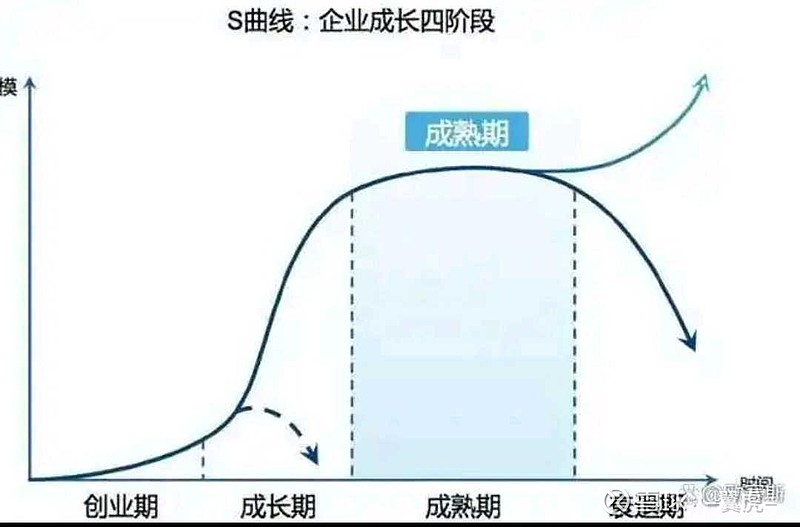

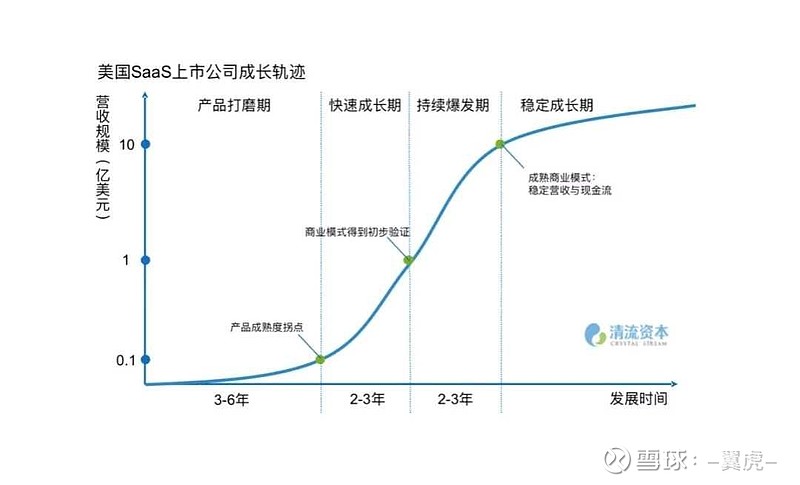

下一个话题:公司成长曲线

翼虎:

翼虎:

其实早上说得比较多了,不管是科技股还是银行股,还是其他企业,都基本上是这样的曲线。

翼虎:

所以,如果A股上市公司,已经上市10年、20年、30年,还没有进入成熟期,那基本上就没啥价值。

翼虎:

进入成熟期的公司,必定是债务越来越轻,分红越来越高。

翼虎:

早上有人帖了一本书讲银行只要管理层不胡来,基本上可以做到百年以上。

翼虎:

这个基本上是对的,因为某种程度上来说,银行是没有天花板的,最终发展到一定程度,就是跟随GDP同步增长。

翼虎:

翼虎:

所以银行股的生命周期曲线应该是这个样子的。

翼虎:

招商银行到了现在的规模,很明显已经进入了稳定慢成长期。

翼虎:

而杭州银行等城商行,还在持续成长期。

翼虎:

下一个话题:

ROE不断提高的话净利润增速是什么变化?

ROE下降时净利润增速会怎么变化?

翼虎:

这个通过两个表格,也很清楚了,roe上升,净利润增速会更高;roe下降,净利润增速会比roe低,甚至负增长。

翼虎:

下一个话题:

ROE高低跟个股估值有什么关系?

翼虎:

这个话题可以再扩展一下,讨论:ROE、分红比例、估值之间的关系。

翼虎:

这个话题比较复杂。

翼虎:

因为估值是市场给的,我们的市场并没有明确的理性估值原则。

翼虎:

但我们假设一些前提来看看吧。

翼虎:

假设A公司roe为15%,公司每股净资产为100元,公司分红率为33.33%,

假设市场合理估值为分红收益率5%,那么这个公司估值、股价应该多少合理呢?我们来算算。

翼虎:

每股净资产100元,roe为15%,那么当年盈利15元,分红三分之一,就是每股分5元。

按照5%的分红收益率来算,股价为100元争合适。

此时,公司估值为1pb,市盈率为100除以15为6.66

翼虎:

如果公司提高分红收益率,到三分之二,即66.66%,那么公司分红10元。

按照5%的分红收益率来算,股价为200元争合适。

此时,公司估值为2pb,市盈率为200除以15为13.33

翼虎:

刚刚接了个电话,继续

如果公司提高分红收益率,到100%,那么公司分红15元。

按照5%的分红收益率来算,股价为300元争合适。

此时,公司估值为3pb,市盈率为300除以15为20

翼虎:

可见,对同一个公司来说,或者对相同roe的公司来说,分红比例越高,估值越高。

翼虎:

针对以上三种情况,再来看看B公司,假设B公司ROE为10%,每股净资产都是相同的,为100元。

翼虎:

每股净资产100元,roe为10%,那么当年盈利10元,分红三分之一,就是每股分3.33元。

按照5%的分红收益率来算,股价为66.66元正合适。

此时,公司估值为0.66pb,市盈率为66.66除以10为6.66

翼虎:

每股净资产100元,roe为10%,那么当年盈利10元,分红三分之二,就是每股分6.66元。

按照5%的分红收益率来算,股价为133.33元正合适。

此时,公司估值为1.33pb,市盈率为133.33除以10为13.33

翼虎:

每股净资产100元,roe为10%,那么当年盈利10元,分红100%,就是每股分10元。

按照5%的分红收益率来算,股价为200元正合适。

此时,公司估值为2pb,市盈率为200除以10为20

翼虎:

大家看到没有,两个公司roe不一样,分红比例相同的话,估值上看,pb是不一样的。而市盈率则完全一样!

翼虎:

roe为15的公司,Pb分别为1、2、3

roe为10的公司,pb正好就是roe15的公司的三分之二

翼虎:

还可以找个roe为5的试一试,结果是一样的。

翼虎:

分红比例相同,市盈率相同,但低roe的pb一定是等比例的低,才是合理的。

翼虎:

那么,我们再来看看银行股的估值

翼虎:

影响银行估值高低的因素有哪些呢?

有两个,一个是roe的高低,一个是分红比例的高低。

翼虎:

招商银行roe为15左右,假设招商银行的1pb是最合理的,那么此时杭州银行的估值就是明显低估的,因为杭州银行的roe高于招商银行,而pb低于招商银行。

翼虎:

但是,另一方面,杭州银行的分红比例没有招商银行高,所以估值低一些也是可以理解的。

未来随着杭州银行的分红比例逐渐提高,估值超过1pb才是合理的。

翼虎:

很多垃圾银行股的roe只有个位数,所以看似他们市盈率不高,pb极低,其实是合理的。

翼虎:

对于成熟期的银行股(或其他公司),按照以上模型估值是合适的。

翼虎:

成长期的公司跟成熟期的公司还是有区别的,区别在于:成长期企业未来n年的回报总额高。

所以他们的估值理应比成熟期的公司高一些。

翼虎:

至于高多少,有人用未来现金流折现等模型,有一定的道理。

翼虎:

这也是我们市场热衷于炒作概念股、成长股的原因:因为未来可能的回报更高啊!

所以成长股的估值更高。

翼虎:

但我们的A股市场先生不讲道理非银行股,不管真成长还是可能会成长,估值非常离谱。

翼虎:

而到了银行股,成长性银行股的合理估值却没得到体现。

翼虎:

这也是我买成长性银行股的原因:未来的收益会更大。市场迟早会纠偏。

翼虎:

再看下一个话题:净利润增速下降是否意味着公司不具备投资价值?

翼虎:

这个前面在谈招商银行的时候也说过了,长期而言,我们的总收益接近roe,所以偶尔一两年净利润增速下滑,只要roe还是高的,就依然具备投资价值。

翼虎:

下一个话题:

长期选股(5年以上)是看ROE还是净利润增速?

中期选股(3年左右)是看ROE还是净利润增速?

翼虎:

这两个问题跟上上个议题是相关的

翼虎:

长期投资,就看roe就行了。

翼虎:

中短期持股,对银行股来说,净利润增速更重要,因为这时候银行处于高速成长期,roe是逐步提高的。

当然,我们是希望这时候估值也比其他银行高。

翼虎:

这也是这几年我们一直说的,持有成长性最好的银行股,不跟持股谈恋爱,一旦过了成长期,再换其他成长性高的银行股。

翼虎:

但这是有前提的,就是成长性高的银行股估值也高。这才能这样做。

翼虎:

现在市场给成长性银行股的估值比成熟期的还低,那就只有一个办法了,长期拿牢,只要其roe最终是高的,未来总得收益还是很可观的。

翼虎:

再看下一个重要话题:

根据以上讨论结果,如何选股?

翼虎:

通过上面的讨论,我觉得结论是比较清晰的:

1、选择ROE高的公司、ROE中等偏上但不断提高的公司;

2、选择稳定分红的公司;

3、选择负债少的公司(非银行股)

4、以较低的pb买入高roe的公司

5、对银行股来说,选择高roe,高成长性、兼顾高分红的公司。

翼虎:

最后再看最后两个话题:

再看招商银行,是否值得长期投资?若干年后,招商银行有没有可能到100元?

再看杭州银行,长期投资收益几何?五年后杭州银行股价40元,是否需要清仓?

翼虎:

根据上面的分析,我觉得招商银行到100元是完全可能的,当然,如果分红比例提高,成长性基本上没有了,那就按照分红复投来算,到100元是完全可以的。

翼虎:

五年后,杭州银行每股收益6元,每股净资产40元,股价40元,实际上估值:

pb=1

pe=6.8

roe为15%

这样的估值,这样的roe,依然是值得长期持有的,到哪儿找更好的长线持股标的?

翼虎:

如果五年内杭州银行到40以上,越早到那是可以适当减仓的,如果五年末才到,那还是继续持有比较好。

翼虎:

再一个扩展性讨论:

假设杭州银行和招商银行将来长期roe都是15%,当前买入。长期持有,假设时间足够长,那么他们收益分别如何?

翼虎:

这个问题很有意思,前面说过,长期持有收益就是roe的指数关系,也就是1.15^n(n为年数)

翼虎:

也就是说两者差不多

翼虎:

不过杭州银行最终持股收益会比招商银行多出25%出来,为啥呢?

翼虎:

因为当前买入招商银行(42元),是以1pb买入的,而杭州银行(14.6)是按照0.8pb买入的。

长期下去,最终估值都会相同。

翼虎:

也就是这里面说的,以较低的pb买入较高roe的公司。

翼虎:

以上所有列举招商银行、杭州银行都是为了举例说明啊,对其他银行股,其他公司,道理都是一样的。

翼虎:

&所有人 我觉得这两天我说的都是基本的价值判断标准,我们有了这个标准,就可以评估当前是不是可以买入、是不是可以安心持股、是不是可以卖出,就有了判断准则。

至少在低估的时候,面对股价波动,可以做到毫无波澜,安稳睡大觉。

翼虎:

把上面的说透了,我们持有股票会越来越讨厌“炒股”这个词,应该转变为股权投资思维,持有的是公司,公司为我创造价值,每年创造的价值是:

持股净资产总数✘ROE,

也就是等于:

持股数量✘每股净资产✘ROE

以上结果跟股价涨跌无关,如果能够以低于1pb买到公司股权,是更好的,买入时pb越高越不划算。

比如说,以0.5pb买入一个roe为15%的公司,实际上投入产生的价值是30%;

以3pb买入一个roe为30%的公司,实际上投入产生的收益是10%

公司分红就是自己源源不断的现金流。

翼虎:

&所有人 好了,以上内容我本来几个月前想写帖子发表的,但没想到千头万绪,差不多把价值投资分析都说遍了,实在是写不出来这样的帖子。

只好通过这两天跟大家交流,把想说的都说出来。

以后谁有空,可以导入到deepseek,列出提纲,整理成册。

翼虎:

看完这些,大家还在乎周五的市场大跌嘛![]()

![]()

![]()

翼虎:

睡午觉了,你们继续讨论吧。

弘望:

虎总观点深刻,辛苦了,认真看完受益匪浅[强][强][强]这基本上跟巴菲特上课效果是一样的,之前对 Roe和分红比例这些有模糊认识,但是没有这么清晰的把它理顺出来,今天受益匪浅,虎总把价值投资关于选公司和估值的基本道理讲透了[强][强][强]

鸿烈:

得好好多看几遍消化下

弘望:

更加重视ROE,重视PB, Pb低于1相当于放大roe, Pb大于1相当于缩小roe,既要有股权思维,又要有估值意识(性价比), 再好的股权估值高了,都不是好生意。好的股权roe一般是比较高的,如果Pb又很低的话,,那就是很好的投资时机。如果Pb很高,对应分红很低,一般是是泡沫期。

(以上聊天记录主要摘录了我的发言和少数群友的发言)

@李胖胖1988 你上次假设的问题,看完这个应该有答案