通过基金进行资产配置是分散风险、实现长期财富增值的有效方式。以下是系统化的基金选择方法和配置建议,涵盖核心逻辑、筛选指标、组合策略和避坑指南,帮助你在复杂市场中做出理性决策。

一、基金选择的底层逻辑

1. 资产配置优先

核心原则:先确定大类资产比例(股/债/商品/现金),再选择对应基金。

示例:60%股票型基金(国内+海外)+ 30%债券型基金 + 10%黄金/REITs基金。

匹配风险承受能力:

保守型:股债比3:7

平衡型:股债比5:5

进取型:股债比7:3

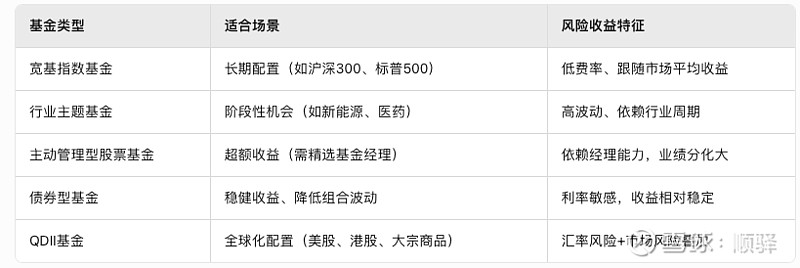

2. 明确基金类型与功能

二、筛选优质基金的6个核心指标

1. 长期业绩(至少3-5年)

关键指标:

年化收益率 > 同类平均

最大回撤 < 同类中位数(如股票型基金回撤控制在30%以内)。

避坑点:警惕“冠军基金陷阱”——短期业绩爆发后常均值回归(如2020年某医疗基金涨120%,次年跌40%)。

2. 基金经理稳定性

筛选标准:任职年限 >5年(穿越牛熊周期)管理同一基金 >3年(避免频繁跳槽导致策略断层)。

案例:朱少醒管理富国天惠16年,年化收益率超18%,稳定性极强。

3. 风险调整后收益

关键指标:

夏普比率 >1(越高越好,代表单位风险下收益更高)

卡玛比率 = 年化收益 / 最大回撤,>1.5为优秀。

工具推荐:晨星网、天天基金网的“基金诊断”功能。

4. 持仓透明度与风格一致性

检查重点:前十大持仓股占比(>50%可能风格激进)是否“挂羊头卖狗肉”(如消费主题基金重仓半导体)。

案例:某“创新成长”基金2023年重仓煤炭股,风格漂移导致投资者踩坑。

5. 费用与规模

费用敏感区:

主动型股票基金总费率 <1.5%/年

指数基金总费率 <0.5%/年

规模适配性:

主动型基金:20-100亿最佳(太小易清盘,太大难调仓)

指数基金:规模越大越好(减少跟踪误差)。

6. 机构持仓比例

参考意义:机构占比20%-60%为佳(过低说明缺乏专业认可,过高可能因大额赎回引发流动性风险)。

三、构建基金组合的实战策略

1. 核心-卫星策略

核心资产(70%):低费率宽基指数(如沪深300ETF)+ 优质主动基(如谢治宇的兴全合润)

卫星资产(30%):行业主题基金(如半导体、医药)、QDII基金(如纳斯达克100)

2. 动态再平衡

方法:每半年或每年调整一次,恢复初始比例。

示例:股票基金从60%涨到75%,卖出部分并加仓债券基金。

作用:强制“低买高卖”,降低情绪干扰。

3. 经济周期适配

四、避坑指南:5类基金谨慎选择

“风格漂移”基金如教育主题基金重仓新能源,违背投资约定。

规模骤增/骤减基金

规模暴涨(如从5亿到100亿)可能导致策略失效;

规模<5000万有清盘风险。

频繁更换基金经理的基金

1年内换人3次以上,可能内部管理混乱。

费率过高的指数基金

如某沪深300ETF管理费达0.8%,远高于行业0.15%平均水平。

业绩全靠单一年份的基金

如某基金近5年总收益80%,但其中一年贡献70%,其余年份平庸。

五、工具与书单推荐

数据工具:晨星网(基金评级、风险分析)韭圈儿APP(基金对比、组合回测)

必读书目:

《共同基金常识》- 约翰·博格(指数基金之父)

《投资最简单的事》- 邱国鹭(A股主动基金选择逻辑)

《有效资产管理》- 威廉·伯恩斯坦(资产配置实战指南)

总结与行动清单

明确目标:写下你的风险承受能力、预期收益和投资期限。

选择核心基金:按“6大指标”筛选3-5只宽基指数或稳健主动基。

配置卫星资产:用不超过30%仓位布局行业/主题基金。

设置再平衡规则:每半年检查一次,偏离目标比例5%以上则调整。

长期持有:避免因短期波动频繁交易(基金申赎费率通常高于股票)。

最后提醒:基金是长期工具,用“买房子”的心态而非“买菜”的心态对待。历史数据显示,持有偏股基金5年以上,正收益概率超90%。