最近盯上了云天化。

一个肥料化工行业,远不及芯片半导体、人工智能、创新药、机器人行业听着有想象力。

但我觉得还是值得一看的。

01

—

初识云天化

首先看行业。按申万的行业分类,云天化属于三级磷肥行业。

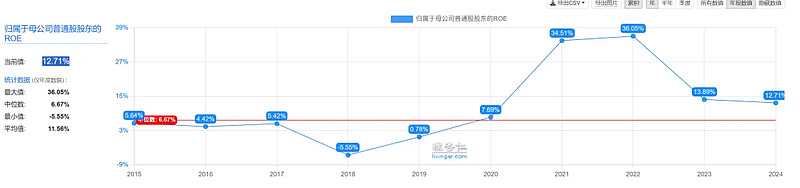

整个磷肥行业当前的ROE约12.71%,是个投资回报还可以的行业,值得看一看。

(点击下图,可以看磷肥年ROE数据)

云天化,市值在磷肥行业里里排名老大,约400多亿的市值,行业龙头。

02

—

商业模式

接下看看,云天化石的商业模式,如何赚钱的。

简单的说,云天化就是围绕自己的磷矿资源,通过全产业链运营,最大化资源价值,并持续向高附加值领域延伸。

云天化主要是卖磷肥、复合肥和尿素的。

卖磷肥、复合肥和尿素这个生意怎么样?

有护城河么?可以持续赚钱么?

03

—

竞争优势和护城河

第一、有成本优势。

云天化拥有约8亿吨磷矿储量,占全国探明储量的约23%,磷矿石年产能超过1450万吨,自给率高达80%-100%。这使得公司磷矿开采成本显著低于外购价格,形成了强大的成本优势。

第二、成本优势能保持。

会不会出现一大批磷矿进行内卷,就像当前的锂矿。答案是不会的。

因为国内高品位磷矿资源日益减少,政策限制新增开采,进一步巩固了其资源壁垒。

第三、准入成本变高,避免内卷。

环保政策趋严(如磷石膏100%处理要求)增加了行业准入成本,中小产能持续退出,行业集中度不断提升

第四、龙头优势

除了磷矿资源是其最大优势,自身也具备一些优势。

作为国内最大的磷肥生产企业,磷铵(磷酸二铵/一铵)产能全国第一,化肥年产能约1000万吨。规模效应带来了显著的成本优势,例如其磷酸二铵生产成本较行业平均低15%-20%。公司通过自备合成氨产能、优化采购节奏等方式,有效控制原材料成本

全产业链协同优势:公司构建了“磷矿-磷肥-精细化工-新能源材料”一体化产业链。这种“矿化一体”的布局涵盖了从磷矿开采、磷酸生产到化肥制造和精细化工产品的完整链条,实现了上下游协同,有效降低了生产成本,提升了抗周期能力。

总之,云天化最大的护城河是其磷矿资源壁垒。

嗯,看起来生意模式还可以,有竞争优势。

那它的股票估值贵不贵呢?

04

—

当前股票估值

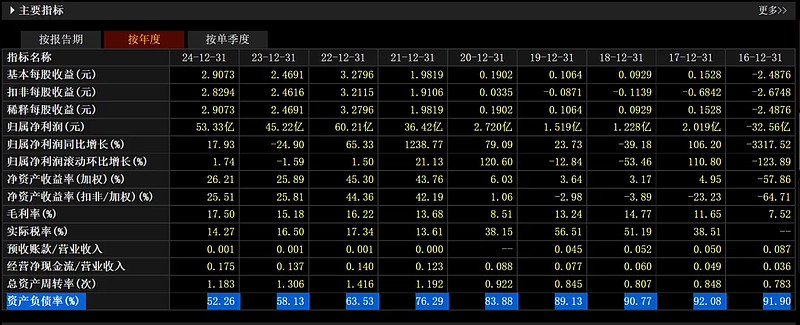

当前的动态市盈率9.08,可以哟,不贵。

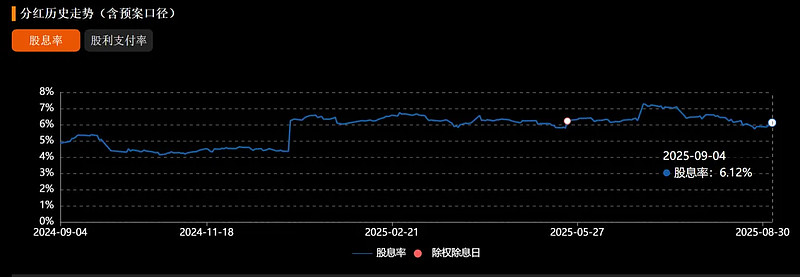

再看看股息率,哟,也不错呢,6%以上了。

资产负债率也是逐年在下降的。

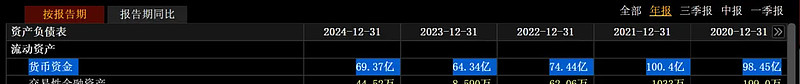

经营活动现金流,2024年达到107.5亿,逐年变多的趋势。

货币现金2024年有将近70亿。

从历史数据来看,估值还是非常吸引人。

至少从过去看,是一个学习还不错的学生。

投资投的未来,这个学生未来还能考出好成绩吗?这是我们决定是否投资的关键。

05

—

未来还能继续保持赚钱吗?

未来还能继续赚钱吗?这是决定我们是否投资的灵魂拷问。

是否继续赚钱,比较关键的磷肥的售价,对云天化的影响最大。

第一、先说结论,国内的价格是一个保稳的局面,预期略微上涨态势。

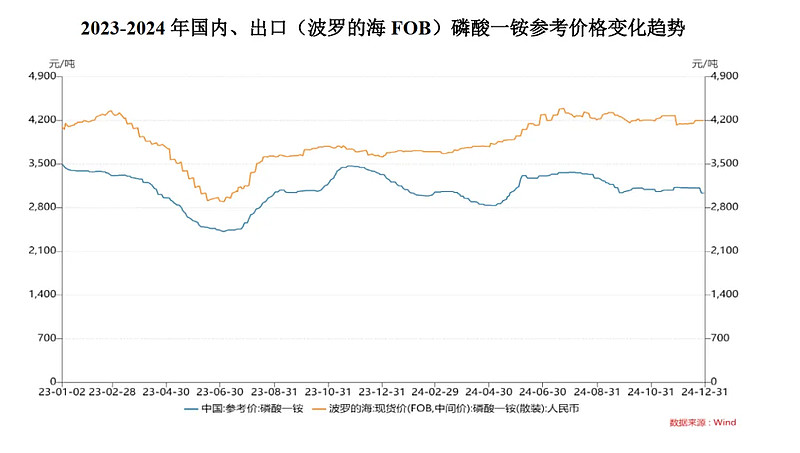

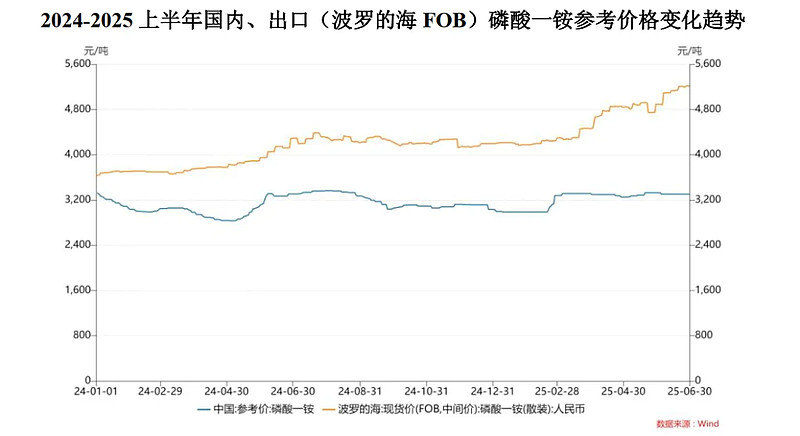

根据云天化的财报,以磷酸一铵为例,

2020年到2023年,从1800元/吨涨到3500元/吨。

2023年到2024年,在3500元/吨波动。

2025上半年,3300元/吨波动

从此可见,价格还是比较稳的,属于已经反内卷过的行业了。

第二、自由磷矿,成本已经有了优势。另外的以煤炭为原料,煤炭价格也是向下趋势,成本压力不大。

第三、新能源材料产能释放:公司积极向新能源赛道转型。50万吨磷酸铁产能规划(2025年)以及六氟磷酸锂项目的试产,将打开新的成长空间。机构测算,若50万吨磷酸铁产能顺利落地,按单吨净利约2000元测算,有望贡献净利润约5亿元/年。与宁德时代等龙头合资合作,有助于保障产能消化和技术升级。

06

—

结论

有资源壁垒护城河;

当前动态市盈率9.08, 股息6%, 确实不贵。

未来云天化的产品需求量能够稳定保持,或许还有小幅增长;价稳量升;

想搞,放在施洛斯账户了,目前最多5%仓位。