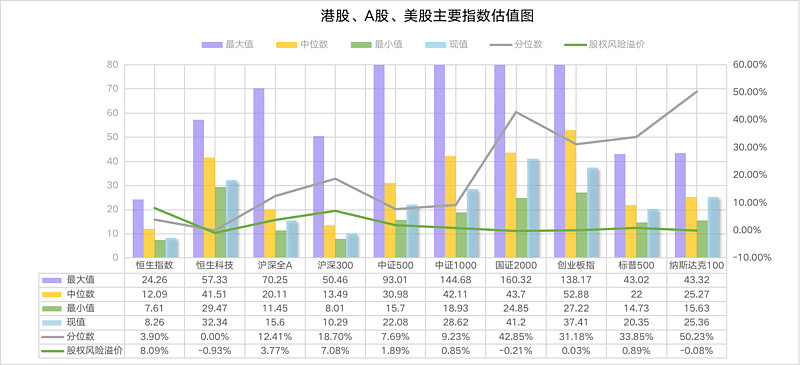

一、港股、A股及美股估值图

1、估值对比

A股、港股数据以20年为周期,美股数据以10年为周期,不足该时长的,按其最长时段计算。

从历史估值方面来看,本期与9月份相比,港股及大A股估值更低了,美股市盈率在合理水平,但股权风险溢价依然偏低。

从绝对估值来看,恒生指数、沪深300低于标普500;而恒生科技、创业板指估值依然高于纳斯达克100.

如果引入无风险收益率(人民币十年期国债2.64%,美元十年期国债4.02%)计算,恒生指数、沪深300静态风险溢价较高,其他指数相对较低。

2、PB-ROE对比

ROE静态指标,标普500、纳指100、沪深300、恒生指数、创业板指排名靠前,在8%~26%。但是我们作为二级投资者,是需要折价/溢价买入,ROE/PB为我们投资ROE,该指标以恒生指数、沪深300为最,在9%~12%区间。

3、股权风险溢价

风险溢价=1/股权市盈率-十年期国债收益率,港美股以美元十年期国债收益率计算。

股权市盈率=股价/盈利。所以,需要一个相对稳定的基本面环境。而美股市场化比较明显,企业盈利水平会出现比较极端的变化,如2002、2009年,股权机会明显,但由于当年企业盈利大幅下降,导致市盈率被动提升,反而降低了股权风险溢价。因此,如果认可美股的自我调节能力,可以用正常年份的盈利来修正当年的风险溢价。

二、A股估值手册

1、宏观政策面

欧美尤其是美联储加息步伐没有放松迹象,港元由于联系汇率机制,港币贷款利率随之上调。大陆是为数不多继续执行宽松政策的经济体。

10月宏观政策图(略)

请诸位朋友移步官媒看大会报告解读呵呵呵,六六自认为无能力也无胆识进行分析。

10月地产行业政策图(略)

本轮首套到达3.9%(部分城市已达到3.8),是绝对的历史新低。接下来的空间是:首套利率继续降低,二套首付比例及利率同步降低,推广认房不认贷……嗯,工具箱中还有组合拳,不过现在房地产行业如其他行业一样,已不单纯是行业或者经济问题了。

2、宏观资金面:货币利率及社融规模

2022年10月31日,十年期国债收益率依然保持低位,为2.64%(前值2.76%),距离2018年的低点一步之遥,宽货币现象明显。

社融主要反映的是货币乘数,反应的是市场各主体、各渠道融资的总规模。2022年9月,社融规模增量有所恢复,当月新增社融3.53万亿(前值2.43万亿元)。

社融结构方面,基建为主导的长债增长,居民长债仍然萎缩。

3、市场情绪及整体估值

当前A股成交金额开始下降;换手率持续萎缩;两融余额仍处于中度偏高的位置;A股风险溢价有所扩大;全市场估值水平接近钻石区域;破净股占比接近或处于历史底部,部分优质企业股东及管理层增持开始增多,回购也有所出现。

4、行业/主题指数估值

2019~2021年初是龙头赛道股的牛市,代表产品沪深300、上证50等大盘蓝筹指数经历了一轮泡沫;2021年新能源、光伏、海运、煤炭等经历一轮牛市。这一轮呢?我们还是要具体每个指数,看其基本面、估值、行业趋势等表现。

上证50指数目前估值比较明显,沪深300成长和沪深300价值指数的估值比为2.8:1,估值差继续收敛。

基本面是最重要的因素,但是估值也不可或缺。白酒、食品饮料、内地消费目前依然不是“投资级”标的。

而医药指数从历史数据来看,依然处于底部区域的板块,目前在持续投资中,希望能走出微笑曲线,但由于该行业的未来不确定性较高,还是要控制好买入节奏、仓位。

全指信息虽然处于历史低位,但绝对值甚至比纳斯达克100还要高,其质量又如何呢?

ROE静态排序一目了然,食品饮料、中证医疗、300成长排名靠前。但是我们作为二级投资者,是需要折价/溢价买入,ROE/PB为我们投资ROE,该指标以中证红利、300价值、上证50为最,在10%~18%区间,没错,清一色的“价值”股。全指信息质量一般,以此来看,绝对估值仍难言有很高的性价比。

5、可转债分析

市场上应用比较广泛的可转债指数是集思录可转债等权指数。该指数以2017年12月29日为基准日,基准为1000。

2022年10月31日,该指数点位为1975点,平均价格为131元,到期收益率为-4.49%,成交金额380亿元。债性安全性较低。

可转债对应的标的多为国证2000的标的,结合上述对国证2000的估值分析,该指数估值仍不便宜。

该指数上一轮的最低点出现在2018年10月(与股票的触底时间基本吻合),为937点,当时平均价格为94.741元,平均收益率为3.58%。在此期间,约有50%以上的可转债价格跌破面值,债券保底价值凸显。

下一个买入时机,可能要等到可转债再次大比例跌破面值的周期来临。

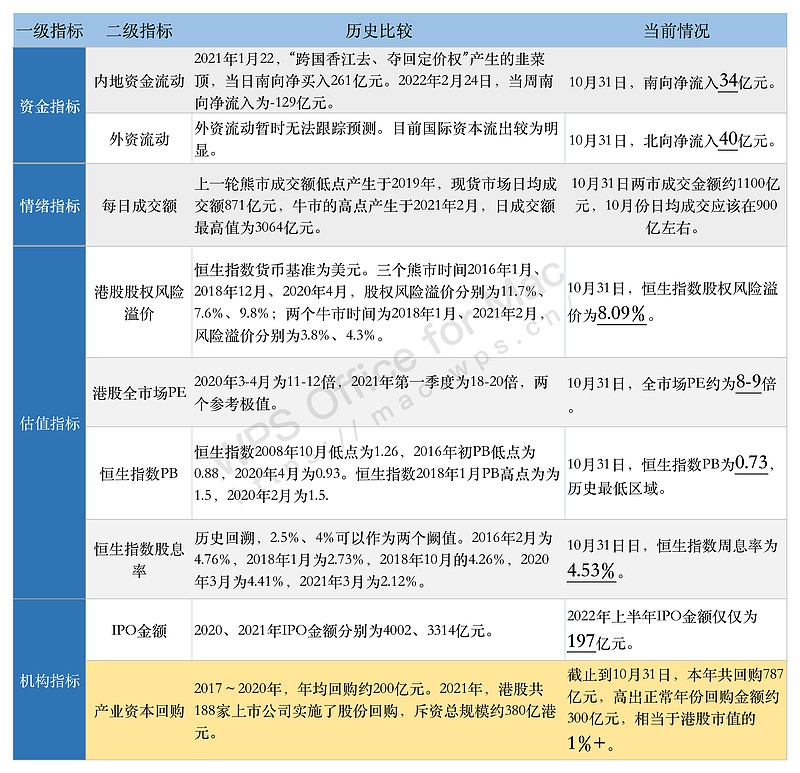

三、港股市场估值

1、港股整体估值

从港股的历史看,港股表现取决于三大因素:基本面——内地经济增速;资金面——美元流动性、南向资金(2014年之后);市场情绪——国际机构投资者主导的风险偏好。

港股整体估值一览表

一句话总结:港股当前的估值水平已经逼近甚至低于2008年的数值了,非常变态。

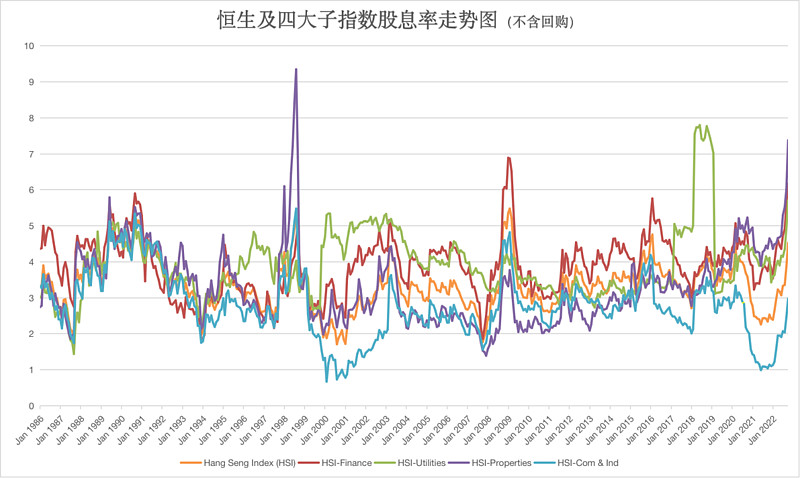

2、港股主要指数估值

恒生指数及其四大子指数恒生金融、恒生公共事业、恒生不动产、恒生工商业子指数,基本反应港股的全貌了。

恒生及四大子指数PE走势图

如上图所示,恒生指数、金融、不动产均逼近甚至低于2008年的水平,而公共事业、工商业还没完全回归,难道要集齐四个龙珠才能召唤神龙吗?哈哈哈

恒生及四大子指数股息率

在不含回购的情况下,上述指数尤其是金融不动产,已经接近历史极值了。工商业指数如果加回回购,相信也距离历史底部不远了。

有兴趣的朋友可以看看港股历史上发生了什么,尤其是1987~1989、1997~1998、2002~2003、2008、2016、2019四季度~2020年初,和当前相比,所处的环境是更好还是更糟呢?

四、本期买入记录

理念:“优质、低估、分散、价值接力”作为配置思路,将“低估成长”、“低估价值”纳入可以投资的篮子里。

鉴于港股配置比例过高(已经达到股权资产的60%以上),本期依旧将重点放在A股。

计划在11月份买入2份沪深300之替代主动基金:

富国天惠成长混合(161006)一份。

兴全合润混合(163406)一份。

关于为什么不买沪深300指数增强基金而选择主动基金,可以参见小文:优质基金的选择标准:如何选择沪深300指数增强基金

特别说明:

本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。