前言:一些餐饮品牌向资本的“叫价”越来越高,但能否匹配高估值是个大问题。IPO是它们接触更多资本、也是接受成熟资本市场检验的开始。

出品:IPO猫头鹰 id:observer-owl

自媒体矩阵伙伴:扒财经

中式餐饮的“后疫情”大趋势,给很多人打了一针“造梦”的强心剂。

2022开年的两个月内,就已经有乡村基、七欣天、杨国福麻辣烫先后提交招股书,冲刺港股上市。

这距离老乡鸡、和府捞面、老娘舅、捞王火锅等一众餐饮品牌打响上市号角,也仅仅过去不到半年。

为何中国快餐上市掀起高潮?

IPO猫头鹰从已递交的几份招股说明书上,发现了共性——

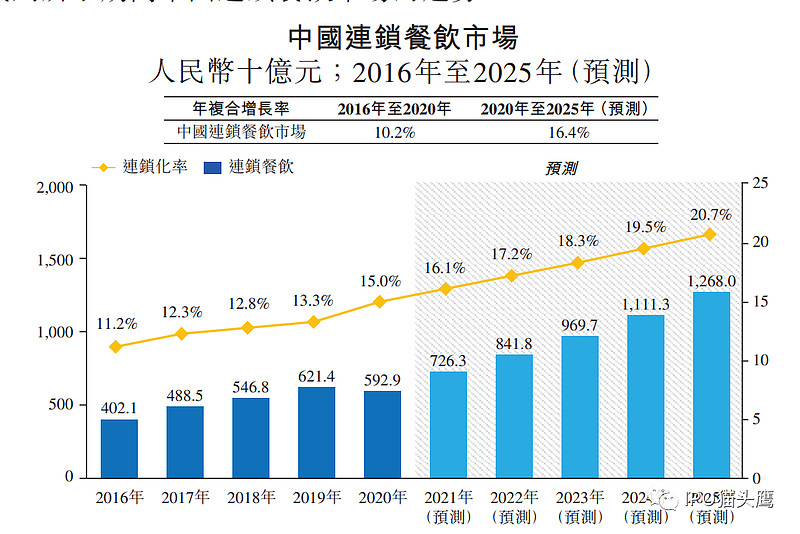

“伴随中国都市人群生活节奏的加快,中式快餐快速发展,2020年商品交易总额达到6,590亿元,预计到2025年市场总额将达到约10,678亿元,年复合增长率为10.1%。”

同时,中国中式快餐市场高度分散,2020年前五大从业者仅占总市场份额的2.9%。

也就是说,这是一个发展空间非常大、但群龙无首的市场。

因为市场容量远远没有饱和,大家可以各凭手段“圈疆扩土”,胜者为王。

另一方面,熬过了疫情的全球影响,2021年开始中国连锁餐饮市场缓慢恢复。对“亏”了一两年的很多餐饮商家来说,是时候抓紧时间“回一波血”了。

IPO猫头鹰盘点发现,乡村基在2020年的估值达48.5亿元(红杉中国投后估值)、火锅连锁七欣天国际估值或接近140亿元、和府捞面E轮融资的估值在70亿元-140亿元、老乡鸡的估值40亿元-200亿元,杨国福在上市前也曾喊出过200亿的估值。

一些头部餐饮品牌在资本市场,“叫价”越来越高,但它们的实际发展能否匹配高估值?

这是所有冲刺IPO的企业都必须回答的问题,麻辣烫第一股杨国福也不例外。

01—

“回报率”的考验,才刚开始...

资本市场是一个看重回报率的地方,“虚大的规模”意义有限。

2月22日,杨国福麻辣烫向港交所递交招股书,其主要披露了2019年、2020年和2021年前九个月的业绩数据。

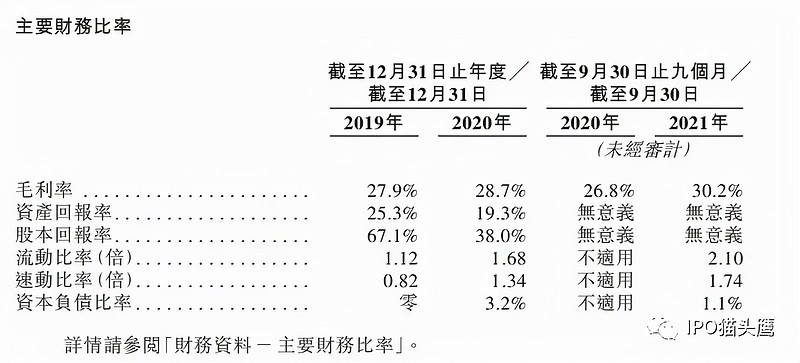

可以看到,近三年凭借不断扩充加盟店,杨国福的资产总额持续提升,从2019年的7.6亿元,增长到2020年的9.88亿元(及至2021年前九月为11.8亿元),一年增长达30%。

相应的,杨国福的加盟店从4708家,快速增加到了2021年(前九月)的5759家。

但利润却没有跟上涨势——

杨国福的经营溢利(税前)2019年为2.4亿元,2020年下降到了2.2亿元。

规模在扩大、赚钱能力却没跟上。

所以杨国福的资产回报率从2019年的25.3%,径直下降到了2020年的19.3%,股本回报率同样是一年腰斩。

(杨国福麻辣烫招股书)

这也能看出,疫情对杨国福麻辣烫的影响非常大。

2021年伴随后疫情市场逐渐恢复,杨国福的经营溢利也有恢复,2021年前九个月约2.6亿元。

但资产回报率、股本回报率能否同等恢复,还有待观察。

而这对于冲刺上市的“杨国福”来说,异常重要。因为“蒙眼狂奔”冲刺规模之后,如何赚更多钱,才是赢得资本认可的王道。

经过近20年的发展,杨国福已经走过了加盟阶段(2003-2010)、经过了第三方管理伙伴引入期(2010-2014)、也进一步统一了品牌和质量(2015年后),构成了较完整的模式。

但这更多说明“这家公司成型了”,不代表他成熟了。

上市是接触更广阔资本的一个机会,却也是接受成熟资本市场检验的开始,对冲刺上市的餐饮品牌来说,考验才刚开始。

02—

餐饮上市潮的“模式之争”

与其说杨国福是一个麻辣烫品牌,不如说是一个麻辣烫服务品牌。

杨国福的收入主要来源于3条业务线:加盟餐厅(最主要收入源)、自营餐厅及其他。

加盟餐厅主要给了3种钱,加盟费、系统维护费、货品(向加盟商卖原料调料等),近三年支撑了杨国福总收入的87.6%-94.8%。

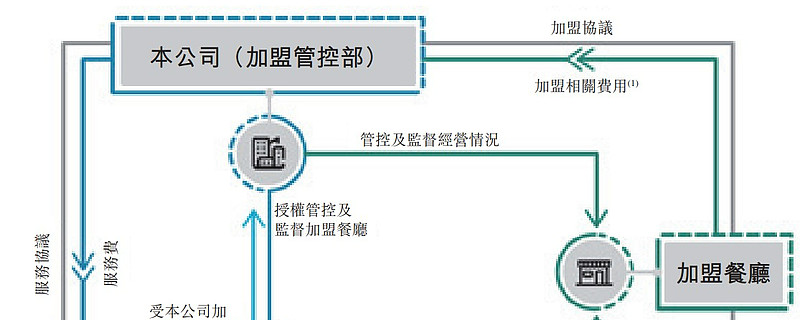

但给加盟餐厅提供管理等服务的,主要不是杨国福自己,而是“第三方管理伙伴”。

招股书显示,杨国福截至2021年9月30日,委聘的第三方管理伙伴达18家,逐年提升。

加盟的餐厅,相当一部分是由第三方管理伙伴提供管理、管控、培训等加盟服务的。

杨国福本部会把从加盟商收取的费用,分一部分“服务费”给第三方管理伙伴。

一定程度上,这种结构下的“杨国福”只扮演品牌主和一些合同主体的角色,赚的不是纯管理服务费而是“中间商差价”。

这和现在主流的加盟管理方式有不同之处。

(杨国福第三方伙伴管理模式图)

例如老牌的麦当劳,供应商由总公司亚太地区总部来统一操作;肯德基的供应商、加盟商虽然不同地方有所不同,但主要也是由百胜旗下区域公司来管理。

再例如同期冲刺IPO的乡村基,“合作伙伴”模式是加盟商与乡村基共同出资开设餐厅,餐厅由乡村基统一经营管理。

“中间商”结构中的杨国福,或能取得更好的毛利率、净利率,但业务受影响因素也更多。

正如杨国福在招股书中的披露,“无法保证我们可以在未来与每一名第三方管理伙伴均维持牢固的关系”、“加盟商可以自由选择是否续签或终止加盟协议,无法保证加盟商的重续或维持关系”,是其主要潜在风险。

疫情之下,为了活下去,餐饮品牌们“拼了”!

但相同的赛道、不同的模式,会带来不同的IPO结果和上市行情,这一波餐饮行业的IPO竞争,谁能熬过考验期?又会鹿死谁手?IPO猫头鹰将持续观察。

本文为IPO猫头鹰原创作品,严禁抄袭欢迎转载

如需转载,请在后台回复“转载”

欢迎关注,获取有价值的新股评估。