上周写了篇《2022年的腾讯恰似2016年的苹果》,限于篇幅原因,没有谈及投资腾讯面临的一些风险和隐忧,但又觉得很重要,所以单独写一篇,和大家一起交流一下。

1、反垄断监管

2020年10月24日,马云在外滩金融峰会上发表了“激情”演讲,过了短短1周多时间,11月3日,央行发布了《网络小额贷款管理暂行办法》,同日晚间,上交所发布公告称,决定暂缓蚂蚁集团上市。为期一年多时间的互联网行业反垄断调查和整顿工作大幕正式拉开。

2021年全年,据媒体统计有39家企业被问责,9家企业被罚,罚款金额近200亿元,2021堪称互联网反垄断元年。这其中腾讯因为多起未依法申报经营者集中被处罚,虎牙和斗鱼合并被否,相对来说处罚较轻。

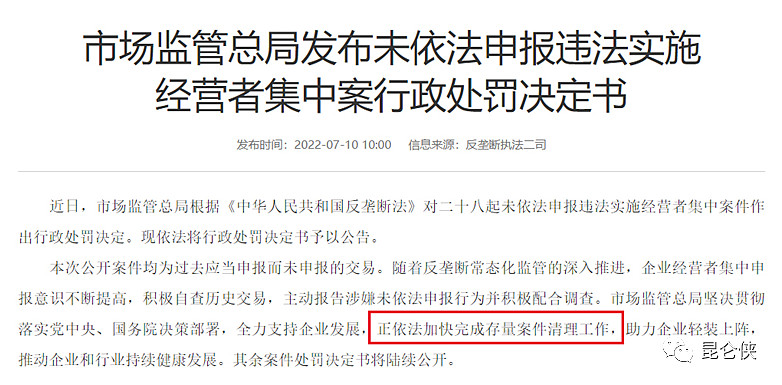

这不,前几天市场监管总局一口气又公布了28起行政处罚决定,主要针对的都是大型互联网公司,包括腾讯12起、阿里5起、B站3起,处罚金额并不多,基本上都在50万。

昨天腾讯,阿里等互联网公司股价大跌,很多媒体又开始渲染有关部门对互联网平台监管收紧,其实并不是。

我仔细看了一下,这28起案件都是几年前的收购案了,都是过去时了,而且监管总局官网的通告写得也很清楚,是在完成“存量清理工作”,“助力企业轻装上阵”。

啥叫“助力企业轻装上阵”?假设个常见的领导谈话场景,领导:“小马呀,年轻人犯点错误在所难免,知错能改还是好同志嘛,不要有思想包袱,组织还是相信你的,加油好好干!”

中短期而言,今年初高层已经确定“促进互联网行业健康持续发展”的基调,互联网大厂们在监管这一块还处于边际不断改善过程中,最坏的时候已经过去。

上周满帮和boss直聘发布公告,宣布安全问题审查结束,恢复新用户注册。还有最近频繁有消息说蚂蚁重启IPO,虽然监管层一再否认,但是从胡祖六退出蚂蚁集团独董,还有证监会原副主席史美伦加入等动作看,应该还有后续。

我们一直说投资要追求确定性,而垄断提供了最大的确定性。毕竟能被反垄断法盯上,说明竞争力已经非常强大到动用行政手段来打破。美国硅谷创投教父彼得·蒂尔曾说:“商业模式最高境界就是追求垄断”,“创业公司成功法则就是追求垄断”。

因此长期而言,垄断和强大似乎是个孪生体,我们也没必要谈垄断而色变。全球最知名的几个互联网巨头,微软、苹果,谷歌,亚马逊、脸书中很多都遭受过反垄断法案的制裁。

并且我认为互联网是国家间竞争的重要领域,我们好不容易培育出几个世界级竞争力的公司,不可能自断一臂。反垄断是手段不是目的,要在既不损伤企业经营积极性,又不损害消费者权益的前提下,保证行业健康有序竞争,对于企业和政府而言都是一门需要不断研习的功课。我相信低调谦虚的小马哥有这个智慧来应对这一风险。

2、大股东减持

6月27日,腾讯的大股东Naspers/Prosus发布公告称将开启一项长期的减持计划,引发市场恐慌,腾讯股价短时间大跌6%左右。

至于这次减持的原因:公告中说Naspers和Prosus对于腾讯的长期前景仍有极大信心,且回购项目实际会导致其“每股含腾量”增加。

同时,Naspers和Prosus相信,基于其本身股票的高折价,卖出所持有腾讯股票用以补充进行回购Naspers和Prosus股票的资金,是最符合Naspers和Prosus股东利益的行为。

这次减持的奇怪之处在于没有设置固定的减持数量目标,只是看回购需要。根据Prosus的公告,所得到的授权是到2023年2月底之前,回购(Prosus公司股份)上限为2.65亿股。

从媒体公开资料可以看到,Naspers和Prosus股价已经跌破净资产,并且低于每股含有腾讯的价值。如果说腾讯目前的股价是严重低估的话,那么腾讯大股东的股价就是变态低估。

所以我觉得这次减持主要是因为由于大股东自身市值和其拥有的资产价值(主要是腾讯股权)严重倒挂,所以大概率就是做一波市值管理,向市场释放股价严重低估的信号,提升公司的估值中枢。

目前看效果显著,大股东股价一周时间最高涨幅近50%。到最后未必需要卖多少腾讯的股票。

所以,我认为腾讯控股大股东最新的减持计划更多是对投资者情绪面的影响,对于真正的投资者而言是个假风险。既不会影响公司经营,也不会影响公司的价值。如果真能压制一段时间股价的话,腾讯倒可以在低位多回购注销一些股份。

3、金融业务分拆,成立金控公司

今年初有媒体报道说腾讯的金融部门很可能被分拆成单独的金控公司,以利于央行实施监管。这个大概率属实。

市场上还有一些不明真相或者别有用心的媒体发布譬如微信支付要被单独分拆啊,金融业务被政府没收啊,之类的传言,搞的一惊一乍的,仔细想想根本经不住推敲。

为规范金融业发展和更好服务实体经济,国务院在2020年9月发布了《关于实施金融控股公司准入管理的决定》,人民银行也同步颁布《金融控股公司监督管理试行办法》,正式对金控公司实施准入管理和持续监管。

今年3月17日,央行批准了首批的中信金融控股公司和北京金融控股公司两块金控牌照。

两家金控集团代表不同的两种设立模式。中信采取“小金控”模式,在集团内部新设立金控公司,未来再将金融股权划转到金控公司进行集中统一管理。

北京金控则采取“大金控”模式,进行整体申设。按照《金融控股公司监督管理试行办法》规定,如果企业集团内的金融资产占集团并表总资产的比重达到或超过85%的,可由企业集团母公司直接申请成为金融控股公司,企业集团整体被认定为金融控股集团。北京金控正符合“大金控”模式的要求。

从上可知,由于腾讯的金融资产占比远小于总资产的85%,因此腾讯将采用中信集团这种“小金控”模式,在集团内部新设立腾讯金控公司,集中统一管理集团内的金融资产。

就像蚂蚁集团首先成为阿里的全资子公司,然后再引入外部投资者,最终独立上市一样。腾讯的金融部门,可能也是单独首先成立金控子公司(不排除分拆时就一步到位引入国有资本参股),以独立的法人主体接受央行及银保监会监管,最终甚至可能单独分拆上市。

此举对腾讯而言,有利有弊。

不利的地方在于:单独的金控公司,涉及到对外投资规模要受金控公司监管条款限制。

由于央行的监管规定“金融控股公司”应当满足“权益性投资余额不超过净资产的40%(合并财务报表口径)”的条件,这会限制腾讯的对外投资规模,但影响有限,而对蚂蚁的高杠杆放贷业务则会伤筋动骨。

有利的地方在于,如果设立腾讯金控公司,参照蚂蚁集团,有可能会引入国有资本等外部股东。那么腾讯投资账面上大几千亿的隐藏价值(主要是上市的联营企业股权市值和账面值之差),就面临重新估值或者价值实现。

这意味着因为单独设立金控子公司的行动,就可能促使腾讯将历年投资成果(市值万亿左右的上市公司股权),通过分派(京东模式)、卖出(冬海模式)、回购(正在进行式)或现金分红的方式,在很短的时间里(估计就一两年内)回馈给股东。

关于具体时间方面,目前还有三家正在排队受理中:光大集团、中国万向控股、深圳市招融投资控股,有国企,也有民企(万向)。央行表示,将继续坚持市场化、法治化原则,依法依规开展已受理企业的审批工作,稳妥有序推动其他符合条件的企业申设金融控股公司。

所以腾讯的金融业务单独成立金控公司,是不可逆转的大趋势。但具体时间可能没有那么快,毕竟今年以稳为主。腾讯的金融业务分布在各个业务部门,要整合到一起是要花点时间的。

总体而言,金融业务分拆,成立金控公司这件事在我看来属于中性,有利有弊。短期可能引起市场负面的猜测,中长期有利于金融业务的持续性发展。毕竟纳入监管后,明确了啥能干啥不能干,企业自然能放心大胆去发展,不用畏手畏脚的了。

4、头条系的竞争

在张一鸣的头条出来之前,和腾讯打的火热的是阿里,微信一直苦于电商业务无法打开,而社交一直是阿里的心病。回头看两大巨头都在长期竞争中快速成长。

随着4G/5G时代的到来,短视频逐渐取代图文成为互联网信息传播的主流手段。最近几年抖音和tiktok的横空出世抢夺了不少原属于微信和脸书的用户时间,给这两个社交巨头都带了不小的压力。

但我认为这种竞争是良性的,如果没有抖音的芒刺在背,我觉得也不会有微信视频号的诞生。

我们要认识到微信的核心基本盘在于为用户提供底层的通讯和社交,而抖音或是头条都是为用户提供优质的视频或图文内容。抖音和头条可以抢占微信的用户时间,但是却无法撼动微信的基本盘。

就像你看了个小姐姐的抖音直播,希望认识一下,回头还是要去加小姐姐的微信。

另外看视频不一定要社交,但是看完好玩的视频后分享是强需求,所以会有那么多人下载抖音视频,然后发到微信群。

视频号则很好的弥补了微信在短视频内容的一个短缺,不知道你注意了没有,最近一年来,在微信群里已经很少看到抖音的视频了。

借助天然拥有微信所有的社交关系,并且在分享到朋友圈和聊天里时拥有微信提供的最佳体验,视频号的视频内容已经成为用户分享和转发的首选。用户停留在视频号的时间也大大增加了。

当然,我认为抖音作为一款风靡全球的优秀短视频产品,视频号要想超越抖音是很难的,也不是视频号首要的目的。视频号更多的是补足微信生态中短视频的短板,为微信用户提供优质的视频内容。还是回到开头的观点,良性的竞争会不断激励双方成长。

5、疫情影响,业绩增速趋缓

持续两年多时间,不断反复的疫情给人们的生活和经济带来了巨大的损失。腾讯作为一个以ToC业务为主的公司,各大业务板块都受到程度不同的打击。当然这其中大部分在股价中已经有算体现了。

广告业务由于和宏观经济关联度很高,所以首当其冲,受疫情影响最大。而金融板块中最大的支付业务,由于微信支付的强项在于线下支付,而疫情使得餐饮、娱乐、交通等金融线下支付场景严重受挫。

而目前腾讯最倚重的游戏业务也无法独善其身。很多人的印象里,过去几十年来,无论经济好坏,游戏行业规模是一直在增长的,似乎游戏业是可以抵抗经济下滑的行业。

然而全球主要市场步入2022年后游戏市场收入同比下滑却是不争的事实。比如伽马数据最近发布的报告显示,国内游戏市场已经连续3个月同比下滑,美国游戏市场已经连续7个月同比下滑。

游戏行业过去几十年能够抗住经济危机的主要原因是持续的用户增长和高性价比的娱乐体验,但随着用户增长红利的消失,全球疫情带来的经济下滑会影响游戏玩家的消费能力(当下游戏行业增长的核心驱动力),继而对游戏公司收入增长带来严重挑战。

总体而言,市场上经常谈论的大股东减持、金融业务分拆几乎不会对腾讯的实际业务产生影响,反垄断监管风险需要长期持续关注,但是中短期最坏时候已经过去,目前处于边际改善态势;疫情影响使得腾讯的各大业务板块短期都面临着不小的增长压力,但相信疫情终会过去。

高位多考虑风险,低位多思考机会。站在当下腾讯股价距离高位腰斩,PE处于历史极低位置的时点上,我认为腾讯在各个板块的核心竞争力并未变化,微信和QQ构成的护城河依旧牢不可破,当下机会大于风险。

【阅读提示】本文内容仅作为个人投资及研究之用途,不作为任何投资建议或暗示,据此买卖,风险自负。

--------------------------------------------------

如果觉得文章不错,请点个赞/ 转发,这是推动下一篇文章诞生的重要动力

@今日话题 $腾讯控股(00700)$ $阿里巴巴-SW(09988)$