国联股份有争议的几点:

1 对化工行业依赖程度

2019年总收入71.9768亿,涂料化工营收51.21亿,占比71.15%

2020年总收入171.5778亿,涂料化工营收116.9835亿,占比68.18%

2021年总收入372.2979亿,涂料化工营收228.9492亿,占比61.496%

涂料化工产品营业收入占总收入比例逐年缩小,如果未来占比在50%以下,可以说明公司对涂料化工行业的依赖越来越小。

2 公司做大业务规模到底需要不需要垫付巨量预付款,垫付比例是否随着公司规模扩大而显著增加,公司规模扩大后应收款占比是否越来越高,坏账风险是否随之扩大。

2019年资产负债表:

公司货币资金有7.91亿,银行存款理财4.5亿,短期借款2.46亿,公司的应收账款应该是 银行承兑汇票加应收账款共计2.8787+0.788亿等于3.67亿(不是会计师,不知道这样计算对不对),预付款5.53亿,预收款2.52亿,短期借款2.4639亿,2019年总收入71.9768亿,预付款占营收比例为5.53/71.9768=7.683%,应收账款占营收比例为3.67/71.9768等于5.10%,预收款占营收比例为2.52/71.9768=3.50%。

2020年资产负债表,还是按比例计算:

公司货币资金有 29.93 亿,银行存款理财15.03亿,短期借款3.97亿(银行贷款),公司的应收账款应该是 银行承兑汇票6.16加应收账款1.64亿共计7.8 亿,应收款占比为7.8/171.5778=4.55%,2019年应收账款比例为5.10%,占比减小;

预付款11.82 亿,预付款占比为11.82/171.5778=6.89%,2019年预付款占营收比例为5.53/71.9768=7.683%,降低了1个百分点;

按新会计准则,预收款归为合同负债,预收款应该为 0.45+5.33=5.78 亿,预收款比例 5.78/171.5778=3.37 %,应付款14.34+2.08=16.42亿,2020年总营收171.5778亿,应付款占比为16.42./171.5778=9.57%,

2021年资产负债表

2021短期借款9.22亿(21年半年度短期借款9.21亿)2021预付款25.13亿,总营收372.2979亿,占比25.13/372.2979=6.75%,2020年为6.89%,小幅降低0.14个百分点,预收款由于新的会计准则,归为合同负债一项,所以预收款应该为0.2168+11.5703亿=11.59亿,占比3.11%,预收款再次小幅减少;应收款0.7328+3.39+10.995=15.12亿,占比为15.12/372.30=4.06%,

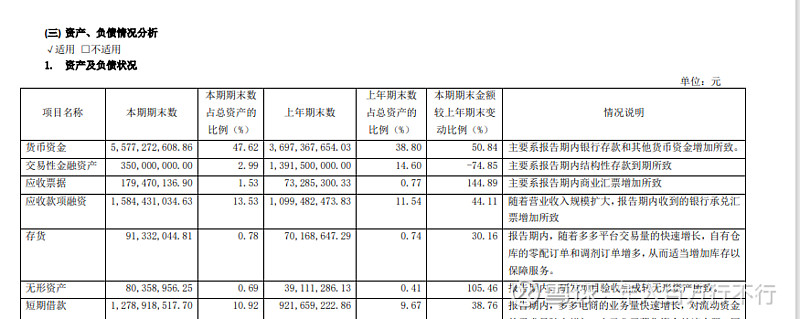

2022年半年度情况:

2022半年度营收278.95亿,短期借款12.79亿,对比2021年半年度,营收增加了100%,银行贷款并未大幅增加,

银行贷款20年为3.965,22年估算为13亿(年报未出),比值3.2787倍,

营收比值增幅按照22年业绩预告,估算营收增加97%为372.2979*1.7=632.91亿,比值为632.91/138.3794=4.57倍,

净利润比值为11.2/3.0448=3.6785,

是不是可以说明国联股份营收扩大4.57倍,净利润扩大3.6785倍,而银行贷款只扩大3.28倍,业务和净利润的增长非完全依赖银行借款呢。

2019、2020、2021,公司的预付款与营收比值分别为7.683%、6.89%、6.75%,2022年年报未出,除非2022年年报出来后公司预付款比例大幅增加,否则公司的增长质量还是很好;

2019、2020、2021应收款比例分别为5.1%、4.55%、4.06%,随着业务规模的扩大,应收款占比也是在减少的,这种增长质量也是很好的,

而且公司账面现金充足,货币资金有55亿,理财有3.5亿,这覆盖银行贷款完全没有问题啊。

我不是会计师,但是这年报也看不出公司的成长性有什么问题啊,这和很多造假公司大量银行借款大量应收款大量坏账压根不挨边啊,懂财报的来说说。