这篇文章是以2020年10月写的哔哩哔哩的千亿估值为框架,在跟踪B站近一年的发展后,对之前的预测进行修正后的一些思考。

最近整个互联网都在进行大范围的回调,背后的逻辑主要是政策挑战了互联网估值的最本质逻辑,做大规模获取垄断地位后是否可以取得“收租权”。众多VC/PE的投资人愿意进行大手笔投资,烧钱换规模的底层逻辑受到了挑战。腾讯、阿里、美团、贝壳等明星互联网公司应声大跌,特别是美团,其处于垄断地位的外卖业务不断受到监管质询,虽然如之前的文章,美团的飞轮中所分析的,外卖并不是其赚钱的业务,而是获取流量的入口。监管所带来的外卖成本上升,也可在后期通过配送费、会员卡等方式转嫁给消费者,但目前释放的信号在于监管对美团的愿景能否实现,即成为一个覆盖人们衣食住行所有领域的服务平台,画上了一个大大的问号。美团的问题不再是市场竞争的问题,而是国家会不会允许再一个渗透人们各个生活领域的庞然大物出现,这是悬在美团头上的达摩克利斯之剑,虽然没有真正落下来,但也足够让投资者闻风而逃了。但这个问题,是不是真正颠覆了美团的逻辑,我准备在下一篇详细来展开,但总而言之,解答问题的关键,还是在于美团最终要靠什么赚钱。

接下来还是回到这篇的主题,哔哩哔哩。

二季报出来,有惊喜也有一些值得关注的地方。惊喜主要在于广告收入的提升以及月均活跃用户的增长,同时单用户贡献收入也有一定的修复,营业收入进一步向好。

但问题也很突出,一是在于营销费用大增,如果减去二季度新增的营销费用,二季度和一季度的收入相差无几,如果销售费用的投入不能形成收入增加的杠杆,相当于投入多少赚多少,那么将永无盈利的可能。

二是毛利率不增反降,在之前的分析也提到过,提高毛利是B站进一步发展的基石,因此B站肯定会大力发展毛利较高的广告和周边产品销售,但二季度在广告收入的占比已经有了明显提高的情况下,毛利率反而下降了。主要原因是revenue sharing cost大幅提升,这其实折射出了另一个广泛讨论的问题,平台与内容生产者的博弈。

在游戏领域目前内容生产者对分发平台的依赖度已经在不断降低了,在直播领域头部主播变现的渠道也在不断增多,对单一平台依赖也在减弱,在广告方面B站使用最简单粗暴的开片广告受限,更为沉浸式的花火计划需要给到专业UP主更多的激励。在多重影响下,B站在revenue sharing cost上的支出预计还会呈现上升趋势,毛利显著提升的可能性只有依靠收入规模的扩大,在服务器的相关成本上摊薄单位成本,但由于本身这部分的成本占比仅8%,每降低一个百分点,预计收入需要在二季度的基础上增加15.7%(假设其他成本占比不变,服务器相关成本绝对值不变),即每个季度需要增加7000万以上的收入,理想状态下,如果往后每个季度都能保持当前的增长率,在2年以后,B站的毛利率还是有望达到30%的。

从估值角度而言,很多研报用P/S或者单用户价值来进行对比估值,这种估值逻辑的问题在于其基础为比较法,由于比较法一般取中位或者平均数,如果整个市场好的情况下自然估值高,但一旦出现政策性风险,整个行业或者市场在被下杀的时候,目标公司的估值就会面临较大的挑战。

如果我们用终局思维来思考这个问题,即将B站看做是一家已经成熟稳定的公司,那么参照市场利率给出的合理估值一般在20X PE左右,那么问题就变为,如果用20X PE进行估值,现在市值所对应的净利润B站有多大可能性可以达到。目前估值在256亿美元,对应大概1600亿人民币,即B站的净利润需要达到80亿。

从收入端来讲,B站的收入可以简单拆分为月均活跃用户数量*单用户贡献收入。

月均活跃用户数量的增长目前来看呈现非常良好的发展趋势,不仅数字上的表现亮眼,单纯从使用者的观感而言,B站的内容生产能力非常优秀,内容的覆盖范围也非常广泛,知识区、美食区、番剧、自制综艺都在不断有新的突破,在不断抓住年轻用户的同时,也有很强的黏性,使用者并不会随着年龄的增长而转移去其他平台,反而会吸引新的用户不断加入。同时B站对用户心理的把握非常强,折射出了其强大的数据分析和用户画像的能力,自制的动漫、电视剧、综艺、晚会大部分都获得了非常良好的口碑,而且近两年是年年都有爆款,19年的晚会,20年的说唱新世代、人生一串,今年的90婚介所、天宝伏妖录。这不仅有利于扩展普通用户,对付费用户的吸引力也在逐步增强。平台与内容之间的嫁接和转化放眼国内算是做得数一数二的了。按照目前用户的增长情况以及预期人口年龄结构变化,在5年内还是很有希望达到3.5-4亿的用户规模。

另一个维度,单用户贡献收入其实可以理解为单用户的付费能力,随着用户年龄的提升,其付费能力是在不断提高的,再加上其广告和周边业务不断成熟,也能够提供更多吸引用户支付的点。再叠加上之前所提到的自制节目,付费用户规模及转化率有望进一步提升。

基于以上分析,我们简单进行倒算,假设在成熟期销售费用的绝对值与现在保持一致,平均单用户管理费用和研发费用维持目前水平,那么在80亿净利润的情况下,单用户贡献收入需要到达多少?

通过以上的分析,问题就变为了单用户贡献收入能否翻1.5-2倍,在什么时候可以翻倍。当然还有一个变量为毛利率,毛利率每提升1%,所需的增长幅度会下降大约8%。对比2018年的数据,单用户贡献收入已经提升了超过50%,一是由于付费用户的渗透率在提升,二是由于收费的边界也在不断扩展。

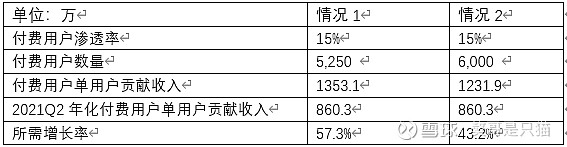

如果从付费用户的角度来看这个问题,目前腾讯视频付费用户的渗透率超过20%,如果B站能够进一步加强内容引进或者自制能力,渗透率能够达到15-20%,只要未来的新增用户能够保持目前付费用户的消费能力,那么达到80亿净利润的可能性还是比较大的。

当然,以上数字的分析大多基于历史并不代表未来。目前市场上关于政策方面的情绪是否完全释放还有待进一步检验,加上目前政策对舆论上的控制也非常严格,B站作为年轻人最聚集的平台其发展方向是否触碰到一些红线还未可知。较为自由的创作环境是B站能够持续发展的土壤,但部分自由的声音是否合适让大家听到则是另一层考量了。