$腾讯控股(00700)$ 的业务可分为三部分:主营业务、财务投资、战略投资

主营业务包括了游戏、社交网络、广告、金融科技与企业服务4部分。按2020年报数据,虽然游戏收入占比为34%,但实际社交网络中含有部分游戏收入,按此前腾讯游戏收入的构成口径分析,游戏占比为40%,从净利润的贡献来说,此数据应该超过半壁江山。

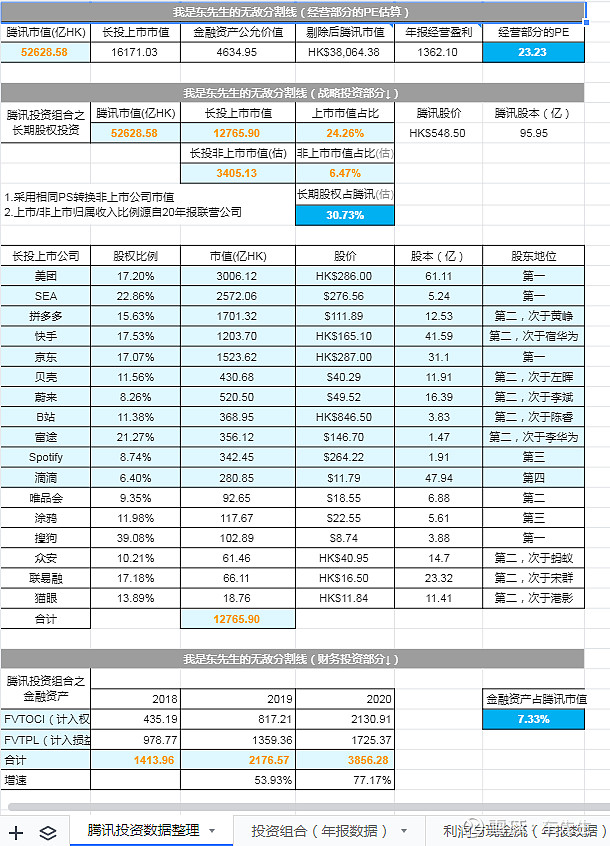

而谈及腾讯主营业务估值时,我们总不免被投资板块所困扰。为了得到主营业务的估值,我们需得到主营业务的“市值”(下称:主营市值)与“归母净利润”(下称:主营归母净利润)。但开始前,我们还是先看看它的投资组合结构。

投资组合

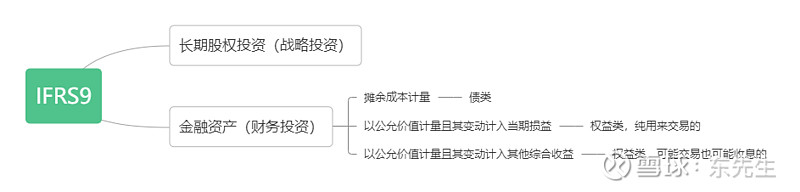

在此前帖子中,我们曾讨论过IFRS9准则下的资产分类,现重述如下:

长期股权投资,俗称战略投资,包括合营和联营企业,定义如下:

合营企业:指公司与另外1家以上公司共同控制的公司

联营企业:指公司对其能有重大影响但无控制权的公司,通常有20%到50%的股权比例

腾讯的战略投资几乎都是联营企业,合营企业占比极小(2020年数据:3%)。联营企业中,股权低于50%比例的又占比93%,股权高于50%股权但投票权低于50%占比7%(由于AB股的设计)。战略投资以权益法入账。

金融资产投资,俗称财务投资。财务投资在IFRS9下对应的是三类金融资产。其中,摊余成本计量的资产大多为债,这块投资可以忽略。其次是以公允价值计量且变动计入当期损益(下称:FVTPL)和以公允价值计量且变动计入其他综合收益(下称:FVTOCI),二者差别为:

计入损益:纯用来交易的金融资产,波动影响利润表

计入权益:可能交易也可能用来收息的金融资产,波动不影响利润表

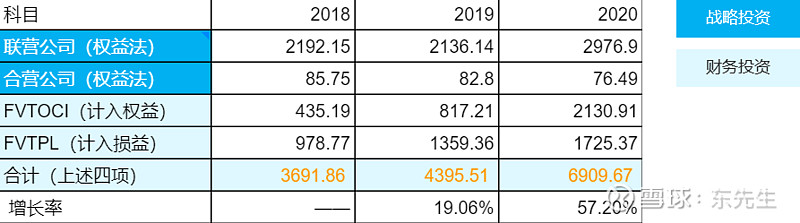

过去三年,腾讯的战略投(权益法)和财务投资(公允价值计量)变化如下:

战略投资市值

图中可以看出,战略投资2020年占比38%,财务投资占比62%。但战略投资(合联营公司)是以权益法入账的。权益法的核心是将长期股权投资理解为投资方在被投资单位拥有的净资产量,被投资方实现盈利/亏损和派息等情况下才会引起权益变化。而对于互联网公司而言,用公司拥有的净资产量对应的成本来评估显然是低估公司价值的。

为了得到主营市值,我们需得到合理的战略投资价值并将其从市值中剔除。

从主要的腾讯系上市公司来看,大多数公司都符合联营企业的特点,即能施加重大影响但无法进行控制。这提供了一个思路:统计出上市公司的市值,同时对非上市部分进行上市市值转换,用它们代替战略投资。

首先是上市公司市值,统计如下:

PS:①表格可以做成实时获取股价功能,建议使用腾讯文档的=stock函数。②腾讯对Spotify的投资虽然有9.2%股权,但作为股东只能参与分红,不能参与公司管理。因此认为不是战略投资,而应该是财务投资,故不在此列。

再来是非上市公司的市值。在腾讯年报关于合联营公司的批注中,有提供合联营公司中,上市公司的收入(2020年:2026.12亿元)与非上市公司的收入(540.44亿元)。为保守起见,假设二者具有相同的PS估值,由此,可以算得非上市公司的市值3400亿。

战略投资市值=上市市值(1.28万亿HK)+非上市市值(3400亿HK)=1.62万亿HK

主营市值

主营市值=腾讯控股市值 -(财务投资价值+战略投资市值)*0.7

其中腾讯市值目前5.26万亿。财务投资价值为FVTOCI+FVTPL,是以公允价值计量的,合计4634亿HK(3856亿元)。战略投资市值1.62万亿HK。而二者之和之所以要打7折,是因为在清算这些投资过程,免不了扣税(25%税率)等等。

基于此,主营市值目前为3.8万亿HK,占腾讯控股总市值约70%

接下来计算主营归母净利润。

收入结构

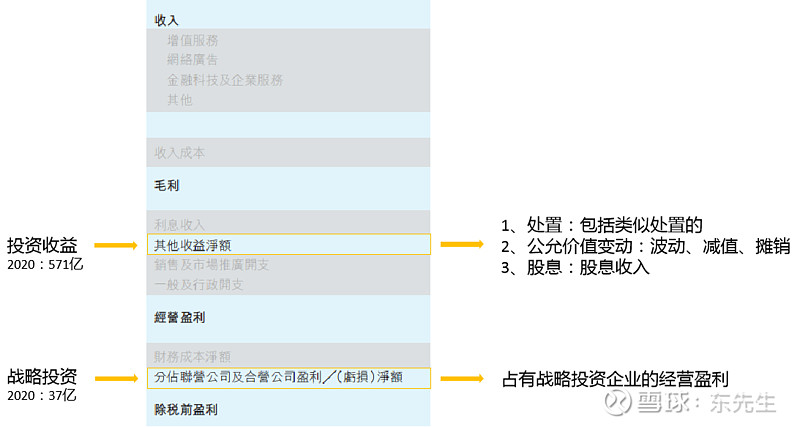

从利润表来看,腾讯是控股公司,投资产生的收入包含投资收益(科目:其他收益净额)和分占合联营盈利/亏损两部分。如下图所示:

投资收益与我们持有股票一样,收益主要源于三种行为:卖出、持有、派息。若只考虑权益类投资,可细分为:①处置(包括合联营和FVTPL),②FVTPL的公允价值变动、③金融资产的股息收入(包括FVTPL和FVTOCI)。

分占合联营:指公司按股权比例占有战略投资类公司的经营利润。

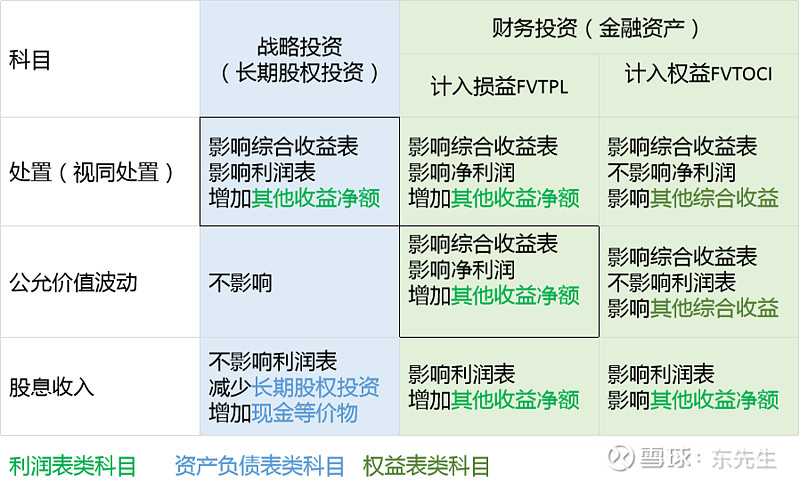

IFRS9下的三种行为导致投资收益的是否影响利润表比较复杂,老东梳理如表。

万幸的是,按腾讯的投资收益贡献主要源自于处置战略投资,FVTPL的公允价值波动。若非得记忆,建议记住这2个即可(图中粗框)。记忆起来也很容易,毕竟战略投资往往是好公司,处置(与视同处置)了当然有大收益,而由于只有FVTPL类资产公允价值波动才会入账,资产波动也是大的收益影响项。

主营归母净利润与估值

投资收益、分占合联营盈利/亏损两个科目中,分占合联营盈利/亏损是税后科目(如前文所述,联营合营按权益法入账,权益增额来自税后利润分配),而投资收益是税前。因此,主营归母净利润可以通过下式计算:

主营归母净利润 = 税后归母净利润 - 分占合联营盈利/亏损 - 税后投资收益

上式中,等式右边前2项都是现成值。那么投资收益的税率是多少呢?

在腾讯年报附注中,可以找到公司所得税的描述。其中写道,公司的不少附属公司由于是高新技术企业,可以享受15%的税率,而有一些更吊的公司可以享受10%的税率,也提到了中国境内的主要企业所得税是25%。老东的理解是,15%和10%大多是附属公司层面的,腾讯这么大的企业,就按25%的所得税来吧。于是式子变为:

主营归母净利润 = 税后归母净利润 - 分占合联营盈利/亏损 - 投资收益*0.75

按2020年数据,算得主营归母净利润为1362亿HK,主营业务PE为27倍

后记

上述计算过程可以用腾讯文档的=stock函数实时获取股价,配合所需输入的年报数据,就能形成实时更新的经营部分市盈率估值了(为避免误导,不做分享,建议自行搭建)

从上述分析过程也可看出,腾讯控股的投资思路与金融控股集团的投资思路不同。

自2010年3Q大战以来,腾讯实行”连接一切“的战略,通过开放自己的生态赋能合作伙伴,同时对合作伙伴进行投资。大多数的投资只施加影响不进行控制。腾讯控股的投资以权益类投资为主,而金控集团如 $中国平安(SH601318)$ 则以固收类为主。

从这个角度看,可以认为腾讯与平安投资之争,是权益投资与固收投资之争。从双方的长期股权投资+三类金融资产投资比例中,也可以看出明显区别。双方都有通过生态给被投公司赋能,只不过腾讯的权益类占比大,平安的权益类占比小。等有机会另起一文,详细分子之。感谢 @草帽路飞 @云里雾里瞎折腾 两位仁兄的支持与讨论。

腾讯「游戏篇」:两道护城河,影响主营半壁江山