关于h股指数已经介绍过很多次啦。

网页链接 H股ETF的投资价值

网页链接 上证50和H股ETF,谁更值得投资?

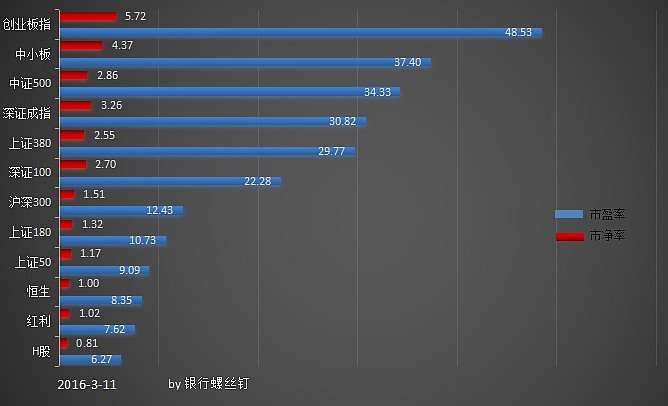

作为当前全世界估值最低的指数,H股指数确实有不错的投资价值。

从历史的角度,H股指数从成立以来的年复合收益率在12-13%之间。换句话说,假如我们不考虑估值,对H股指数无脑定投,那我们的收益率也会在12-13%这个水准。

如果我们能控制在只在低估值才投资H股指数,能将我们的收益率大幅提升到15-20%以上。这是低估值投资策略的威力。

那在此基础上,我们还能不能继续提升收益呢?

H股指数与上证50的强相关性

H股指数是恒生国企指数的简称,这个指数是专门来衡量在港交所上市的中国内地企业,这里的“国企”两字指的是中国企业,而不是我们传统理解上的国企。虽然它的成分股很多是国有企业,但也有像比亚迪这样的民企。

同时它也是一个市值加权的指数,所以H股指数主要还是以蓝筹股为主。我们来看一下它的主要成分股。

大多数H股指数的成分股,都有对应的A股,而且几乎都是规模最大的那一批。跟上证50非常相似。所以从指数的构成上,我们可以认为H股指数和上证50是姊妹指数。

从历史收益上,H股指数还要略强些。

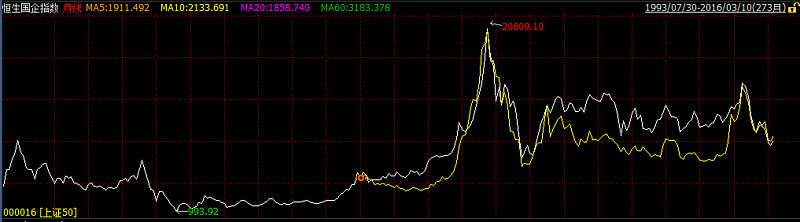

上证50诞生于04年初,从1000点起步,到今天的指数是2070点,上涨107%。同时期H股指数从3832点上涨到今天的8561点,上涨123%。

要注意的是,指数默认不考虑现金分红。而H股指数因为估值大多数时间都比上证50低,其股息率也一直比上证50高。对分红复权后,上证50指数变为2629点,而H股指数变为14705点。H股指数比上证50的年复合收益平均来说还要高一些。

但我们经常会有一种H股指数不如上证50能涨的错觉。这是因为上证50的波动性比H股指数高的缘故。上证50最近100周的波动率为33.6%,而H股指数只有25.72%。上证50相对来说更容易暴涨暴跌,这是它的一个优势:更容易出现低估高估,且从低估切换到高估的时间也更短。

极高的相关性,其中一个又相对更容易暴涨暴跌,这就给我们提供了轮动的机会。

AH轮动策略

也被称为AH精明策略。

之前介绍过一类策略指数,也就是AH股精明指数(网页链接 “同股同权”的威力:AH精明指数)。这类指数的特点是会从一个成分股的A股和h股里挑选估值更低的那个,每年重新选两次。因为A股和H股是同一家公司,理论上同股同权,长期股价表现应该类似。所以AH精明指数可以在换股的时候获取超额收益。

这就是一种基于高相关性的轮动策略。其实这种高相关性的轮动很多人都在有意识无意识的做。像分级A的轮动,像国投与川投之间的轮动,就连大妈去银行买理财也知道在不同的收益率产品间轮动。这种轮动的思路我们以后还会用到很多次哦。

这个思路我们也可以借鉴到上证50和H股指数中。这两个指数因为非常强的相关性,所以总是不断的进行“分离-重合-分离”的过程。一般来说,这两个指数谁估值更低就投谁。

图中黄线是上证50,白线是H股指数。我们可以看出,04年上证50诞生之后,两个指数多次出现相互重合又分离的情况。例如13-14年,上证50的估值曾低于H股指数,这时我们就应该投资上证50而不是H股指数。而当前H股指数的估值仅有上证50的60-70%,那H股指数又是更好的选择。

所以我们在投资H股指数的时候,可以增加一个策略:假如在持有H股指数的过程中,上证50的估值也降到和H股指数差不多,我们可以分批将H股指数置换一部分到上证50;如果未来上证50估值相比H股指数又过高了,我们再换回来。这样一来一回,我们的收益就又大幅提升了。并且不会影响我们原来对H股指数的投资计划。

指数基金的“误差”

那是不是上证50理论上应该与H股指数估值相同呢?其实也不是,因为上面我们是从指数的角度,从理论的角度去推算的。实际上指数基金还会有一些误差和费用,使得指数基金实际表现和指数略微不同。

上证50的指数基金是比较成熟的,像国内最早的一只ETF就是上证50ETF(510050)。510050会收取0.5%的管理费,0.1%的托管费,都是同类指数基金中较低的。我们投资上证50指数一般也是选510050。

而H股ETF(510900),因为是跨境指数基金,管理费和托管费会稍高些,分别为0.6%和0.2%,外加一定的通道费,合计能高出0.5%以上。这是第一个不同。

第二个不同是税收,主要是指数基金收到成分股分红的红利税。上证50ETF的持股,持有不到1个月按20%税率,一个月到一年10%,一年以上5%的税率。ETF也会有申购赎回,所以50ETF的平均持股红利税应该在不到10%。H股ETF的红利税是按固定20%征收。

按上证50约3.3%的股息率,H股指数4.9%的股息率,一年下来因为红利税的差异,H股ETF相对50ETF大约会产生净值0.6%-0.7%的影响。

第三个不同是基金的追踪误差。所有指数基金都有追踪误差。H股ETF作为跨境指数基金,因为港交所的交易时间和A股还是不同的,这不会影响成分股的长期投资价值,但是会影响指数基金的追踪。相比较国内的指数基金,H股ETF理论上误差也会大一点。

这三个影响叠加起来,每年H股ETF相对上证50ETF,要多负担约1.5%-2%。

一般来说,我们投资指数基金,从低估开始到高估卖出,平均约7年左右。这样一轮投资下来,H股ETF多负担的成本会减少我们约10%-15%的收益。

所以50ETF的合理估值,应该比H股ETF高约10%。

所以最终总结下来,我们可以在当下低估值定投H股指数基金的基础上,增加这么一个轮动策略:

1.当月定投的时候,如果上证50的估值小于H股指数的估值乘以1.1,我们应该选择上证50ETF。

2.当上证50的估值小于H股指数的估值乘以1.1,我们可以将持有的一部分H股ETF分批换过去;当上证50的估值高于H股指数的估值乘以1.3,我们再分批换回来。这样可以在投资H股ETF的过程中显著增加收益。

例如14年1月2日,上证50指数估值7.51,H股指数估值7.48。而15年5月4日上证50指数估值是13.98,H股指数估值是9.82。假如我们在14年初将H股ETF换为上证50ETF,之后在15年5月换回来,我们所持有的H股ETF份额将增加约42%。这就是轮动策略的威力。

总结

上证50和H股指数都是市值加权指数,中国又有很多公司同时在A股和港股上市,这就导致了两个指数的非常高的相似性。

同时A股又是一个比较封闭的市场,不同于开放的港股。所以很多时候,A股波动会更加激进,这就给了我们在上证50和H股指数轮动的机会。这可以给我们带来一部分额外的收益,还不影响原来的投资策略~