地产高周转,实际吃的是金融流动性,因为过剩的流动性,催生了大型开发商过度投资。

回归本质,高周转,就是拿地不用本金,而是借的市场流动性,所以,在偿还流动性的过程中,就一地鸡毛,很简单,偿还上游流动性大概率发生在下游房子流动性也下降的同一时间窗口。

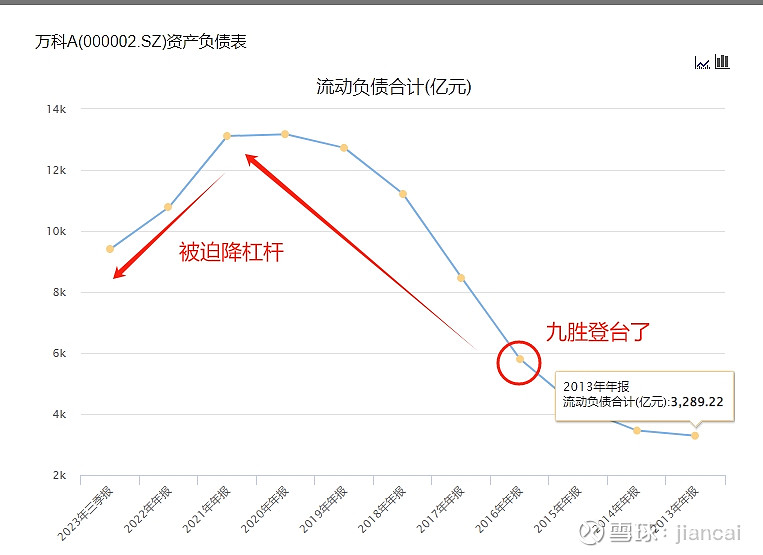

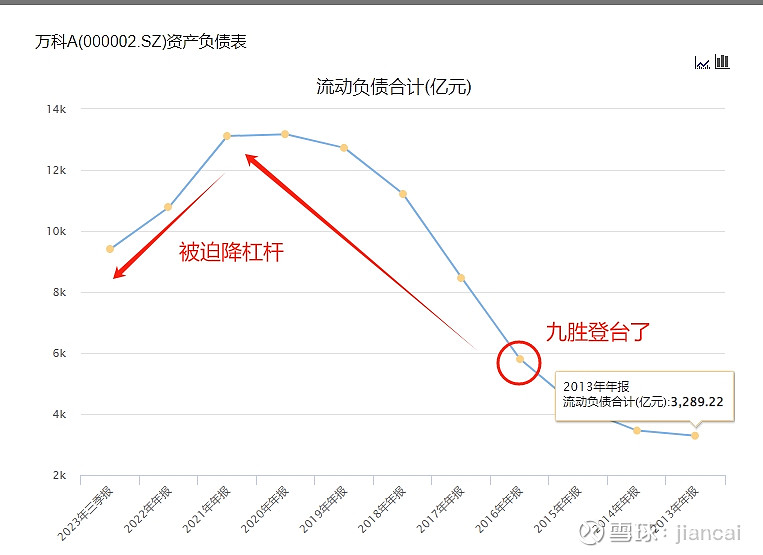

比如头部公司万科,管理层通过跟投驱动区域公司去增加投资,用高周转去做保护垫,从16年开始占用下游大量流动性,流动负债单边快速上升,从15年的4200亿,一路上到20年的13000亿,然后被迫降杠杆,用银行有息杠杆,替换流动性缺口。

九胜先生,2016年至2018年1月担任万科联营企业深圳市鹏鼎创盈金融信息服务股份有限公司董事长兼总经理,

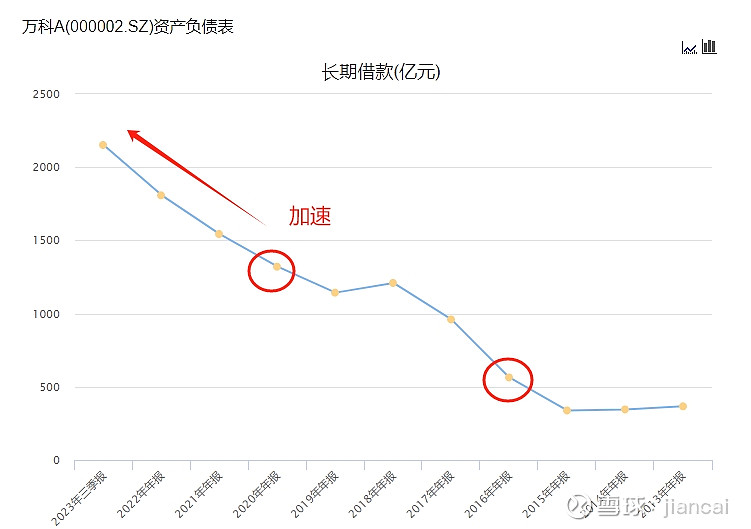

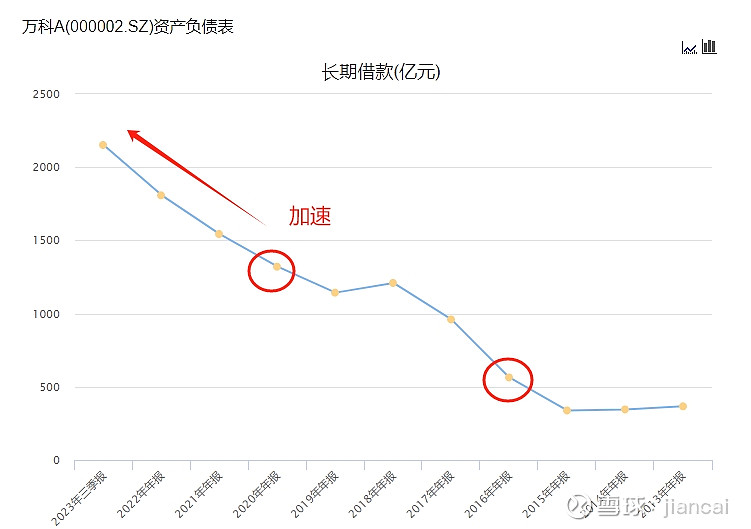

有息贷款在21年开始置换流动性缺口

流动性是个幻觉,下游给你垫资,让你觉得自己有钱,下游的钱又来自于过剩的全社会流动性,这种幻觉一旦打破,速度会非常快。

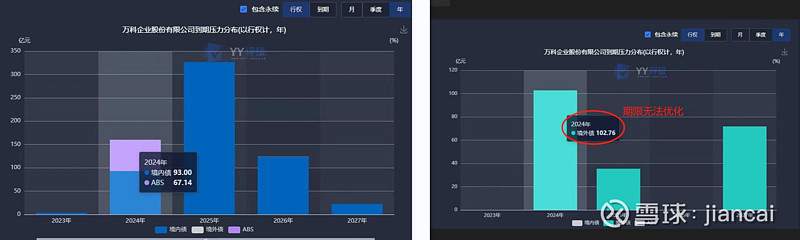

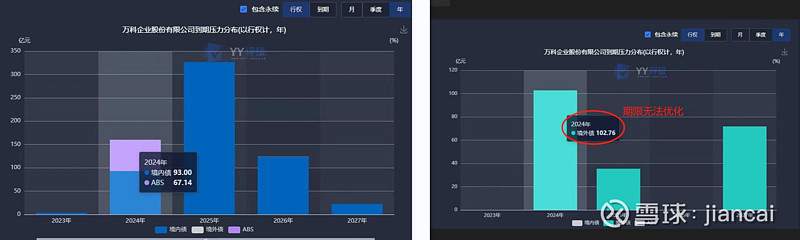

从债务排布也能看出来,现在美元债市场是很难再借续期的,万科的美元债务就很难优化期限,大量在24年到期。

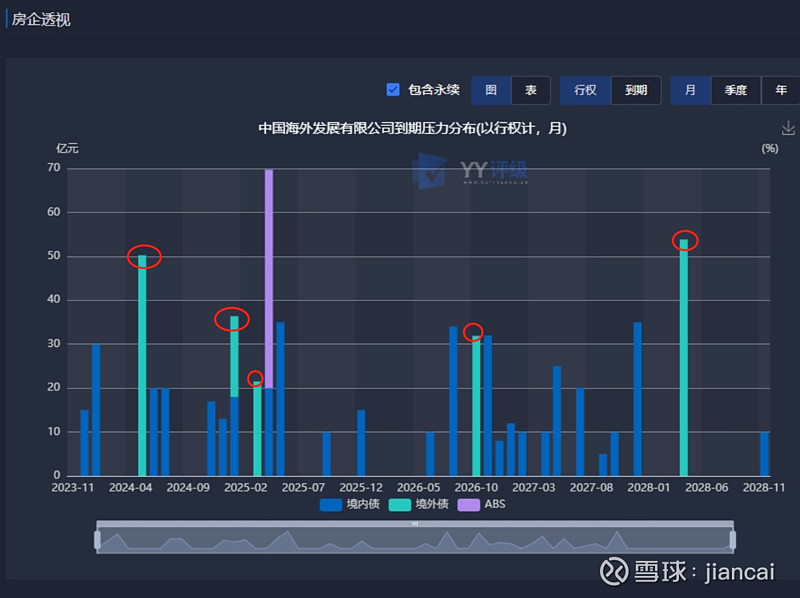

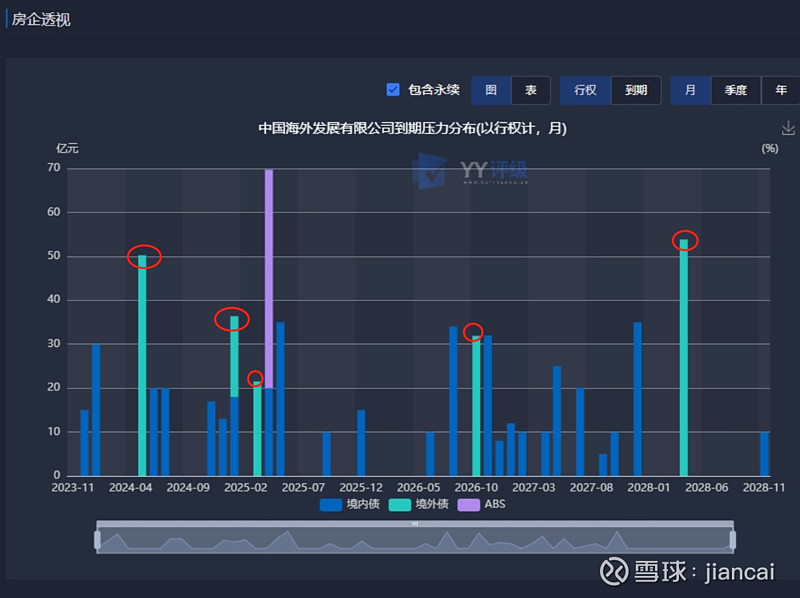

从债务管理更好的同行看,中海的美元债,相对更均匀的分部在未来数年,债务管理,还是来自于经营上的管理,就是对流动性的管理。

中海拿地,大多是80-100%的高比例权益,这就相对没那么高杠杆,万科大量的中股,小股操盘,借用了大量市场流动性,这些钱,类股类债,还依赖于小股东的流动性充足,一旦合股股东缺钱了,就得万科用自己的流动性顶上去。

万科管理层显然把流动性管理放的太松了。

从21年开始,万科没多少能力拿地换仓,也就是这些原因,而不是管理层在做主动防守。

当然,不是说中海华润管理层就天生谨慎,我估计,大概率还是国资委的管理成分更大,约束了管理层的风险偏好。

在流动性长期宽松,资产长期升值的背景下,地产企业,想理性决策,确实非常难,这也是现在形成这个债务局面的主要原因。

精彩讨论

jiancai2023-11-24 20:46高周转,过去这些年,是很好用的,我举个真实案例,来自于我自己朋友的。

我朋友买信托出险了,让我帮他查下是怎么回事,我查完以后,大概捋清楚了,这就是一个最典型的操作案例。

因为过去数年,地价高企,开发商都能搞到钱,就疯狂按计算器,乱拿地,这个头部开发商就在杭州,拿了一块根本算不过帐来的竞租赁地,一半左右是自持不可售资产。

这个开发商怎么解决这个错误的呢,就是压根没开盘,楼都峰顶了,摆在哪里。

当然这个资产不会白白等着,开发商必须拿更多的地,去覆盖这个错误的投资。

它找到一个高风险偏好信托公司,做了套壳432,把杭州项目公司,质押给信托,然后拿融来的钱,去绍兴,拿了一大块地,和另外一个开发商合股。

绍兴这个新项目卖的本身很好,但是这两个开发商都是高周转,他们在项目开发贷出来之后,直接就拆走了(都是直接写在报表上的),拆走的规模,大于销售规模。

而拆走的钱,只有一小部分拿来偿还杭州项目前融的信托,剩余的不知道拆哪去了,所以我朋友的信托产品就只兑付了一小部分。

信托到期了,违约。

这个时间点,开发贷没了,全拆走了,回款小于开发贷,银行估计也急了,这后边还要盖楼保交付,可能项目销售流速还在下降,最可怕的是,钱不知道拆哪去了,开发商不拆回来,开发贷就要出险了。

信托有股权质押,估计现在已经把财务隔离了,逼开发商拆回现金,但开发商怎么可能有钱。

供应商,信托,银行,就进了三体里边的黑暗森林,后边的销售回款,你不抢,别人就拿走了。

这里边,会发现,在资金宽裕的时候,开发商想要钱,就能拿一个资产去找到钱,有高风险机构提供资本,而且愿意搞不合规套壳,还愿意让开发商乱拆借,财务共管形同虚设,因为大家相信,流动性在,自己的合同到期了,开发商会去拆借,把我这块的缺口补上。

事实上,在大量的错误投资里,开发商形成了越来越多的缺口,需要的流动性,大规模上升,在场的各位,都已经成了代价的一部分,只需要火柴点燃。

当开发商大部分楼盘,流速开始下行的时候,开发商发现,借不到流动性了,然后就是连续的负反馈。

jiancai2023-11-25 14:47这些不卖资产管理层的心思我猜不出来,我就是觉得很震惊,还债,保持流动性给下游付款,不是天经地义的么,信用就是一个企业的命,卖资产就是续命,可能卖资产也不够,但这个动作,本身能说明经营是理性的,万科龙湖,起码是有不少好资产的,普洛斯中国,黑石,都在大量卖物流资产,你万科为啥不能卖?万科的物业不能卖?贝壳的股权不能卖? 上海深圳的优质商场不能卖?

龙湖一样,有大量的运营资产,为啥不能拿出来卖。

万科还在拿地,今年三亚那块地,也不便宜,为什么要拿?我是看不懂这些人的逻辑。

jiancai2023-11-25 12:57自救比较积极的,雅居乐,一路砍仓,融创,疯狂砍仓,也做了债务重组,华侨城,卖上海核心资产宝格丽公寓,金茂,卖北京核心资产威斯汀,中粮,卖北京上海核心资产,路劲,把路都卖了,万达也卖了好几个商场,红星集团把美凯龙整个卖了,这些我都是从公告看来的,所谓资产卖不出去,我觉得根本说不通。

jiancai2023-11-24 12:49资产本身是有价值的,管理不当,会产生负收益,现在普遍的做法,是裁员,合并区域,也就是收缩,证伪了规模效应,过去数年,有个假逻辑,就是地产公司适合做大,全国扩张,现在证明,这完全是胡说八道,中国太大,太复杂,多样化的市场,地产公司根本适应不了,过去几年,新发展市场,吸收拓展能力强的员工,结果大多是亏的稀巴烂,把公司做小,做熟悉的市场,才能生存。

jiancai2023-11-25 11:31地产的问题执政者一直在解决,现在效果不佳的原因,主要是销售下滑,经营现金流衰减过多,另外毛利安全垫太低,导致大量项目算不过来帐,手段也跟不上新的状况。

比如,有个普遍的状况,信托是股权持有人,但是,它只是帮投资人代持,它没有权利给资产打折出售,但是,AMC作为不良资产投资人,资产不打折,它是很难进场的,这就形成了典型的手段跟不上变化。

这一轮金融缓冲的是不错的,在08年之后,全世界都认识到了房地产的杠杆对金融的冲击有多大,所以保护主要金融体系银行,不受地产过大冲击,就成了主要目标。

清理影子银行,资管新规,对拿地资金来源的限制,都做了大量工作,这也是21年就大幅下行,还没有大规模蔓延到银行的原因。

但是,流动性泛滥,资金通过信托小股+应收账款等等模式,还是大量流给开发商,变成了拿地的本金,其实对信托也有规定,但是,信托是私募基金,本身不透明,监管薄弱,处于表外状态,私下协议又多,非标准化,高风险信托搭配高风险地产商,就形成了突破规则的组合。

信托做地产,是要求有一系列资产证照的,但是信托公司和开发商用“套壳”这种模式,可以用老项目做合规,然后把钱挪用到新项目上,这就导致了现金流乱拉的问题,在保交付的前提下,就非常麻烦。

随着开发商现在流动性全面下滑,会延伸到上游,所以最近就让这一轮被保护较好的银行,出来提供流动性支持,但这是个短期政策,假如资产流动性接下来继续下降,价格贬值,我猜会直接以一个折扣价,买资产,直接提供流动性支持。

至于效果如何,后果如何,没人知道,根据情况去行动,是比较理性的,过度使用政策,后果可能会更大。

全部讨论

高周转很多人听不懂是啥,以为多高大上,其实就是高杠杆,这总该懂了吧,跟p2p,银行啥的没啥本质区别,金融背后基本都一样。只不过p2p基本没有底层资产,纯诈骗。房市告诉你有一个会一直涨的成本才几千块钱的房子做资产,它值几万甚至十几万。过了那跟诈骗也没啥区别。金融只要脱离实际其实就是诈骗。

今后,如果高周转这个地产开发模式不能为继了,万科之类的还有啥价值呢?

建材兄,如果地产行业调整之后走上低杠杆低周转的路子,那就跟港资地产一样,都是ROE3%上下,风险是降低了,但是整个行业也就废了。

为什么这些老玩家而且又是人精了,经历这么多轮调控和地产周期,但就是没有从过去其他人的教训总结出来经验呢?是因为觉得自己会像以前当年那样存活下来吗?$万科A(SZ000002)$ $碧桂园(02007)$ $中国恒大(03333)$

这里面主要是杠杆套杠杆,给地产行业带来了系统性风险:

1、地产持续上涨,从业者和资本都非常看好地产继续上涨,不断押注地产上涨且获得非常好的回报。

2、地产开发商一部分很看好地产上涨,所以疯狂加杠杆,主要杠杆来源于:(1)土地前融,部分信托、银行的产业基金,可以用于并购股权或者直接拿地,一般可以融资土地价款的60%-90%。(2)开发贷款,一般是项目开发成本的70%。(3)建筑公司垫资:比如部分建筑公司垫资项目投入的50%代建。(4)商票融资:虚开商票在银行贴现融资(比如恒大)。(5)小股操盘:持有小的股份,通过流动性支持函等形式给小股操盘项目增信。

3、以上各种方法不胜枚举,可能杠杆率是1:20了,所以资产价格下跌20%,资本金可能亏损4倍,也就是净资产亏完了,为-3倍净资产。

这里面万科是很早意识到泡沫的,18年就说活下去,但是挤泡沫太痛苦,万科也没能很好的去掉杠杆。

下面讨论也挺好。@今日话题 我刚打赏了这个帖子 ¥1,也推荐给你。