$中国船舶(SH600150)$ $中国重工(SH601989)$

作为船周期的两个带头大哥,一个南船、一个北船,近年来在股价走势上大抵趋同,但在涨幅上,重工明显落后于船舶,呈现跌的多、涨得少的态势。目前重工/船舶 市值比 67%。

为什么船舶走势要好于重工?目前相比船舶,重工股价是否被低估呢?

一、针对第一个问题的几个归因:

1)交易面因素:a)船舶属于上证50指数,被动资金买入,不过调入指数发生在去年年底,解释不了前两年的差异;b)重工去年被证监会发函调查,打断了股价的上升趋势;c)市场关注度:重工的名字很难联想到是造船行业,不利于传播学的扩散;d)趋势交易:船舶股价走势较好,吸引了趋势交易面的资金,强者恒强

2)基本面因素:a)船舶民船占比更高,业务更纯,船周期里弹性更大;b)船舶经营效率更高,民船完工量和收入高于重工。

交易面因素能影响一时,长期起决定性影响的应该还是基本面。以下对南北船的基本面进行分析:

i)营收和经营性现金流对比:

营业收入上,中国重工/中国船舶 在2021/2022/2023/2024Q1年的比值分别为66%/74%/62%67%。销售商品收到的现金上,二者比值分别为 70%/69%/64%/64%。现金收入整体略大于营业收入,感觉两家公司在收入确认上都偏向于收付实现制。

可以看到,在营业收入和销售商品现金收入上,重工比船舶将近70%,这一数值与当前市值比67%差不多。

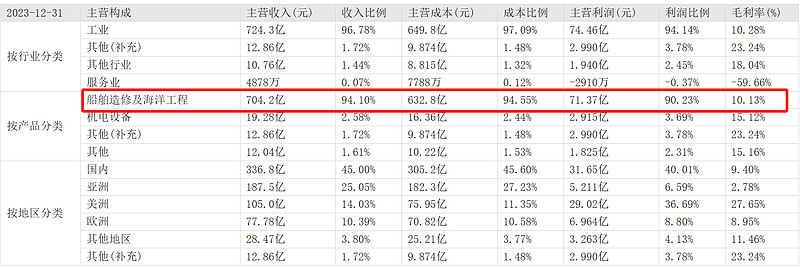

ii)业务结构对比:

重工主营板块分为(2023年数据):海洋运输装备 30% (141亿)+ 防务和海洋开发 20% +船舰配套及机电装备19% + 深海装备和修船 18%+ 其他

和2021年相比,海洋运输装备收入 -18亿(21年 运输装备收入160亿元),毛利率改善 2%;防务和海洋开发收入 +20%,毛利率下滑2%(看23年年报,成本项里外协外包成本上涨明显,我估计是海洋开发板块 劳工支出成本提升导致,军工部分毛利率预计稳定);船舰配套和机电装备收入 +10亿

因为我们关注的是船周期,所以主要看民船业务,对应主营里的海洋运输装备业务。军工和海工船之类的海洋开发业务在未来可能会随着 船台紧张而跟着涨价,但保守起见,我们还是抓住 主要矛盾。船周期的主要矛盾是 油船/干散货船/天然气船/集装箱船等 主要船型 老旧替代带来的需求增长 与造船行业长期不盈利带来的产能出清 之间的供需失衡。业绩弹性由民船而起,所以主要矛盾抓民船业务。

船舶主营板块里面,船舶造修及海洋工程业务2023年收入704亿,占比94%(相比2021年增加200亿)。先把修船业务摘开(船舶修船275艘/19.76亿元,重工修船519艘、将近是船舶的2倍),那么船舶军工+民船造船+海工收入大概684亿元。

如果非要比的话,船舶的造修及海洋工程业务704亿 应该等于重工 海洋运输装备140亿+防务及海洋开发99亿+深海及修船85亿=324亿 (其中重工修船业务 约是船舶两倍,未来 船主新船买的多了,修船的量可能会下来)

iii)订单对比:

可能从订单上看民船业务会更直观一些。

数据来源于:@雪林独行

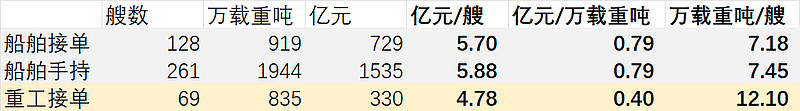

看手持订单量:船舶23年民船接单 128艘/919万载重吨/ 729亿元,手持民船订单261艘/1944万载重吨/1535亿元;重工23年民船接单69艘/835万载重吨/330亿元,手持订单751亿元(海洋运输装备板块)。

对比船舶和重工的单船/单载重吨收入,下表都是年报里披露的统一口径数据。奇怪的是,船舶的民船订单 单艘价值比重工 高1亿元,而万载重吨价值 0.79 则是重工接单0.4的两倍了。

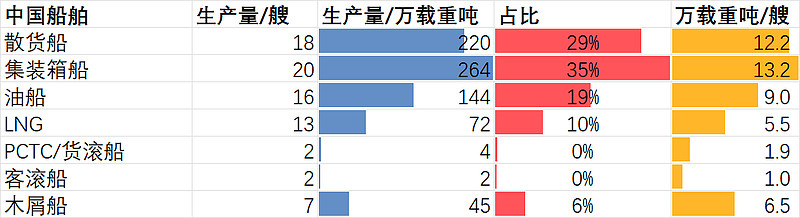

单位载重吨价格可能和船型有关。下表是船舶23年完工情况,箱船/散货船/油船载重量比例分别为35%/29%/19%,其中散货船和箱船的单艘载重量都大于12万吨,LNG等船型载重量则更低。重工在年报里披露23年接的69艘船里,油船30艘、散货船21艘,占比44%/30%,和上表单艘12万载重吨大体能对上。但是船舶的订单里 单艘船型价值量更高、载重量又明显低于散货/箱船/油船,怀疑是LNG船型等高附加值船型占比更高?

看民船交付能力:2020-2023年,船舶交付68/71/74/81艘、785/591/700/753万载重吨;重工交付-/-/59/45艘、649/725/560/484万载重吨。在船数上,船舶交付量在70-80艘,重工在40-60艘;在载重吨上,船舶交付能力在700-800万载重吨、重工500-700万载重吨,略低于船舶,不过近两年民船交付相较2021年下滑明显,可能是军船占用船坞较多?还是武昌造船搬迁?

总的来说,重工近两年在民船交付量、民船收入、民船接单单艘价值和单位载重价值上都不如船舶。因此,我觉得近期船舶涨幅高于重工也是合理的。再回头看船舶在21年涨幅+40%,我觉得更多的是中国船舶的价值回归和修复。

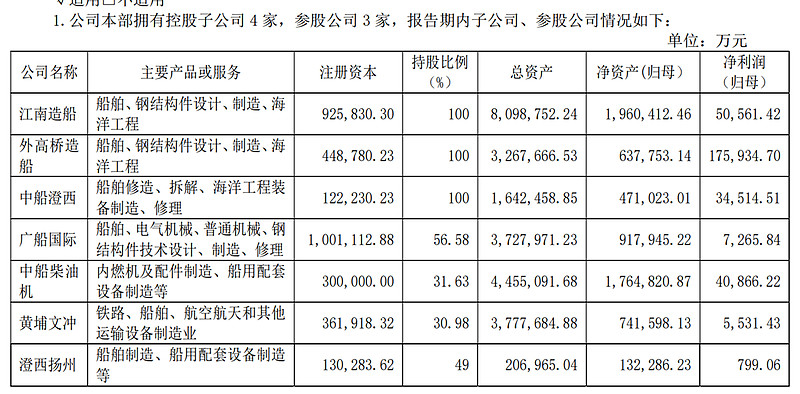

船舶在2019年进行重组,收购了江南造船和广船国际,资产规模由19年的444亿跃升到1525亿。营收也由200亿跃升到500亿+。在行业底部以较低的价格进行产能的收购,在周期到来时,也理应有更好的表现。

二、目前相比船舶,重工股价是否被低谷?

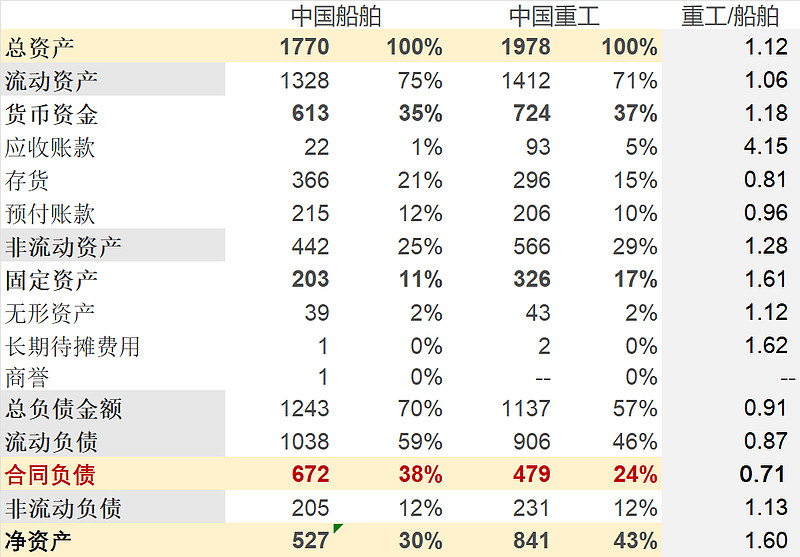

周期底部看pb,目前船舶pb 3.36x,重工pb 1.31x。如果以市值/在手民船订单衡量,船舶 0.85x,重工0.77x。那么,相比于船舶,重工目前是否被低估了呢?

数据来源于:@雪林独行

1)PB的估值视角

重工净资产规模是船舶的1.6倍,多了300亿。在总资产规模上,船舶低于重工200亿。对比二者的资产负债表,我会觉得船舶pb估值比重工高也是合理的。船舶资产负债表有几点优势:1)527亿的净资产 带动了672亿的合同负债;而重工841亿净资产 只有479亿合同负债;2)船舶应收账款比重工低。从营运效率的角度上看(纳入收入的视角),船舶的资产周转率要更高,随着毛利提升,ROE也会更高,PB估值也应高于重工。

看固定资产,重工326亿,比船舶的203亿高。要分析为什么重工收入低于船舶,还得再看二者的底层资产。

2)底层资产分析

在船周期的视角里,南北船的核心资产就是船厂。其中,船舶主要船厂:江南+外高桥、中船澄西+广船国际(56.58%)+黄埔文冲(30.98%);重工主要船厂:大连造船+武昌造船+北海造船。再回到上一个问题,重工的资产包里有比较大一部分是船配厂和研究院(对应船舰配套及机电装备、新兴产业等业务),这些资产也能贡献利润,毛利率也有15%,只不过在民船周期来的时候,弹性有限些。

船周期的核心资产在船厂,因此,南北船的对比也就是 江南+外高桥+广船+澄西 VS 大连造船+武船+北海

在总资产上,中国船舶有 江南造船810亿+外高桥327亿+广船373亿(×57%)+澄西164亿+黄埔文冲378亿(×32%) = 1634亿。中国重工有 大连造船992亿+武船364亿+北海180亿= 1536亿。在总资产上,南北船相差不多,未来随着北船合同负债增加,在船厂资产上可以赶上南船。

在净利润方面,外高桥以17.6亿遥遥领先、ROE高达28%,江南5亿>大船3.4亿,澄西和广船也实现了盈利,武船和北船23年未知。

船厂接单情况:手持订单方面,江南6.1%>外高桥5.0%>广船3.8%>北海3.6%>大连2.8%>澄西>黄埔。重工船厂整体弱于船舶船厂。

但是在产能上,大连造船也是很强的存在。大连和北海都有5个船坞,在22年大船集团的产量也不逊于外高桥和江南。在造船技术上,航母001和002都在是大连造船厂,003在江南造船厂。大船的总资产还略高于江南,两个造船厂分别是南北船的王牌。但是大船在23年的接单量和净利润却落后于江南。

北海造船民船产能也不错,优势在散货船。北海造船2023年新签 10 艘 21 万吨散货船,该船型手持订单量 稳居全球首位。

武船基地在武汉,造远洋大型运输船可能差点。是军工军贸建造、试验、调试基地,是国家重要的海洋工程出口船 舶及公务船建造基地、船舶及海洋工程配套装备研制生产基地。军船业务武昌造船以常规动力潜艇为主。民船业务武船业绩较为分散,公司在散货船、化学品船、散货船以及 LPG 运输船上都有生产。

这么看下来,船舶的几大船厂整体民船产能还是要优于重工的,毕竟重工能打的只有 大船+北海,而船舶有 江南+外高桥+广船。

再回顾一下2020-2023年的民船交付数据:船舶交付68/71/74/81艘、785/591/700/753万载重吨;重工交付-/-/59/45艘、649/725/560/484万载重吨。在船数上,船舶交付量在70-80艘,重工在40-60艘;在载重吨上,船舶交付能力在700-800万载重吨、重工500-700万载重吨。

在载重吨交付能力上,船舶最高785万载重吨,重工最高也到过725万载重吨,相差其实不多。重工如果被低估,预期差可能在大连造船厂的接单和营运上,毕竟如此庞大的产能,手持民船订单还不如北海造船。不过也能看到今年以来,重工在油船和散货船的接单量上明显加强。

但有一点还需要注意,就是重工的单位载重吨价值只有船舶的一半,可能重工产能打满了,收入还是赶不上船舶?这个需要后续结合具体船型和订单进行分析了。