微信公众号:爱上西瓜说

隐藏利润主要有两个方向,一是把当期收入调少一点,比如明明可以确认收入但不确认,而是挂在预收账款上,另一个是把当期费用调高一点,比如预提一大笔费用,计提大额资产减值损失准备等。有的隐藏是主动的,其目的是为了让业绩看起来更平滑一些,或者是为了压低股价以便定向增发新股等(定向增发的新股价格不能低于公告前20个交易日市价均价的90%)。有的隐藏则是由于选择了保守的会计政策而造成的,并非公司主动去隐藏利润。注意,本文所说的隐藏利润并不是那种为了偷税漏税而去隐瞒真实的利润,而只是延迟确认利润,实际上税务局是知道隐藏利润这一事实的。

本文分析以下两家报表上隐藏利润比较多的公司。

一、格力电器

隐蔽利润的方式是通过预提大额的费用,主要为销售返利。会计上对于销售返利有两种记账方法,一种是把返利直接从销售收入里冲减掉,另一种是不冲减收入,把返利视同销售,算出各种税费后计入利润表的费用。大多数公司采用的是第一种方法,而格力采用的是第二种方法,这样做可以让营收显得更大,更重要的是,可以通过预提销售返利这个费用来隐藏利润。从2019年中报中可以看到,格力的预提费用累积的递延所得税资产已经达到118亿。

很多人对递延所得税应该比较陌生,为了理解格力的利润是如何隐藏的,这里先讲解一下递延所得税的概念。通俗的讲,就是会计上认定的缴税金额与税务局认定的缴税金额不一致,造成了有一部分所得税需要递延,但这种不一致只是暂时性的,也就是说最终会计上和税法上的利润是一样的。

那为什么纳税金额会有差异呢?主要是会计和税法对一些经营活动的认定标准不一样,比如,对于计提的资产减值损失准备,会计上是在计提时就算费用,因而会减少利润,而税法上则是实际发生了减值时才能算费用,这样就产生了会计上和税法上费用的差异,从而造成所得税的差异,这个差异有一个专门的科目“递延所得税”来记录。如果税法上算出来的所得税比会计上多,相当于企业提前交了一部分税款,那么这个差额就叫“递延得所得税资产”,如前面计提资产减值准备的例子,就会产生递延所得税资产。当然也有税法上算出来的所得税比会计上少,这种情况就会产生“递延提得税负债”。

注意,递延所得税资产和递延所得税负债是不能抵消的,要分开记录,正如资产和负债不能抵消一样。

讲清楚了递延所得税的概念,我们再回到前面格力的那个名叫“已确认的递延所得税资产”(其它公司的报表里叫“未经抵消的递延所得税资产”)的表格,表格中第一列数据叫“可抵扣暂时性差异”,这个就是应纳税所得额的差异,在此基础上乘以所得税税率,就得到了递延所得税资产。

相应地还有一个表格叫“已确认的递延所得税负债”(其它公司的报表里叫“未经抵消的递延所得税负债”),里面第一列数据叫“应纳税暂时性差异”,同样地用此数据乘以所得税税率就得到了递延所得税负债。

这里的“已确认的”是什么意思呢?难道还有不能确认的递延所得税?是的!有些可抵扣暂时性差异,如果预计未来无法转回,就不能确认递延所得税资产了。比如,对于企业发生的亏损,是可以产生递延所得税资产的,并且税法规定,如果以后5年内企业可以盈利,前面产生的递延所得税资产是可以抵扣所得税的。但如果你预计5年内还是继续亏损,那这个递延所得税资产就不能确认了,因为都没有利润,不需要交所得税,确认了也没有地方抵扣啊,所以没有意义。

关于递延所得税,还有很多值得讲解的,但本文重点在分析隐藏利润,所以还是回到主题上来。通过前面关于递延所得税的学习,我们知道了格力2019年中报上有127亿的递延所得税资产,只要以后格力能继续盈利(这当然是是百分百确定的事情),这127亿是可以抵扣所得税的,这就相当于间接地隐藏了127亿的利润。

二、万科

隐藏方式有:降低利息资本化比例、以成本法计量投资性房地产。

1、降低利息资本化比例

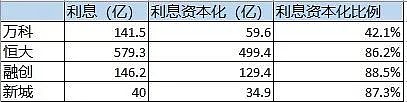

房地产行业有大量的利息支出,这部分利息支出有一部分是可以资本化的,即计入到存货的成本里面去。对比一下几家房地产公司利息资本化金额占利息的比例,就可以知道万科是这些公司中最保守的。

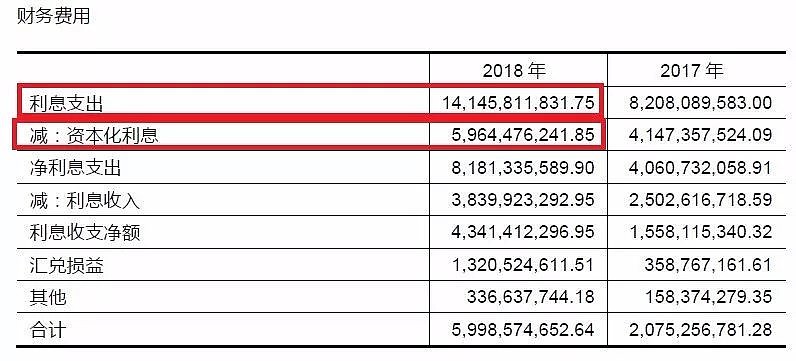

通过财报附注中财务费用的明细可以看到,万科2018年实际利息支出141.5亿,其中资本化的利息59.6亿。

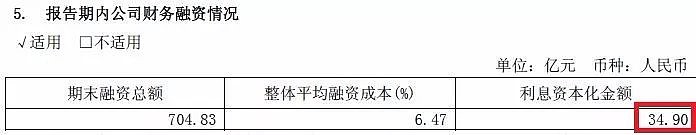

2018年新城控股实际利息支出40亿,其中资本化利息为34.9亿,注意,新城控制的财务费用明细表中并不能直接看出利息的资本化金额,因为这张表的资本化利息里包括了合同负债中的利息部分,如下所示。

真正的有息负债利息的资本化金额在第46页披露。

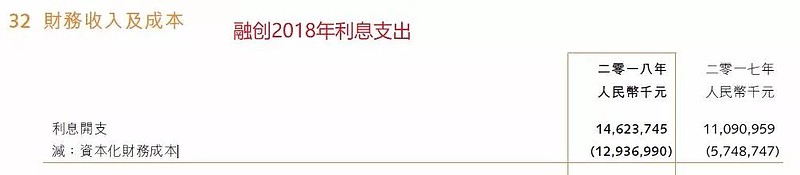

恒大2018年利息资本化金额如下:

融创2018年利息资本化金额如下:

下表是2018年四家公司的利息资本化比例的数据对比,可以看到,万科利息资本化比例为42.1%,只有其它三家公司的一半,如果按照其他三家公司的比例来处理的话,可以释放60亿左右的税前利润。

2、投资性房地产的重估

投资性房地产的计量方式可以按成本法计量和按公允价值计量,这两种方式对净利润的影响非常大。按成本计量的投资性房地产和固定资产类似,以初始成本入账,每年要计提资产减值损失,租金收入计入“其他业务收入”科目,影响利润表。以公允价值计量的投资性房地产,不计提资产减值损失,租金收入也会影响利润表,并且,公允价值的变动也会计入利润表。下面是几家房地产公司近三年的公允价值变动收益。

可以看到,其他三家公司近三年投资性房地产的公允价值变动收益占2018年账面价值的10%以上,按此比例算,万科近三年的投资性房地产公允价值变动收益也应该有50亿以上。

@今日话题 @雪球达人秀 $格力电器(SZ000651)$ $万科A(SZ000002)$ $新城控股(SH601155)$