今天是中国的传统节日——七夕节,祝澳财的朋友们节日快乐,愿有情人终成眷属!

两年多前,当新冠肺炎疫情冲击世界经济时,谁会想到,这最终会刺激澳大利亚家庭财富的大幅增长?

然而,这就是事实。澳大利亚人从未像现在这样“有钱”。

统计局公布的数据显示,自新冠疫情开始(2020年3月)以来,本地家庭财富总额已飙升了35.5%,在今年的3月底更是达到创纪录的14.9万亿澳元,平均每户(household)约达150万澳元。仅仅在今年1月至3月间,澳大利亚家庭财富总额就增长了1.2%,尽管这更多是账面意义上的数字。

在统计局数据的基础上,澳大利亚社会服务委员会(ACOSS) 联合新南威尔士大学的悉尼贫困与不平等伙伴关系中心发布的一份最新报告研究发现,2018年至2021年期间,澳大利亚平均家庭财富激增了34.1万澳元,3年就达到了此前15年的增幅,在全球范围都是较高水平。

瑞信在2021年的研究也发现,平均而言,澳大利亚家庭财富位居全球第四。

而根据《2021胡润财富报告》,与澳大利亚平均家庭收入相当的中国“富裕家庭”(标准为拥有600万元人民币,约合127.7万澳元),其所拥有的总财富在2020、2021两年中也增长了25%,总额达到了160万亿元(约合34万亿澳元)。

而根据中国西南财经大学“中国家庭金融调查与研究中心”,会同蚂蚁集团研究所和蚂蚁理财智库发布的《疫情后时代中国家庭的财富变动报告》(后简称为《中国家庭财富报告》),年收入10万人民币以上的家庭的整体财富都在显著增加。

是什么让中澳家庭的财富累积出现了明显上升?今年下半年这个趋势还能保持吗?

房价!房价!房价!

你可能还记得,疫情在爆发之初确实造成巨额财富损失。不仅股市暴跌,以联邦银行为首的数家大机构还警告说,澳大利亚房价最多可能会下跌32%。

确实,到了2020年第三季度,澳大利亚平均家庭财富下降了3%,但这只是暂时现象,随着多国央行将利率降至接近于零的水平,以及政府注入巨额财政刺激措施,资产价格迅速回升。

ACOSS的报告指出,尽管2020年初疫情爆发影响了家庭财富,但到2020年12月,平均家庭财富就已经同比增加了12%,到2021年12月更是飙升了26%。

当然,你大概也能猜到,这轮财富飙升的最大原因是房地产。在这3年里,房地产对整体财富增长的贡献率达到69%。

其中大部分又来源于自住房,占财富增长的55%,投资性房产占14%。养老金占财富增长的16%,股权类和存款的占比总和为15%。

相比疫情前,澳大利亚人更喜欢存钱了。截至今年一季度,家庭储蓄增加了400亿澳元,而世界其他国家的储蓄池则减少了约80亿澳元。在过去两年里,澳大利亚家庭已经积累了3050亿澳元的存款(包括现金货币)。

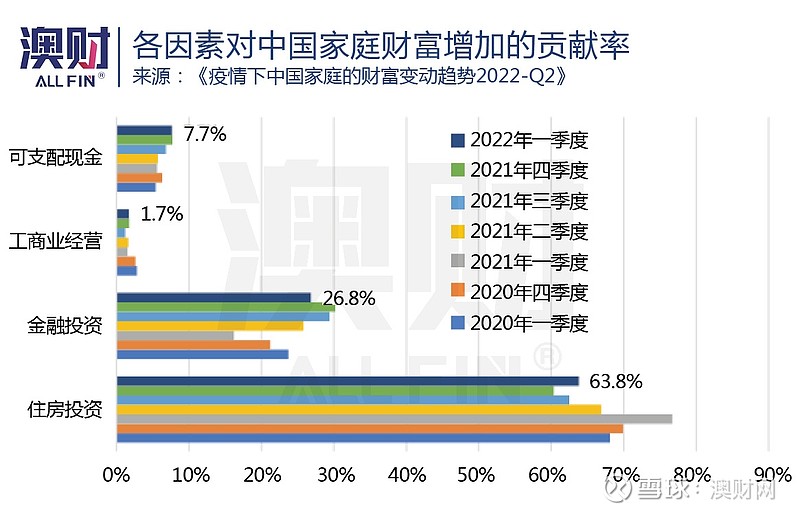

《中国家庭财富报告》显示了同样的结果——住房资产对于中国家庭财富的贡献也是最高的,在2022年一季度达到63.8%。

不过与澳大利亚不同,中国家庭的金融投资贡献比更高,达到26.8%,可支配现金和工商业经营总的贡献仅在10%以内。

相比去年,今年上半年中国家庭的投资理财收益率表现较差,平均收益率为-0.08%。在年初以来金融市场普遍下跌的情况下,仍有78%的投资者保持了公募基金投资占家庭金融资产的比重基本不变,仅8.5%的家庭公募基金投资占比下降。

房价上涨竟使澳洲贫富差距变小?

可能让很多意外的是,ACOSS报告称,澳大利亚2020年下半年开始的房价上涨竟然导致财富分配不均程度略有下降。

报告将人群按照财富累积分为最富有的10%人群,接下来30%被称为“舒适的中产阶级”,剩下的是占总人口比例60%的中低收入人群。

报告显示,2019-20财年和2020-21财年,中低收入人群的平均财富实际上增加了16%,比最富有10%的人的财富增幅更大。

为什么房价上涨会导致贫富差距缩小?因为自住房在人口中的分布比股票或投资性房产等其他资产更为均匀。换句话说,当房地产价格增速快于其他资产时,很多普通家庭都因为自住房升值获得了较高幅度的财富增值。

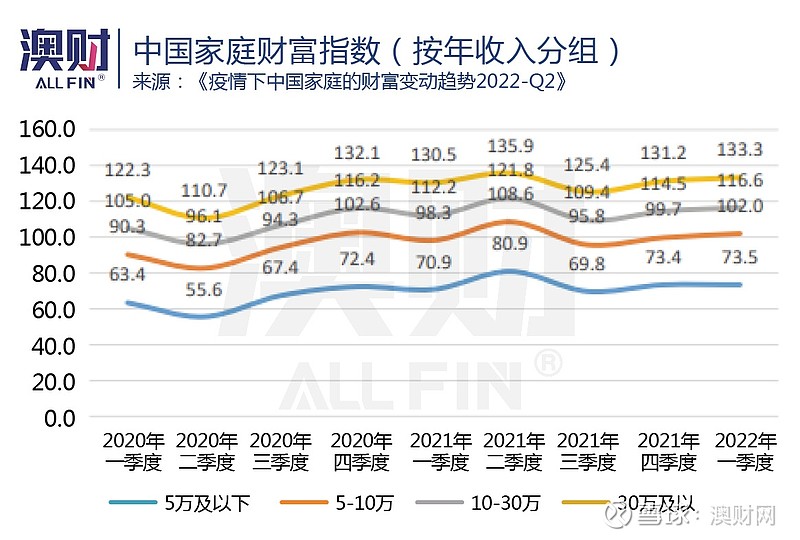

在中国,情况就有所不同了。收入越高的家庭财富累积越快。根据《中国家庭财富报告》。虽然不同收入分组的家庭财富水平,相比2021年第四季度均有所上扬,但年收入5万及以下的家庭财富一直处于较低水平,远远低于荣枯线 100(100以上为增加,100以下为缩水)。

从各收入组家庭的收入水平变动情况看,疫情之初,仅年收入30万以上家庭的收入增长,其他家庭的收入水平均低于疫情前。到2020年下半年,年收入10-30 万、5-10 万的家庭收入也相继出现正向增长;而收入5万及以下家庭的收入指数一直低于 100,呈缩水状态。

不过,澳大利亚的报告也指出,飙升的房价存在明显的社会成本。越来越多的年轻人和低收入者被挡在了住房市场之外,而最近的人口普查显示,住房自有率的下降也反映了这一点。

家庭财富累积增长已极端性见顶?

事实上,无论是澳大利亚,还是中国,在全球范围内,从本世纪初以来的长期趋势就是,少数富人掌握多数财富。

以澳大利亚为例,2003年,最富有的10%人口拥有42%的财富;但到2021年,这一比例已升至46%(略低于2018年的47%)。

在2003年至2021年期间,“中产阶层”的比例基本持平,为38%。与此同时,收入最低的60%的人所持有的财富比例从20%下降到了17%。

除了这些趋势,有多项财富研究都显示,老一代和年轻一代之间的贫富差距日益扩大。

不过,2022年以来宏观经济局势的重大变化,对于中澳两国的家庭财富累积恐怕会产生较大的影响。

就澳大利亚而言,家庭财富累增速积恐怕阶段性见顶。

首先,房价上涨周期已经结束,悉尼、墨尔本的房价正以2008年金融危机以来最快下降。

其次,金融市场的低迷让养老金和股权资产都存在贬值风险。养老基金在上个财年的表现已经用“很差”来形容,全澳平衡型养老基金产品中,仅有三只盈利。

澳大利亚国民银行(National Australia Bank)公布的第二季消费者信心调查显示,尽管就业压力下降,且储蓄水平较高,但由于生活成本上升,消费者压力仍大幅上升。消费者正在削减开支,50%的受访者转向购买更便宜的品牌,对旅游支出的预期大幅下降。

当然,许多家庭(尤其是收入较高的家庭)仍在增加消费,这也使得澳大利亚6月的零售销售总额环比仍增加了0.2%。不过,这些家庭有钱这样做,因为他们大多在疫情期间进行了额外的存款。

中国方面,2022年第二季度的家庭财富和收入虽然继续增加,但增速放缓。家庭消费也呈现增速下滑态势,享受型消费活力明显不足。

尽管两国家庭财富不会再像疫情初那样出现明显下降,但经济的不确定性在下半年很可能要继续影响家庭的财富累积,因此均衡配置家庭资产显得更为重要。

(欢迎订阅澳财网雪球财经,我们将不断为您提供优质的全球宏观经济分析和澳洲财经资讯)

文中未注明来源的图片均为Shutterstock,Inc.授权澳财网使用,请勿单独转载图片。本文中的分析,观点或其他资讯均为市场评述,不构成交易建议,仅供参考,投资时请谨慎决策,风险自担。