从上回说书到现在短短二十天时间,带Q的SunEdison已经从0.22美元进一步怒跌到了0.13美元,再次说明了我对带Q股票的基本观点:对于一般投资者而言,避之应当如避瘟神。以我自己一些浅薄的专业经验来总结,美股市场不相信眼泪,更不相信吊诡的反转。您要是当在赌场玩Craps,那买买破产股我并不反对;如果您是正儿八经地当成投资来做,那我劝您还是尽量回避Q神。

上回说书说到SunEdison左牵黄右擎苍,两条猛犬YieldCo开道,大车前方拴着几头巨型花街对冲基金经理一路向前突突:你给花街一个明媚的概念,花街立马还你一部科幻大片。何况你唱的还是可再生能源这一出妖戏,人类的前途瞬间就扛在肩头,实在是太有故事可以说,引得各路投资者心猿意马。

然而我个人认为,可再生行业虽然是人类的希望,但却未必是个适合一般人投资的好行业。可再生不过区区几十年,但炮灰自爆如履涂炭;江山易主节奏唰唰唰,老大的宝座上有剧毒。我们仅看光伏行业这一分支:无锡尚德,当年光伏老大,2013年宣告破产保护,让出有毒宝座给英利 (NYSE:YGE),把英利毒个半死;奄奄一息的英利传位于天合光能 (NYSE:TSL) 和阿特斯 (NASDAQ:CSIQ),但市值都被国内上市的后起之秀秒成了渣渣。虽然这个行业名叫 renewable (可持续可再生),但江湖地位显然是非常的不renewable,动荡的局面与领便当的节奏堪比冰与火之歌。

但是动荡的行业容易出故事,喧哗并且忧伤的故事。先讲回到SunEdison当年还春风得意,融资吸金那是相当有门路。之前提到的YieldCo基本上属于股权融资,YieldCo 养来就是为了卖身上市的,换来的钱再重价向SunEdison买 Projects 来涓涓地滋养母公司,最终实现对韭菜的大规模收割。但这里就有一个小小的隐患,万一股市熊了或者可再生能源行业逆风了,YieldCo的股价低迷不振,那再融资可如何是好。

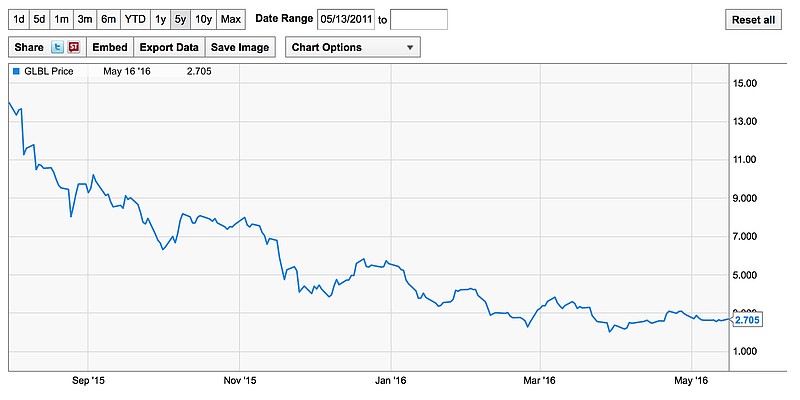

比如SunEdison养的第二条国际犬 TerraForm Global (NASDAQ: GLBL),基本一上市就是人生巅峰,IPO当天创出历史最高价之后就如瀑而下,命途好比愁深似海的中石油。因此YieldCo这种股权融资是看天吃饭的,如果股价表示不给力,再融资时就会显得有点割不动韭菜。

TerraForm Global股价走势

估计SunEdison自己也没想到第二条YieldCo如此万念俱灰的走势,韭菜越长越矬,真让人焦心。

所以,如果你以为SunEdison仅仅有了YieldCo就沾沾自喜了,那就未免太看不起SunEdison作死自己的花样难度系数。眼花缭乱的人生才刚刚开始捏。除了YieldCo以外,SunEdison还搞出了被坊间叫做Warehouse(仓库,或者翻译成仓单融资,但区别于传统的仓单融资)的吸金大法。Warehouse融资1.0的具体的方法是,SunEdison作为发起人,联合一家叫做First Reserve的公司 成立一个Joint Venture (合资企业)来为其在建项目提供融资,目的是最后把这些项目卖给 YieldCo 们。

那为啥这个 JV 叫做“仓库”呢?此隐喻的来源是因为这种 JV 确实很像一个仓库。首先,开“仓库”的各位出钱借钱的大咖过来谈一谈,借款利率啊融资条件啊都谈谈拢,然后咱列个单子,单子上列出一堆参数,以后只要某个工程项目满足这些参数设定的标准,那咱就甭废话了,直接拨钱。SunEdison研发的食材原料,往“仓库”里焯一焯,就烹熟成了可以产生固定现金流的大项目,最后高价倒卖给YieldCo。

当然明眼人一看就知道这里的冤大头就是那俩YieldCo了,这才有了后来养狗为患反咬主人的狗血戏码,我们之后会提到。“仓库”融资这种金融创新是花街为可再生能源行业量体裁衣的新杀器,就是针对你新能源的项目极为耗资,建设周期长,项目又都比较类似。这样SunEdison就可以随时放项目入库而换资金出来,借钱如同隔壁借酱油,得意的人生赢到手软。

上图就是Warehouse 1.0的基本大纲,有故事有梦想。根据SunEdison向SEC (美国证券交易委员会)提交的8-K来看,其中Equity Investor (股权投资人) 为First Reserve,出资5亿刀,其享受Preferential Distributions (优先分配,类似于优先股股东的固定股息受偿),有可能达到1.12亿美元的投资回报。而Creditor (债权投资者)那边由 Bank of America (美国银行)牵线搭桥,联合OneWest Bank为Warehouse提供 Credit Facility ( 信用融通),包括5.5亿美元的 Revolver (循环信用贷款,短期便利型贷款,简单点说就是银行给个信用额度,公司需要时就能借到)和4.5亿美元的Term Loans (定期贷款)。债券投资者享受Floating Interest Rate (浮动利率),以大名鼎鼎的LIBOR (伦敦银行同业拆放利率)浮动计价。

“仓库”融资虽然来钱很爽,有酒必醉,但毕竟无论是资方还是借方都不是做慈善,大家借钱给你心照不宣都是为了来割韭菜的。我认为此招有两个阿基琉斯的脚跟:一来通过“仓库”借钱其实不便宜,仓库一期利率大约是6.25% ,经计算2015年Q2其贷款利率可以高达8.14%,受LIBOR的影响明显。正因为如此,如果利率上升,哥们的日子自然就难过了。二来“仓库”融资能玩得转的隐性假设就是YieldCo最后能忍辱负重地买走新鲜出炉的项目,毕竟股权投资人的油水全寄希望于此。但是 YieldCo 也不是活雷锋好伐,也会用小手按按计算器算个IRR (Internal Rate of Return,假设项目净现值为零时的内部收益率)和NPV(项目净现值)的好伐,结果行业不景气股价又低迷,算来算去横竖都是个血亏,也会怒发冲冠而奋起反击母公司的,好伐。

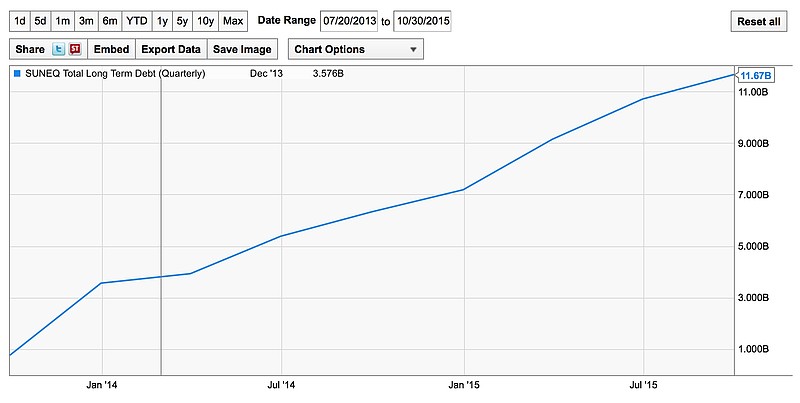

当然,不管阿基琉斯的脚跟有多大,当时Warehouse和YieldCo是给SunEdison打了鸡血的。我们来看看这哥们如何为自己贴膘增肥,把债务搞到超级山大:

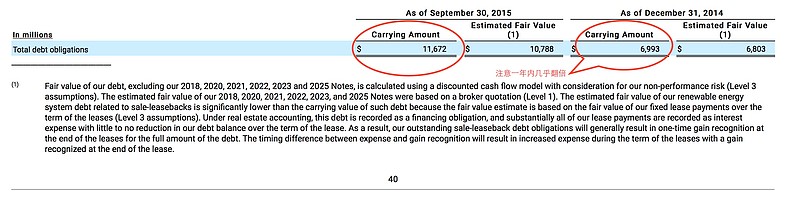

截止2015年Q3总债务 (数据来源:2015Q3 10-Q)

总债务变化曲线 (数据来源:YCharts)

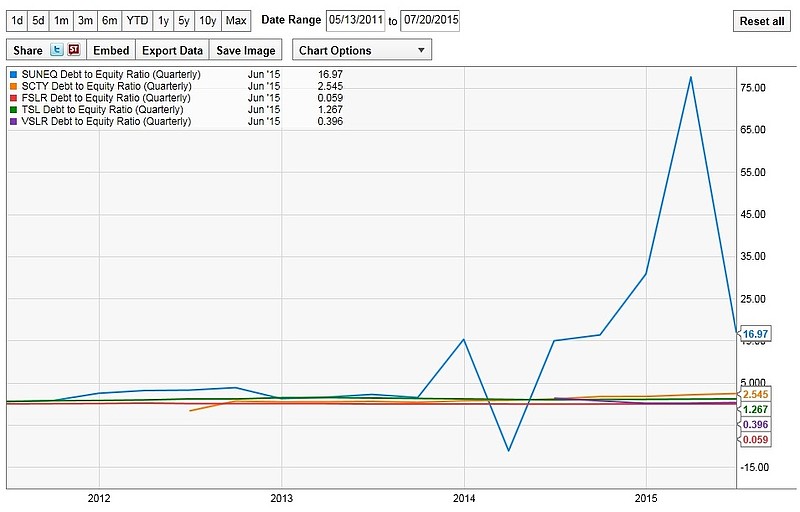

光看绝对值不能体现令人发指的程度,来看看与行业竞争对手的比较。

SunEdison股价攀顶之前与同行业的债务股本比(数据来源:YCharts)

对比组:黄色 SolarCity 红色 First Solar, 绿色 天合光能(纯粹为了亲切),紫色 Vivint Solar

从合并财务报表的角度出发,截止2015年9月30日SunEdison的总债务为117亿美元。其中两条YieldCo底下,TerraForm Power负债25亿,TerraForm Global负债12亿,所以如果拆分财务报表,剔除这些数字后,SunEdison母公司债务为80亿。由于公司无形资产比例很重,其债务股本比简直就不堪入目。相比母公司, 两个YieldCo的债务股本比就要让人舒心很多了,当时分别都不到2.0X,接近于同行业其他竞争对手。这也某种程度上说明了为啥后来主人会比爱犬先走一步。基本上如果你投资的公司债务风格走的是这个路子,那你的小红旗就应该郑重其事地竖起来了。不能说一定会挂掉,但是只要行业一逆风,股价大概率上会死给你看。从某个侧面来看,SunEdison与我投资的另一个深海钻井公司Seadrill (NYSE:SDRL)很像,它们都很悲催地在行业即将迎来拐点的时候以疯狂的姿态往自己身上贴债务贴新装备,它们以为能把自己贴成黄金圣斗士,结果逆风一来,统统被吹成华尔街烈士。

但是Seadrill好歹有亲爹地John Fredriksen啊,SunEdison充其量只有几个干爹,还是花街的,变节如变天。而且Seadrill借债是买船,至少钢筋铁板看得到;SunEdison借了钱就去买企业,真金白银统统变成Goodwill。SunEdison在2015年5月以24亿美元的价格买下 First Wind—— 一个国际性风能供应商 ——记账4.37亿美元的Goodwill。这一仗应该说市场还是买账的,股价随后上扬,在完成收购的第二天UBS(瑞银)、Credit Suisiee (瑞信)和Deutsche Bank (德银)的分析师就纷纷上调目标价,充分彰扬了分析师们极其短视的坑货风采。

吃下了24亿的First Wind,SunEdison想了想,觉得还没吃饱,于是又盯上了22亿的 Vivint Solar (NYSE: VSLR),要知道SunEdison的市值在2015年最虎的时候也就不到百亿。也就是这一口,SunEdison终于吃死了自己。市场终于反应过来,你这样搞 Acquisition Binge (收购潮)你妈妈知道吗,钱从哪里来,钱到哪里去?

于是在2015年炎炎夏日的八月,资本市场终于想到要去看一看资产负债表,这一看就引发了恐慌,如此高的杠杆,如此低迷的行业,季季亏损的报表,你还要那么活泼搞并购;加之第二条YieldCo TerraForm Global 7月31日上市以来反响奇差,本来Underwriters (股票承销商)是打算能搞到19到21美元的IPO价格,发5700万股,这样可以融资到10亿美金,结果需求疲软,15美元发了4500万股,仅拿到6.75亿,并且一上市就开始了从不回头的漫漫下跌之旅;而雪上加霜,此时行业不景气凸显出来,8月6日SunEdison财报亏损状况比预期还得还要恶劣,于是一天内其股价就蒸发了四分之一,之后随着市场忧虑加深更是不断阴跌。在11月10日,虽然季报显示发电量再创新高,但是Q3的亏损毫无改善,当天股价又惨跌22%,次日再跌15%。

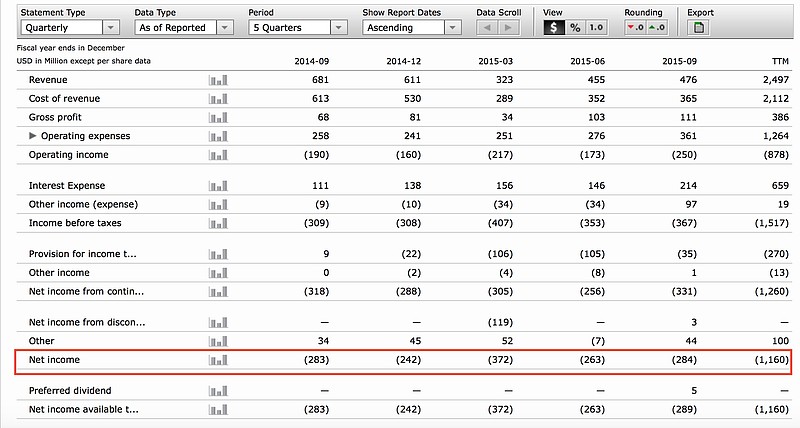

季季亏损的季报 (数据来源:Morning Star)

悲情溅血的股价

倾覆就此开始了,毫无抵抗能力。所谓成败皆萧何。SunEdison专注于超级复杂的融资手段,使用各种眼花缭乱的YieldoCo与 Warehouse之类的 Financial Engineering (金融工程),不惜一切也要膨胀自己,最后坑人坑己。YieldCo表示宝宝心里苦啊:首先之前提到的 Warehouse 可以正常运作的逻辑前提就是最后完工的项目可以全部发泄在YieldCo身上,高价清货; 而YieldCo可以高价买货的逻辑前提就是他的Cost of Capital (资本成本)尤其是它的Cost of Equity (股本成本)够低,最理想的情况就是股价在天上飞,股息收益率死死地趴在地上。但是黯然销魂的股价让这一美梦完全破碎。由于分红比较固定,股息收益率随着股价下跌而不断上涨,意味着 Cost of Equity 水涨船高。当然我们可以撇开这些虚头巴脑的金融术语,用大白话来解释:公司发展的逻辑本来是要坑股市里的接盘侠的,结果原计划中应该要智捉接盘的韭菜们突然纷纷拒绝接盘,所以这就直接坑在了YieldCo身上。宝宝心里苦啊。

比如母公司由于着急要融资吃掉Vivint,除了大举借债之外,居然丧心病狂地向TerraForm Power倾售9.22亿美元的资产,此举直接使得TerraForm Power股价暴跌,形成极其恶劣的影响,也使得同时上市的TerraForm Global让人避之不及。所以今年三四月时当我知道TerraForm Power的大股东对冲基金大佬David Tepper 和 TerraForm Global都要起诉母公司之时,我一点也不惊讶:就算是再好的狗也经不起这样坑,不反咬你没有天理。

David Tepper起诉SunEdison是为了破坏其对Vivint的收购,因为如果收购完成,TerraForm Power将不得不吃进Vivint大量的资产;而 TerraForm Global 称母公司为了改善流动性而私自挪用2.31亿美元资金,而这笔钱本来应该用来完成在印度即将竣工的项目。改善流动性听起来很体面,其实就是挪用来偿还到期还不上的债务本息。在这种毫无人道、为所欲为、肆意妄行的公司治理之下,SunEdison将旗下的YieldCo彻底沦为走狗和棋子,这样的公司能做出私自挪用子公司资金的不耻行为,我真的一点也不惊讶。

发迹于资本市场的SunEdison终于扑街了。由于不断下挫的股价和加剧的流动性困境,公司迟迟无法完成对Vivint Solar的收购。二月Vivint召开股东大会同意收购,而三月Vivint最终取消了交易,并且起诉SunEdison违约。内外交困、众叛亲离、 走投无路的SunEdison也终于在4月21日提交了破产法11章破产保护的申请,股票加Q,股价GG。对于SunEdison为什么会一步一步走到崩溃我已经大概给出了我的解释,总结出来有这么几点:1. 专注于自以为聪明的金融工程,搞各种组织创新;2. 自以为融资便利,毫无节制地高筑债台,以求侵略性的扩张 ;3. 薄弱的公司治理,管理层为所欲为,母公司侵害下属公司的利益;4. 逆风的行业,石油需求不旺,油价低迷(所以还是全怪中国)。这些因素使得公司的管理层集体智商捉急,在一个非常不合时机的时机,选择去完成一笔命中注定不属于你的收购,宛如最后一根稻草,彻底压垮了这座以纸牌堆砌起来煌然如梦的华屋。聪明绝顶的金融工程最终也敌不过人性贪婪的铺张。

如果时间回到去年七月,你问我能否预见到SunEdison最后会破产,我会告诉你,怎么可能我要是能预见到我就全仓put它了好吗?但你如果问我当时有没有小红旗有没有不祥的迹象,我会说其实是有的。关于如何避免踩雷,其实是有一些方法论的,具体的我也写在了这篇文章里,有兴趣的可以戳传送门 网页链接 。而我自己非常喜欢研究这一些残酷倒下的昨日好学生,以后也会争取多写几个公司,凑个小集子,对国内资本市场而言应该也有不错的借鉴作用。充满文艺范的名字我都已经想好了,就叫做《为了祭奠那些扑街的天使们》,欢迎收看。

(全文完)

利益披露:在文章发表之时作者不持有并且在72小时内也不打算持有SUNEQ仓位。

本文行文仓莽,如有不足之处,还请各位海涵斧正。

转载我是欢迎的,但请您注明雪球、署名陈达,在此谢过。

$SolarCity(SCTY)$ $隆基股份(SH601012)$ $爱康科技(SZ002610)$

@今日话题 @方舟88 @梁剑 @Ricky @小小辛巴 @张可兴 @骑行夜幕的统计客

@不明真相的群众 @张翼轸