2020年4月到2021年2月,在这段酒池肉林的糜烂日子里,许多人都在中概科技股与美股中小盘科技股上,吃肉贴膘,一年下来,肥头大耳;而其中一部分,不幸践行了长期持股主义,2021年2月以来,又瘦回成了宋小宝。这些人(包括我)一定对四个字有了切肤之痛,应该写下来装裱起来糊在墙上,叫:盈亏同源。

中概股许多本质上是中小盘科技成长股,所以我认为完全可以放在一起说。比如Ark基金的表现与中概高度重叠,SPAC的整体表现与中概高度重叠,都可以说明这一点。他们都出现了巨大回撤,有些甚至让人完全可以怀疑这逼还能不能回去曾经的高点。所以我们就有一个问题要反思——

长期持股,TM到底是多长?

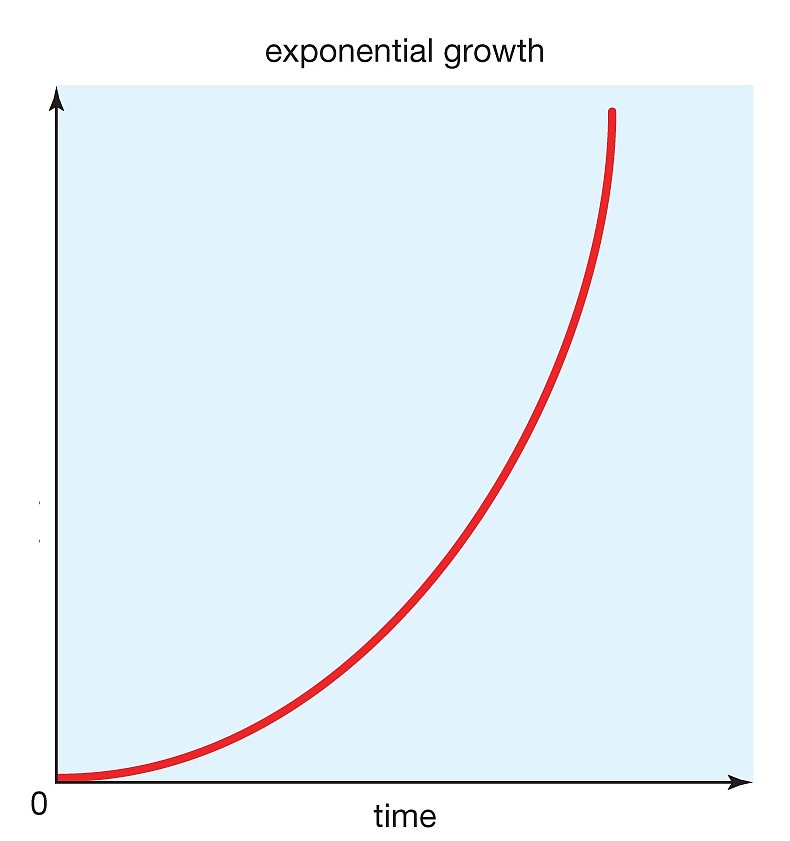

我们以前说成长股,一般都用fast growth,诸如当年的沃尔玛,慢慢长大,长成巨象需要经年累月饲养;而互联网的双边市场效应与平台网络效应介入商业模式之后,我们谈到成长股一般都会说exponential growth,这个词被滥用到不行。exponential 本身翻译就是“指数级”的意思,画出来就是这张:

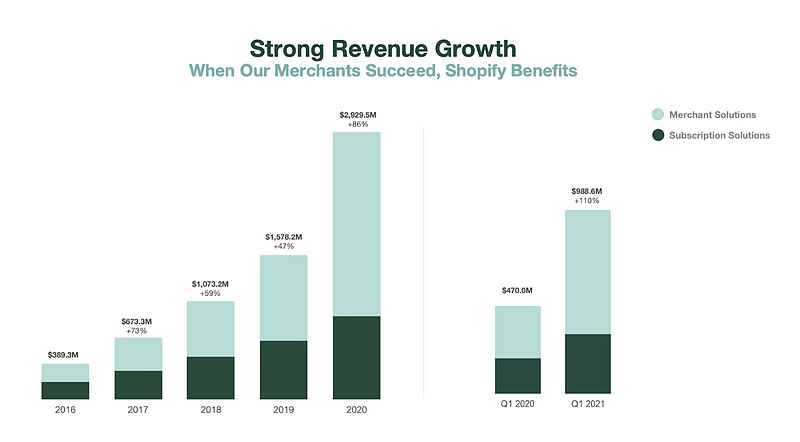

比如著名成长股Shopify最近五六年的收入增长曲线:

我经常反复不厌其烦地说股价不反应公司现状,而反应的是投资者对公司未来的普遍预期。股价不是晴雨表,而是天气预报,还常常不准。而由于现在许多高速成长公司动不动就high起来了就exponential了,投资者的预期也就很容易,一步到位。

加上市场上横冲直撞的火热货币供应,对新技术的过度乐观偏差,流量货币化的效率增加(因为模式已经被人试验得滚瓜烂熟了)——钱多、火大、乐观、思想解放、技术上全方位的动员(比如Robinhood的兴起与美国散户力量的崛起),一些股票即使体量不小根本不是仙股,但翻起倍来比仙股还仙。比如SEA股价一年七倍,Shopify股价三年十倍。

这个时候给我们的长期持股大业带来了不小困扰。因为有一个基本结论,当代投资业,整个investment horizon (投资期)被严重缩短。类似于以前我们春播夏耕秋收的岁月静好,然而现在催熟技术过度发达,一季稻改十八季稻了,成了春播春耕春收,那么我们春天还收不收,春天不收,到夏天是不是就烂掉。

巴菲特说过他的持有周期是forever,然后他还说过如果你不想投资一个公司十年,就别投资十分钟。说明至少在他而言,十年算长期。但时代发生了不小变化,原来十年算,但现在或许投资三年,也已经算是很长期。比如同样是零售,同样是市值从0冲到1000亿美元市值,沃尔玛花了36年,亚马逊花了17年,阿里花了15年,SEA花了12年,而拼多多仅花了5年。

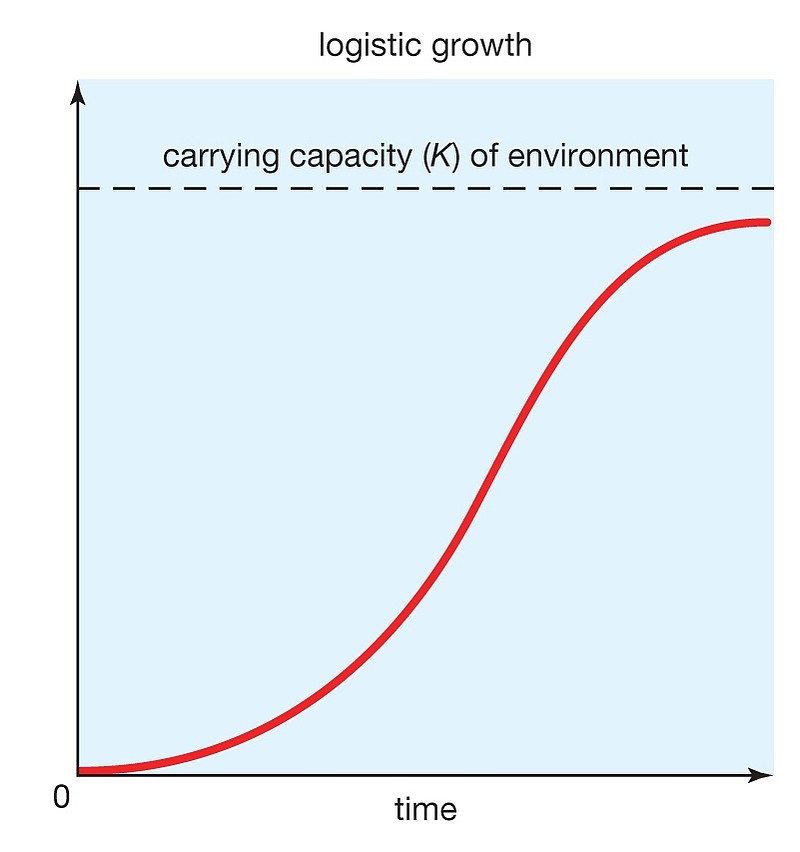

大家都知道基数庞大的exponential growth 是不可持续个几十年的,不然最大的问题就是曲线会冲出屏幕。学无涯但公司增长有涯,所以其实很多成长股看起来所谓要exponential growth的公司,最后都会变成logistic growth(逻辑四弟成长,如下图):

互联网有且会有很多这样的公司。而对于他们的股票,显然长期持股十年二十年,结局就很尴尬,属于尬持。这也是我最近在反思长期持股策略的一个重点,后视镜来看我为什么没有在高点卖掉大多数显然估值泡沫化的公司(一个原因大概是我尝到了长期持有亚马逊和腾讯的甜头所以终难以逃离路径依赖的反噬)。会买的是徒弟会卖的师父,这在长期持有成长股的过程中,确实很有道理;虽然我们常揶揄HH是时间的炮友与价值的娼妓,但不可否认的一点是,他清盘某些股票的决策,从后视镜来看,确实非常高明。

-------------------------------------

本文不代表任何投资建议。