我基本上每年都对自己感兴趣的股票做一次估值,比如去年是这个,2019年5月养老组合估值表(1920),但今年没有再做,原因是$中国建筑(SH601668)$在我的持仓中,变成了一枝独秀的重仓股。

多年来,中国建筑一直在我的估值表中,但上一波安邦太猛,我卖掉后虽然慢慢也买回了一些,但持仓比例一直很低,贤者时间,不能有更多的期待。

直到去年10月,我发现中建4年多的三角形整理,似乎已经接近尽头,投机本色显露,开始加大了持仓,同时在雪球吹嘘,价值与趋势的平衡点——中国建筑(1931),说起来市场还是给面子的,不久中建就迎来一轮有力度的上涨,从4.93元涨到6.2元,也正是这个上涨把我骗了,以为真的如我跳大神所愿,突破压力线的走势正式开始。我6.1附近稍事减仓后在5.7回补了更多的仓位,然后……疫情爆发了……,昨天的股价是5.01元,在大盘的恐慌中,我做了最后一笔补仓。严格说来,这笔补仓也算是投机,因为中建跌幅不足大盘的一半,猜想卖盘在这个位置已经动力衰竭。大家都担心安邦的抛压,我在去年底就已经不太担心了,我看到接盘的力量也很强大,最近几天持续下跌过程中也不乏万手大单。

我贴一张中建的全景图。

图中的实线可以看作中建股价的中枢,股价在中枢下运行的时间是40个月,大约占全部交易时间的1/3不到一点,从技术分析角度,是上市以来经过多次考验的压力支撑线,图中的虚线是目前的压力线,也经过了多次考验。

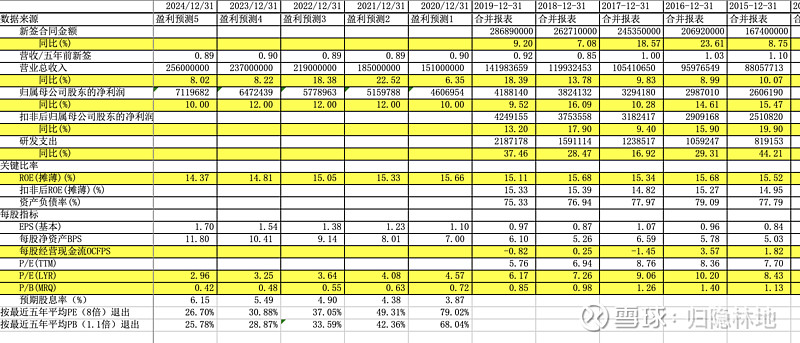

说完了投机,再来说说投资的部分。我本来准备了多张图表,但最后发现只需要一张表就可以把问题说清楚了。

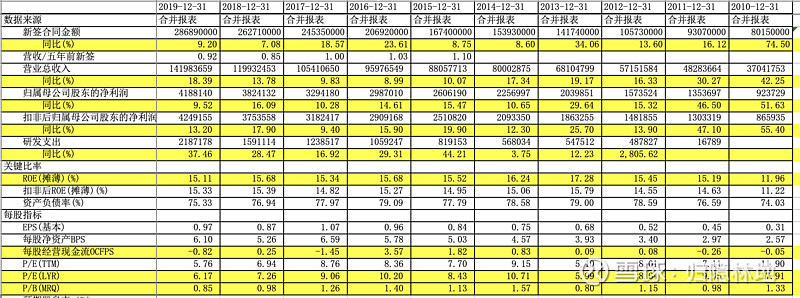

我把表格拆成两部分呈现,先是过往10年的事实数据。

这里最值得关注的是10年稳定的ROE(连续9年超过15%),很少有公司能够做到这一点。其次提请大家关注营业收入的增长和扣非净利润的增长,完全看不到周期性,而且持续10年的中高速增长,也很少有公司能够做到这一点。还有一个数据,十年来的新签合同数据,以及与各年度营业收入的关系,基本上当年的营业总收入约等于五年前的新签合同金额,这个对应关系很重要,因为下一张图我要展望未来了,具有五年确定性的股票很少,这才是下注的关键!

通过历年新签合同数据我对未来五年的营业收入做了一个假设,让当年营收与五年前新签合同金额的比值维持0.9,得出未来五年的营收增长率,同时考虑股权激励解锁,推算一个可能以丰补歉的净利润及增速,然后以420亿总股本不变为前提,计算各年度的每股收益,同时以20%分红率算出每股净资产和净资产收益率,最后,计算以最近5年的平均市盈率或者平均市净率退出,不考虑分红再投资,在不同年份达到退出条件时可以收获的年化回报率,结果是25%到79%之间(三年一倍或者更高)。

如果未来跌破价格图表的支撑线,并且五年都没有机构看好,股价死活回不到平均PE或PB怎么办?嗯,别忘了我们前面数过,历史上低于长期支撑线的月份只有40个月,而五年有60个月,对吧?再惨再惨,我们还有股息,就算维持20%分红率不增加,维持5元的股价不上涨,到2024年,股息率已经达到6.15%,在低息时代资产荒的大背景下,用它来养老,不香吗?

-----------------------------补充说明----------------------

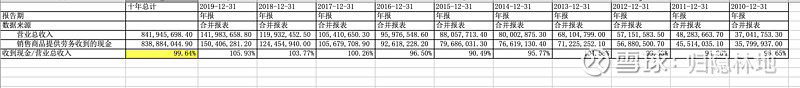

我不止一次听到大家说,中国建筑现金流不好,有天量的应收款,但是只要认真地看一下这些年的年报,或者查一下万得提供的数据,你就会发现,十年来真正核销的坏账占比极低。我把十年来的营业总收入与销售商品提供劳务收到的现金放在一张表里,大家可以看看,有几家公司能够这么牛逼(一年的数据不说明问题,因为有预收等多种因素,但是十年总计,收到的总现金数是营业总收入的99.64%,结论就很清晰了):

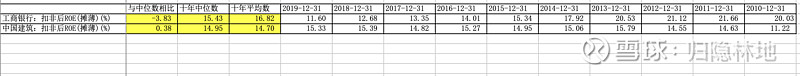

还有一种观点认为,大银行和中字头建筑股估值都很低,但银行股息率更高,行业属性更好,认为买中国建筑不如买工商银行更靠谱。我现在拿工行与中建做个比较,看看它们之间的实质性区别。我们可以看一下两家公司十年来的ROE。

我们可以清楚地看到工行基本上是逐年下跌的,十年平均数是16.82%,中位数较低是15.43%,2019年是11.6%,比相对低的中位数还低了3.83%,说明工行赚钱效率是下降的,工行已经进入成熟期或者衰退期,这类企业如果价格足够低,股息足够高,也是不错的标的,现金牛,吃股息。

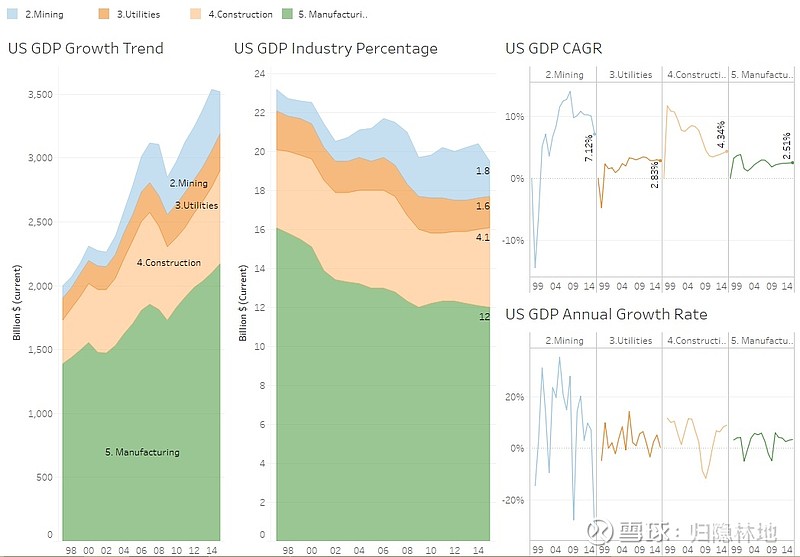

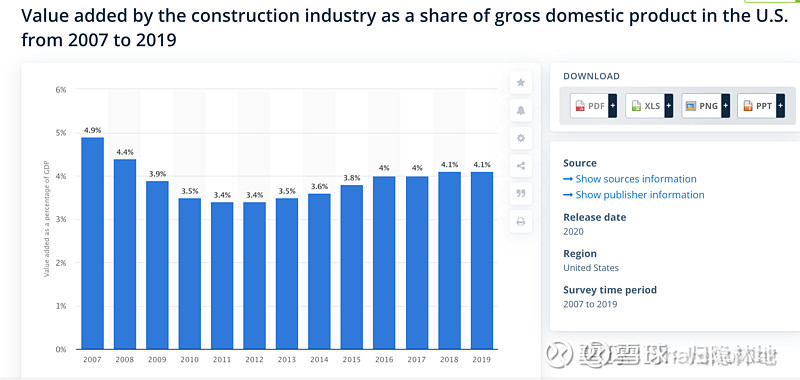

现在对照看一下中国建筑,十年ROE的平均数是14.7%,中位数是14.95%,2019年15.33%比相对高的中位数还高了0.38%,说明中建随着资产规模扩大,赚钱效率一直保持得很好甚至有所提升,反映出中建还在成长期,未来什么时候进入成熟期大概取决于中国的整体城市化进程,而且西方发达国家的数据显示,建筑业占GDP的比例也很稳定,即成熟期也非常长,衰退期还离得很远,这里有两张图,是美国建筑行业占GDP比例的直观展示(第二张图是网友@Shareholder 提供的)。

这种建筑行业有巨大市场空间(长长的坡,厚厚的雪)的看法,与市场的普遍观点很不一样,这种预期差,总有一天会反应在走势上。

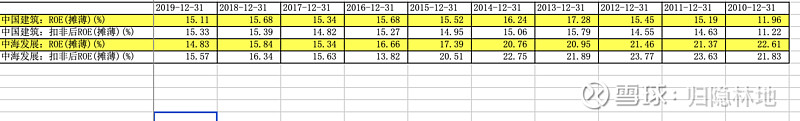

再一个不是问题的问题是,很多人都想当然地认为中国建筑之所以比竞争对手中国中铁、中国铁建、中国交建有更高的ROE,是因为它的子公司中国海外发展的地产业务ROE高,拉升了合并报表的ROE,其实简单翻一下数据就可以看得很清楚了。最近三四年中建和中海的ROE几乎没有差异,以2019年数据看,反而中建摊薄ROE超过15%而中海低于15%,即地产业务拉低了中国建筑的整体ROE,意不意外?

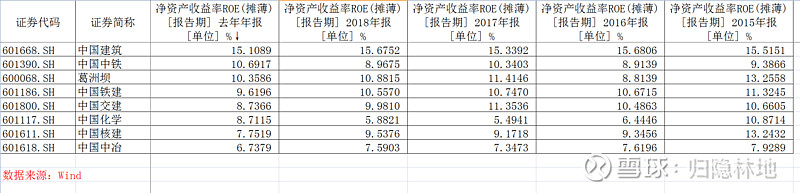

为了便于大家理解整个行业的竞争格局,我汇总了八大建筑央企最近五年的ROE数据,五年来波动不足1%且始终超过15%高水平的只有中国建筑一家。

另外有跟帖认为我是套牢了,舍不得割肉,所以写这些东西自我安慰。套牢了是不假,自我安慰也是真的,但舍不得割肉倒不至于,只套了不到3%而已。既然是备忘录,也贴图留个印记,看我退出时盈亏数据会到多少(那时我不会给比例,而是直接给出盈亏数额,以免有人质疑是卖掉99.99%搞出了一个漂亮的比例![]() )

)