前言:这篇文章已经写了有些时间了,因为茅粉太多,怕被拍砖,这几天网上看到茅台铁杆粉丝董某某因卖掉了茅台被人拍砖,我一个小股民就无所谓了。

$贵州茅台(SH600519)$以下是正文

到底有多少钱可以实现财务自由?我们先算一笔账,假如有一套一线城市的房子,值1000万,还有一笔年化2%利息的1000万现金,假如现在是40岁,活到90岁,50年每年20万,加上利息差不多每年有25万可以花销。这个数值如果算财务自由的话,就是2000万。那么,现在你只要买1手茅台,23年后你就可以实现财务自由。假如现在18岁,恭喜你,到41岁就财务自由了。

为什么买一手茅台可以在23年后实现财务自由,那我们要好好算算这本帐。茅台自2001年上市,当初市值90亿,目前市值15000亿,市值年复合增长率是30.9%(不含分红),如果用近5年从2014年1月1248亿算起,5年复合增长率是65%。未来茅台依然会高增长,一瓶难求、高护城河、92%的高毛利率、年代越久越值钱、提价能力超强,以后出厂价卖到5000元甚至1万元一瓶都有可能,千年茅台,永续存在,这些都是支撑茅台未来可以长期高速增长的理由,而且都是无可挑剔的成立,没有人怀疑茅台未来依然可以保持和过去一样的高增长。

鉴于以上逻辑成立,那么现在按1200元一股买入1手,12万元,我们不用近5年年化65%的市值增长率,也不用上市19年年化30.9%的市值增长率,打个折,用年化25%的市值增长率,计算公式是12*1.25^23=2032.88万。这样一算就不会再怀疑了吧。如果继续再持有20年,市值将达到17.63亿。如果想留给子孙后代100年不卖,市值将达到589万亿,财富是比尔盖茨的1万倍,全宇宙首富。想想都激动,说干就干,明天就买。这是从个人投资者按买入1手计算的。

接下来我们从茅台市值角度计算(用市值计算不用考虑分红)。目前茅台市值1. 5万亿,按年化25%的增长率,23年后市值254万亿,再往后,30年后1212万亿,50年后10.5097万万亿,厉害了我的茅台。

我们再来算算国民生产总值(GDP),目前90万亿,未来增长率大概率维持在6.0-6.5,或许更低,就按6.5计算,那么同期23年后GDP是383万亿,30年后595亿,50年后2098万亿。在相同的时间点上,茅台市值分别占GDP总额的66%、204%、5010%,就是说50年后茅台市值是全国GDP总量的50倍,没有算错,也没有看错,就是50倍。见图一。

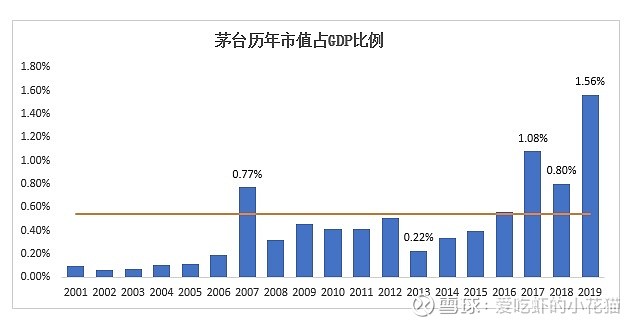

可能吗?????心里打了一万个问号。带着疑问把茅台历年市值与GDP数据进行比较,除本次,历史上茅台市值超过GDP总量0.5%的年份只有一次,就是07年大牛市,达到0.77%,其他年份都不足0.5%,再次超过GDP总量0.5%是在9年后的2016年,而这9年内,茅台的净利润复合增长率是21%,其中2008~2013年复合增速达到35%,尤其在2011年增速达到73.49%,整个9年期间市值只是在箱体内震荡,并且因塑化剂和禁酒令的影响,市值降到最低占GDP比例的0.22%。说明茅台的市值在超过GDP总量一定比例后,净利润增长已经无法再推动股价继续上涨。见图二

再看看国际市场,对标酒精饮料国际巨头帝亚吉欧,曾经是茅台的偶像,现在已经被茅台甩了好几条街,目前市值不足1000亿美元,占美国GDP总量的0.5%,当达到这个市值后帝亚吉欧就开始了调整模式,说明一款全球最大酒精饮料公司,其市值很难超过GDP总量的0.5%,在达到0.5%后需要时间换空间来消化估值。如果用消费人群基数来计算的话,事实上帝亚吉欧对应的GDP总量至少还要加上欧洲的GDP,其市值占GDP总量的比例还要低,我们这里就用0.5%来作为标准。

短期内茅台怎么走无法预测,但是长期看价值回归是必然趋势,回归线就是市值占GDP总量的0.5%,可以考虑消费升级,给予0.6%。相对于目前的1.56%,市值回撤是必然结果,最后以何种方式回归价值也无法预测,大概率是长时间横盘震荡,以时间换空间。类似的情况在国际成熟市场也是比较常见的,即使是世界上最伟大的公司,譬如可口可乐, 1997年的高点直到2010年经历13年后才突破,微软1999年的高点直到2015年经历16年后才突破。

以茅台市值占GDP总额0.5%为最低市值,分别计算未来12年内市值可能的最低点(图三),调整的时间越短,市值下降的越多,时间越长,市值下降的越少。

茅台,作为一款酒精饮料中的特殊商品,不能简单的用市盈率,净利润增长率来衡量估值,当公司发展达到一定数量级以后,要与居民实际消费能力、消费人群基数和购买力来衡量,简单的说就是老百姓能用多少钱来买茅台,而老百姓有多少钱是由GDP来决定的。茅台之所以在之前的19年内市值复合增长率达到30.9%,与货币发行量和GDP高速增长有密切关系。用市值除以净利润是名义PE,用市值除以GDP是实际PE,合理估值是0.5%,当实际估值超过0.5%以后就是高估甚至泡沫。在2017年茅台茅台估值再次超过0.5%达到1.08%,就开始了调整,但是在2018年调整到0.8%后被市场资金截断,并在2019年被市场硬推到了历史最高点1.56%,或许还会向上涨,但茅台失去了一次正常调整的机会,从而拉长了未来调整时间。在未来GDP以6%左右增长和货币发行量个位数增长的情况下,茅台很难再一路高歌,以目前的估值,等待的将是长达10~15年调整期,现在投资茅台已经很难获利并存在巨大亏损的风险,而损失更大的是长达十年以上的时间成本,人生能用于投资的时间没有几个十年。茅台未来一定能再创辉煌,但再次登峰就像电影《攀登者》一样,或许是15年以后。

有一句话是这么说,因为牛市所以散户亏钱,同理,因为牛股所以散户亏钱。因为散户不是在牛市或牛股启动时的底部买股的,而是在顶部买股的。