如需原文档,请登陆未来智库www.vzkoo.com,搜索下载。

锂行业发展动向概述

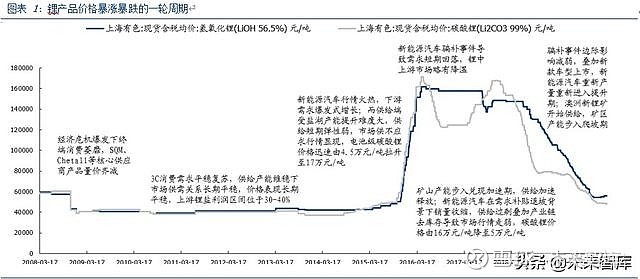

锂行业在经历 2015~2018 年的景气上行后面临阵痛,产能的集中释放与需求增长不及预期导致市场陷入深度供给过剩,上游被动加库叠加下游主动去库导致交易景气度迅速降温,锂产品价格也在 2018 年后半段开始回落,市场再次见证一轮锂行业的周期波动。价格涨跌趋势,其本质是供给释放周期与需求增速错配。终端消费作为全产业链库存最终出口,一旦市场购买力难以满足产业链生产供应,库存压力将由下游率先体现,并延加工链逆向传导,导致交易向买方市场倾斜,产品逐渐丧失对下游溢价权,并开始走向成本支撑,叠加贸易市场投机行为,锂产品价格呈现出宽幅波动。

2019 至今,锂上游正面临价格低谷困境,在交易价格触碰核心产品成本线情况下,库存高企与现金流短缺成为企业经营难题。(1)澳洲矿山产能集中释放,矿企试图通过加大产能规模摊薄成本,但在需求不振下极易形成“囚徒困境”,各方积极增产激化产销率下滑问题,同时由于产线缺失磨合期,降本增效的成效甚微,上游矿企现金流明显承压。在盈利空间薄弱、杠杆问题严重、现金流缺失等不利要素下,澳洲矿企正经历行业洗牌与产业升级;(2)盐湖提锂虽凭借更低成本来保持盈利,但过快产能投放将挤兑边际高成本锂矿供应,导致成本曲线右端支撑失效,碳酸锂价格进一步下跌,盐湖企业需要在保产与保价之间寻找平衡点以来实现更高利益。此外,海外需求向电池级氢氧化锂靠拢使得盐湖资源优势降低也是抑制扩因素之一,通过技术突破寻找更具可行性的产品间转化是盐湖企业前景关键。

在经历 2019 的阵痛期后,2020 年锂产业正在向格局清晰化发展,而终端需求差异性也在倒逼市场更加规范化发展。尽管 2020 年初遭受疫情影响,我们依然看到终端消费格局的清晰化,磷酸铁锂电池成功突围至乘用车市场将激发三元产业加快高镍化进程,储能基站与充电桩作为新基建配套设施将加快铺设步伐,电动自行车、TWS 耳机等下游应用场景延伸将拓宽市场空间,市场正由新能源汽车单一拉动转为多为锂电场景并行发展。

按照应用场景及需求风格划分,碳酸锂与氢氧化锂赛道正在走向差异化:碳酸锂将深化成本端竞争,规模效应与资源端优势是企业核心竞争力;氢氧化锂向高端化与稳定供应赛道竞争,能够兼顾产品质量与供应稳定性是获取核心客户及产品溢价关键。而无论碳酸锂与氢氧化锂,我们都能看到市场正反馈出明确的竞争方向,多元化的需求增长将熨平消费波动,即便产品价格目前依旧向着成本端施压,更具备产业综合优势企业依然可以胜出,市场正在奠定更为优质的起跳环境。

格局走向成熟,产业核心竞争要素清晰化

碳酸锂:供给过剩仍将存在,需从资源端寻找成本优势

需求多渠道成长,工业级与电池级并道而行。2020 年碳酸锂市场成长逻辑在于多类消费市场规模增长,而非仅依靠电动车消费增速提升。(1)电动车领域,随着磷酸铁锂电池的技术破局,“刀片电池”与 CTP 技术使电池组能量密度到达乘用车市场门槛,凭借成本优势将在中低端车型稳固自身地位。与之对应的择是高端车型加速向高镍化发展,对应原料需求从碳酸锂转变为氢氧化锂,碳酸锂在汽车市场正向价格敏感性消费靠拢;(2)储能基站、电动自行车等应用场景替代与延展,正在为磷酸铁锂电池创造出更广阔市场空间。产业格局扩张同时我们也注意到,电池级碳酸锂并非单一新增需求,磷酸铁锂技术革新使得“准电池级”、工业级碳酸锂步入电池市场,而更加扁平化的需求场景,将再次加剧上游的竞争,上游厂商议价能力降低,低成本供应成为市场壁垒。

未来盐湖提锂将成为碳酸锂核心供应源。如上论述,在成本优势成为核心竞争要素下, 锂矿生产碳酸锂的天然劣势将导致矿山企业长期位于成本-供给曲线右侧,而盐湖企业扩产及新盐湖建设将在供应量对高成本供给施压,矿山企业应在效益驱动下加大氢氧化锂产线建设,找寻更适合自身的赛道。

氢氧化锂: 长期绑定优质客户是直接因素,本质是产品品质保证与长效供应

需求增量瞄准高镍化动力电池,终端消费向高端化靠拢。高镍三元电池制备过程中,由于对烧结温度具有更低要求,氢氧化锂具备更低熔点而无法替代。在磷酸铁锂电池带来的“鲶鱼效应”下,523、622 型三元电池在尚未采用 CTP 技术下已不具有能量密度优势,电池厂商向高镍化发展动力与趋势明显,在B 型及以上长里程高端车型寻求市场定位,通过行驶里程与电量优势弥补成本溢价。从长远角度看,磷酸铁锂在理论能量密度上具有明显瓶颈,而三元电池可通过持续提升能量密度来降低耗材与加工成本,同时钴元素占比降低将有效降低原料成本,三元系电池在远景发展上将拉平磷酸铁锂成本优势, 并确保自身市场地位。

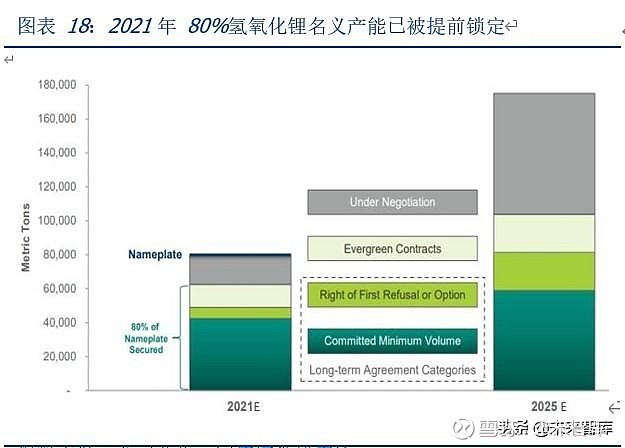

氢氧化锂核心供应链壁垒深化,高品质供应成为制胜法宝。由于在安全性和品控要求更为细化的欧美车企将优先于中国步入高镍化时代,未来电池级氢氧化锂需求将首先来自海外核心电池厂商,而已步入全球核心供应链体系厂商将优先瓜分市场规模增长红利,尤其提前签订高端车企长单合同将提前锁定产品销量去向及未来增产潜力,而非核心供应商受严格认证的高壁垒阻隔,仅能等待“高端需求外溢”后市场,并静待中国高镍化市场需求。

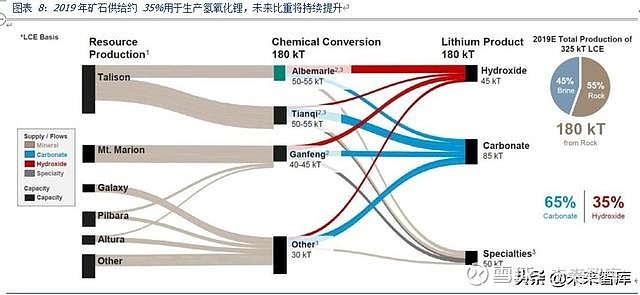

从供应格局上看,矿石端通过两步法制取电池级氢氧化锂能更加保证产品质量与一致性, 同时不再具有成本劣势,电池级氢氧化锂新增需求将是锂精矿供应重要出口,供给格局将逐步由碳酸锂向氢氧化锂倾斜。

我们坚定看好锂行业未来成长性,短期扰动不改远景发展

长期看,锂将跨入“大金属”行列,未来将步入百万吨级市场规模。我们在 20200327《锂行业分析:短期动荡不改远景发展》中分析论述锂市场的发展前景。长期的智能化发展将持续发掘储能端应用场景,汽车电动化也正展现着全球化浪潮,而锂电池凭借成本优势与广阔技术进步空间,有望长期占据二次电池全球市场。此外,盐湖及锂矿资源当下已积累长期采、选、加工技术经验,锂资源在自然界的广泛存在使其在兼顾开采成本下有望实现供给规模化扩张,供需双向具备长期成长基础,而需求的增长将带动市场向年均消费百万吨量级发展。

资源端经营综述:降本增效成为主旋律,产能规划明显放缓

主要盐湖产销增长不及预期,2020 新增供给推延

全球核心盐湖供应企业在 2019 年锂价大幅下跌背景下,企业业绩均呈现出不同幅度下跌。通过分析比较各公司经营情况及后续经营计划,我们认为主要具有如家特点:

(1) 各公司毛利率水平均呈现下跌走势,且企业仅依靠产能扩张方式无法充分抵消锂盐价格大幅下跌影响,利润收缩成为盐湖企业普遍现象。此外,Orocobre 在2019H2 已转入亏损状态,间接证明当前即便具有成本优势的盐湖企业也承受明显经营压力。

(2) 雅宝与 Livent 盈利能力降幅更低,一方面因为两家企业已步入全球核心锂盐供应体系,通过长单方式锁定产品价格;另一方面,电池级氢氧化锂较碳酸锂价格更具韧性,在碳酸锂市场价格迅速下跌后氢氧化锂仍能保持相对溢价。但 2020 年初疫情影响导致市场对氢氧化锂短期需求走弱,后续氢氧化锂仍有跌价可能性。

(3) 企业间就 2020 年锂盐继续下跌约 15%水平基本达成一致,氢氧化锂较碳酸锂仍有望收获溢价。此外,各公司对新产能规划均作出适当延期以缓解现金流,部分成本较高产能被暂时搁置以规避当前资本支出及潜在亏损可能性。

雅宝:锂板块盈利能力下滑,布局锂市场长远格局

2019 年锂盐价格随呈现下跌走势,雅宝凭借产能扩张维持锂业务营收的同比增长,然而仍难以充分抵消产品价格下滑带来的利润能力下滑。从数据上看,2019 年锂业务收入同比增长 10.6%至 13.6 亿美元,EBITDA 同比降低 1.1%至 5.2 亿美元,EBITDA Margin 下滑 4.6 个百分点至 38.7%。净利润下滑 0.9 亿美元至 3.4 亿美元,净利率大幅下滑 9.7% 个百分点至 25.2%主因为 2019 年收购 Wodgina 矿业项目带来 0.65 亿美元印花税,剔除非持续性影响后净利率下滑幅度接近 5%。相较于锂产品市场价格的明显下滑,雅宝盈利业绩并未呈现出进一步恶化,主因可能在于其与下游客户签署长期订单协议保证售价,但锂价的持续下跌仍将恶化企业盈利空间。

2019 年锂业务拉低公司盈利水平,其他业务贡献业绩增长,公司现金流仍将维持强健水平。2019 年公司整体业绩增长得益于溴业务同比提升及其他子业务的正向增长,锂板块盈利能力的不升反降阻碍整体利润水平的进一步升高。从现金流上看,2019 年经营性现金流为 7.19 亿美元,资本性支出 8.52 亿美元,净现金流为-1.17 亿美元,较 2018 年同比好转 0.22 亿美元。考虑到公司 2021 年后续产能规划项目暂停将明显削减资本性支出。根据公司规划,尽管锂产品价格短期内明显回升概率较小,2021 年公司将再度实现净现金流由负转正并持续好转,良好的现金流将为公司提供稳定业绩基础。

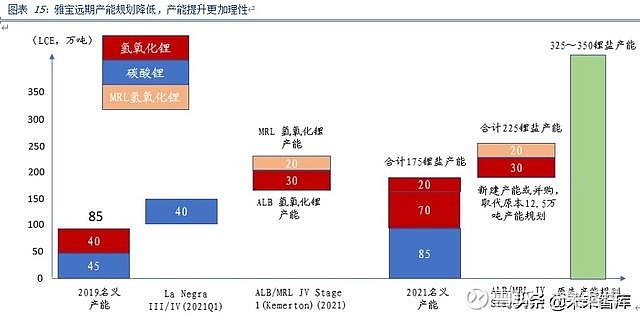

产能扩张回归理性,缓解企业现金流压力。公司考量当下锂产品市场深度供给过剩行情及自身现金流转正诉求,将 2021 年后累计 12.5 万吨 LCE 产能扩张项目缩减为 5 万吨新建或收购项目,远期产能规划由 35 万吨LCE 降至 22.5 万吨 LCE,未来 5 年将累计减少15 亿美元资本开支,支撑公司 2021 年现金流转正计划。

SQM:锂产品单价下滑明显,产能释放延缓

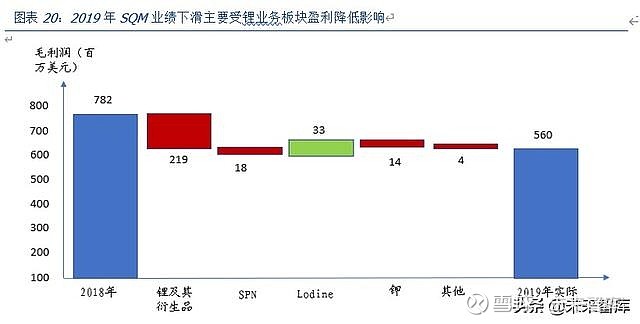

2019 年公司业绩明显下滑,其主要原因为锂业务板块盈利能力将低。与 2018 年相比。公司毛利润同比下滑 28.4%至 5.6 亿美元,其中锂及其他衍生品毛利润同比减少 2.19亿美元,构成业绩下跌的最主要原因,公司其他板块盈利基本持平。

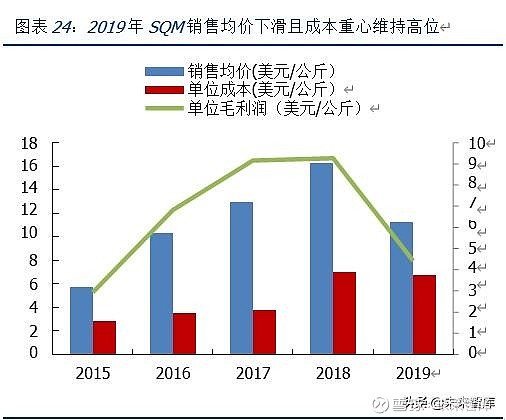

2019 年锂产品销量持平,锂价下跌及成本抬升是业绩恶化主因。从数据上看,公司 2019年锂产品销售总量与 2018 年基本持平在 4.51 万吨,较 2017 年 4.97 吨略有下滑,其原因包含公司氢氧化锂产能扩张从而消耗部分碳酸锂产品。收入方面,年内锂产品销量呈小幅波动情况下,收入按季度持续下滑,与锂盐市场价年内下滑趋势较为一致,说明公司锂产品售价受到市场价格波动影响较为明显。此外,我们注意到 2018 年以来公司锂盐单位成本明显上移,由 2017 年 3.81 美元/公斤升至 2018 年 7.03 美元/公斤,2019 年小幅下降至 6.79 美元/公斤,其主要原因为智利政府机构CORFO 对 SQM 旗下 Atacama 盐湖锂产品租赁费有 6.8%恒定比例调整为累进制,从而拉升公司单位成本。

盐湖扩产节奏放缓,澳洲锂矿投产决定期延后。根据公司公告,公司计划扩产 1.6 万吨氢氧化锂产能被拆分为两阶段释放,将分别在 2021 年及 2023 年释放 0.8 万吨,但受公司与 CORFO 协议规定,公司仍将在 2021H2 提升碳酸锂产能至 12 万吨,2023 年底扩张至 16 万吨。澳洲锂矿方面,公司于 2020 年 1 月发布公告,决定 Mt Holland 最终投资计划将推迟至 2021 年一季度决定,原计划与 2020 年将开始生产锂精矿、2021 年生产氢氧化锂,后续矿山投产计划仍需持续跟踪公司决策,但考虑到当前锂精矿价格低位及新矿山投产后前期成本偏高,预计公司将进一步放缓投产节奏。

Livent:延续产能扩张态势,但盈利下滑将在所难免

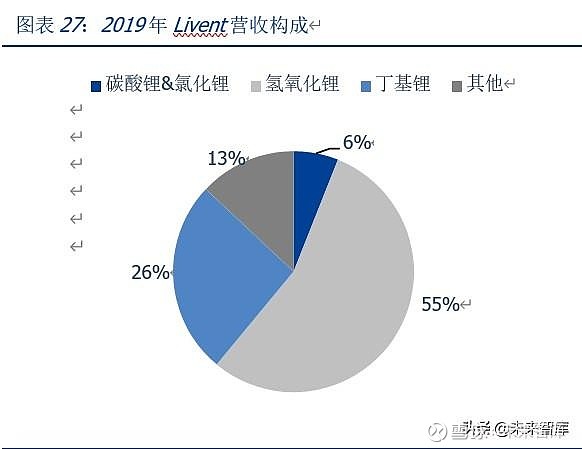

2019 年公司收入与利润一同下跌,氢氧化锂产量提升难以抵消价格下跌影响。根据公司公告,2019 年公营业收入同比下滑 12.4%至 3.88 亿美元,调整后 EBITDA 同比下滑45.4%至 1 亿美元,业绩下跌主因为主营锂产品价格下滑。此外,公司预计 2020 年凭借销量的持续提升将对冲锂盐下跌影响,预计收入提升至 3.75~4.25 亿美元,但毛利率空间的进一步压缩将使得调整后 EBITDA 跌至 0.6~0.85 亿美元,通过产量扩张实现降本增效或是公司 2020 年经营策略。

氢氧化锂实际产量提升是公司近年发展重点,但上游碳酸锂扩产缓慢阻碍降本增效进程。目前Livent 氢氧化锂供给已进去全球已现供应体系,公司也将氢氧化锂产能扩张作为核心发展方向。2019 年公司氢氧化锂产能再次提升 0.65 万吨至 2.5 万吨,产量提升 0.5 万吨至 2.1 万吨,2016 年以来氢氧化锂产量 CAGR 达 30%。而作为氢氧化锂生产原料的碳酸锂产量增速较为缓慢,仅由 2016 年 1.26 万吨提升至 1.68 万吨。根据公司 2020年经营情况预测,公司为保证氢氧化锂增产需额外自外部采购 0.5 万吨碳酸锂,价格偏高的外部原料将抬升整体加工成本,弱化公司盐湖资源带来的低成本供给价值。

销量提升难以抵消价格下跌影响,公司预计 2020 年盈利能力同比大幅下滑。公司预测2020 年锂盐产品销量同比增速将达 30%,但售价将再次降低 10%~15%。此外,公司为满足氢氧化锂产量提升将增加 0.5 万吨碳酸锂外出采购,将再次提高成本水平,预计前年营收同比增幅仅为-3.4%~9.5%,调整后 EBITDA 同比降低 15%~40%。为降低锂盐下跌影响,公司推迟旗下阿根廷碳酸锂项目及美国氢氧化锂项目,投产时间分别延后6 个月至 2021 年中期。

Orocobre:盐湖资源盈利能力明显下滑,产能扩张平稳推进

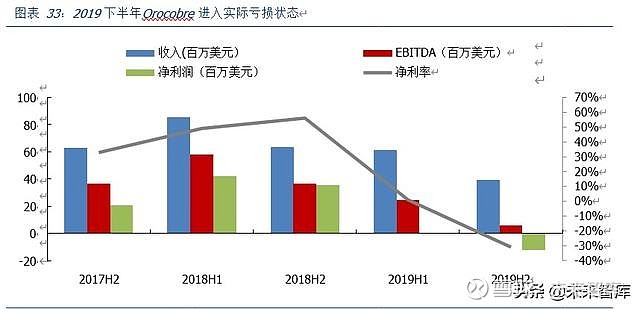

2019 年公司盈利水平明显恶化,主因为单位价格下跌导致毛利率承压。2019 年内公司累计生产碳酸锂 1.32 万吨,同比增长 6%,累计销售碳酸锂 1.33 万吨,同比增长 16%,年内产销率大幅提升 9 个百分点至 101%,证明公司当前凭借长单签订维持较为优质的销售水平,同时库存水平略有降低。从单位毛利上看,2019 年毛利空间明显下滑,至四季度单位毛利降至 1310 美元/吨,较年初 5258 美元/吨降幅达 75%,盈利空间恶化主要受销售价格持续下跌影响。

盈利水平迅速恶化,2019H2 进入实质亏损状态。受公司碳酸锂销售毛利空间下滑影响,2019H2 合计收入仅为 0.39 亿美元,同比下跌 37.9%,EBITDA 同比下滑 83.3%至 0.06亿美元,对应净利润为-0.12 亿美元,公司进入实际亏损状态。

扩建产能仍在推进,2021 年预计投产。根据公司公告,公司在建产能 Olaroz 盐湖二期年产 2.5 万吨碳酸锂、日本 Naraha 年产 1 万吨氢氧化锂目前正在稳步推进,至 2019 年=底两个项目分别完成 25%和 40%建设进度,阿根廷盐湖二期项目预计 2021 年中期开始投产,并为同期投产的日本氢氧化锂产能供应碳酸锂原料。

澳矿承压运行,库存与现金流压力为 2020 核心问题

2019 年锂盐价格大幅回落背景下,澳洲矿企盈利能力呈现下滑态势。从各公司经营情况及公告披露分析,我们认为矿企整体呈现如下趋势:

(1) 在新矿区投产尚处技改阶段下,实际经营成本较可研规划中成本仍存明显差距。在锂精矿价格持续低位情况下,加快技改建设相较于扩大投产力度更为重要,而一味提高产量反倒会对精矿库存形成压力,在终端需求疲软及上游供给过剩状态下,过于提高产量或将进一步恶化企业效益;

(2) 在库存压力持续攀升状态下,财务杠杆较低及融资压力较弱企业可通过调节产量方式降低库存,平滑自身经营状态。而 Altura 由于债务还款期临近、流动速率偏低及融资成本较高等问题,需要维持较高生产以确保市场销售占比;

(3) 与盐湖企业相似,在锂盐下跌恶化企业盈利空间下,矿企推迟后续产能建设成为普遍现象,提升剥采比、回收率、选矿技改等降低生产成本措施成为现阶段矿企发力重点;

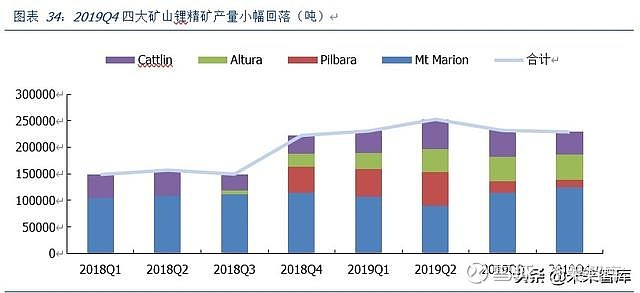

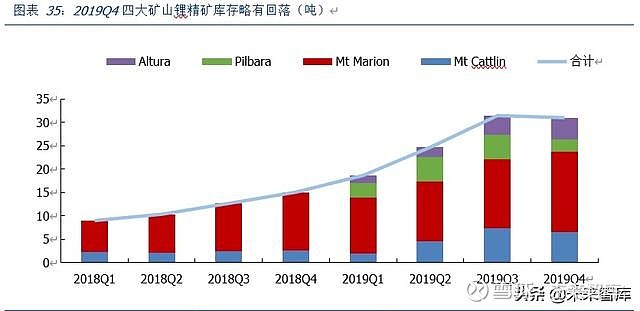

(4) 锂矿企业普遍预计 2020 年锂盐价格将维持低迷状态,部分矿企选择调低产量规划以应对市场低谷,待锂价回升后再次投产,预计 2020 年矿山产量小幅下滑, 但考虑到当前库存高位,锂精矿实际可供销售量仍不可小觑。

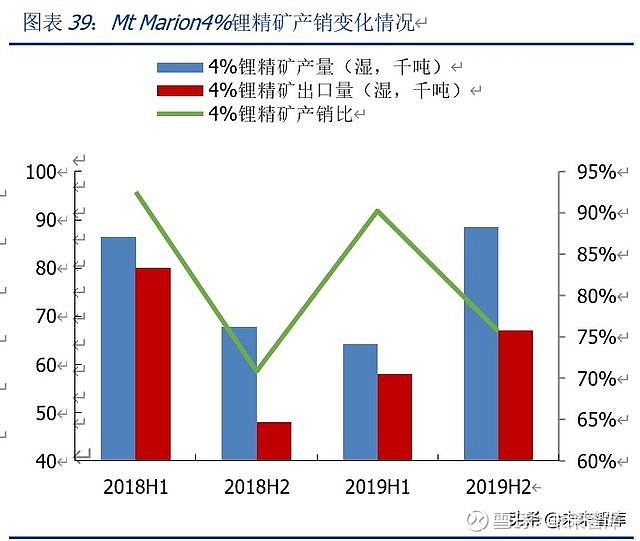

Mt Marion:矿石生产成本降低尚不明显,提升高品位矿石产量为可缓解盈利压力

2019 年产销水平基本持平,6%锂精矿占比并未提升。Mt Marion 矿区在 2017 年初正式投产后,在 2017 下半年基本达产,2018 年矿石产量 44 万吨(湿),2019 年产量 43.6万吨(湿),产量环比基本持平。销量方面,2019 年累计矿石运输量 38.6 万吨(湿),同比仅小幅提升 5.46%,产销由 2018 年 83.2%提升至 88.5%。公司产销率在 2019 年仍维持较高水平主因为公司生产矿石由赣锋锂业 100%包销,2020 年开始包销率降低后公司预计将对矿石产品销售形成压力。公司矿石产品主要分为 4%品位和 6%品位,6% 品位矿石受益于产品质量可收获更高销售价格,折算碳酸锂当量后平均成本较低,提升6%品位矿石产出占比是公司确保产销率及盈利能力重点。2019 年 6%品位矿石产量占比为 65%,与 2018 年持平.

高品位矿石产销比更加优异,2020 如何缓解库存压力,尤其为低品位库存,为公司经营改善重点。从公司公告来看,公司规划的 Ai6 项目(将锂精矿产出全部提升至 6%水平)仍未生效,2019Q4 期间 6%矿石产出占比由 64%下降至 62%,证明公司仍需继续推进技改项目。此外,从产销数据推算公司目前矿石库存折算碳酸锂当量水平约为 0.91 万吨,占 2019 年销售总量 44.3%,在公司与赣锋锂业完全包销协议到期后,如何确保产销比并降低库存水平是公司缓解经营压力核心。同时由于 4%品位矿石产销比偏低, 形成更高占比的库存积压,在锂产品价格持续下跌下低品质库存将更难处理。

2019H2 降本增效成果显现,但难以抵售价下跌影响。2019H1 公司锂精矿单吨 CFR 成本为 646 澳元/吨,按照澳元/美元 0.7 汇率粗略估算下,单位成本为 452 美元/吨,较2018 年小幅上涨。2019H2 公司继续推进技改项目下成本略有下降至 353 美元/吨水平, 但公司生产成本降低难以充分抵消售价下跌影响,2019H2 平均售价降至 472 美元/吨, EBITDA Margin 降至 25%水平。我们认为,在包销协议到期后,公司后续提升盈利水平更应从提升矿石质量与降本增效着手,单一扩产将进一步增加库存压力。

Mt Cattlin:矿区采选及精矿品质提升,2020 将大幅减产

量增加跌,销量不及预期导致库存积压。Cattlin 为银河资源旗下长期开采矿区,长期维持稳定矿石生产,2019 年矿区完成 YOP(收率提升)项目矿石处理产能已提升至 180 万吨/年,可实现年产 22~24 万吨 6%品位锂精矿。从公司业绩来看,2019 年矿区矿石开采量为 179 万吨,同比基本持平,受益于矿石品位由 1%提升至 1.24%,公司年内锂精矿产量同比提升 22.3%至 19.2 万吨,销售量下滑 16.7%至 13.3 万吨,受销量不及预期影响公司精矿库存在 2019 年内再次增加 5.9 万吨,占全年总产量达 30.7%。成本方面, 虽然公司持续推进技改优化建设,但现今生产商成本仍未出现进一步下降,2019 年内平均现金成本为 391 美元/吨 FOB,较 2018 年下跌 24 美元/吨。

资源储量相对偏低,公司通过持续勘探确保矿区开采持续性与稳定性。根据公司 2019年底勘探结果,矿区可开采资源量(Measured+Indicated+Inferred)合计 1460 万吨,氧化锂资源量为 18.8 万吨,按照 2019 年矿石开采量测算剩余可开采年限为 3.16 年。整体而言 Mt Cattlin 资源储量较少,公司通过持续勘探确保矿区开采的可持续性,考虑到资源储量的局限性,公司更有激励选择在产业低谷期间减少开采来保证资源创收价值。

2020 公司将大幅调低开采规模,精矿产量预计将同比降低 50%。根据公司公告,2020年在锂盐价格位于底部环境下,公司大幅调低生产规划,预计 2020 年矿石处理量降幅达 45%,对应锂精矿产量下降 45%~54%至 9~10.5 万吨。2020 年减产一方面保留公司矿区有限资源储量,另一方面逐步消化公司当前月 6.5 万吨锂精矿储量,2020 精矿可提供销量仍然较为乐观。

Altura:债务压力初步缓解,库存问题尚待解决

四季度销量环比明显提升,库存水平仍在增长。公司旗下矿山于 2018 年 3 月开启试生产,并于 2019 年 3 月正式进入商业化生产阶段,至 2019 年 10 月已达到充分达产状态。根据公司公告,2019 年四季度公司锂精矿销量为 4.72 万吨,同比增长 82.9%,环比提升 3.7,销量方面环比大幅提升 62.8%至 4.17 万吨,产销比重新回升至 88%水平。库存方面,采用锂精矿产量减去销售量作为库存假设下,粗略计算至 2019 年底公司库存达到 4.6 万吨水平,接近公司单季度达产产量水平。

债务延期将缓解公司当前资金紧张难题,公司后续可继续推进技改建设。根据公司 2020年 3 月 6 日公告,公司成功获得 3.05 亿澳元融资方案,其中包含现有 2.44 亿澳元临期债务延期三年、股权融资 0.112 亿美元以及 0.5 亿美元股权融资保证,有效缓解当前公司资金流紧张问题,公司在现金流获得缓下将有机会继续优化选矿产线及矿区剥采比, 为公司后续降低成本提供资金基础。

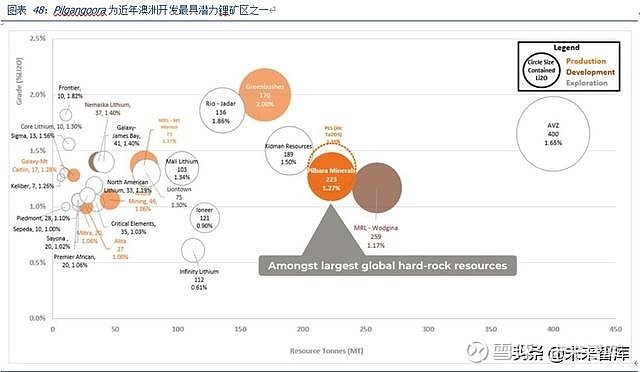

Pilbara:库存降低已见成效,成本优化仍需持续推进

Pilbara 旗下 Pilgangoora 是近年澳洲新开采最大矿山之一,在矿石品位及资源储方面均属于锂矿第一梯队,具备低成本开采潜力较长开采周期。矿区于 2019 年 3 月开始商业化运作,共规划三期产能,当前仍为一起产能技术优化及生产磨合期阶段。Pilgangoora 矿区距离 Hedland 港口仅为 120 公里,具有海外出口运输便利,为公司增产后矿石出口提供更具竞争力的成本优势。

2019 下半年锂精矿产销均有下滑,库存压力有效缓解。2019 下半年开始公司减少矿石开采并继续推进一期项目技改,以缓解库存压力并降低生产成本。数值上看,下半年累计锂精矿产量量 3.6 万吨,环比降低 68.9%,销量累计 5.2 万吨,环比下降 34.9%,库存水平由 5.15 万吨降至 2.57 万吨。按照公司一期锂精矿规划产能 33 万吨计算,2019 年产能利用率仅为 46.1%,其主要原因为公司下半年主动调低产量以推进技改建设,同时缓解库存压力。

成本优化仍是当前重点。矿山步入商业化生产后选矿回收率持续下滑,至 2019 年 7 月回收率降至近 40%水平,较公司可研设计值 75%产生明显差距,较低回收水平拉高公司单矿成本。根据公司公告,2019Q2 锂精矿现金成本为 528 美元/干吨,2019Q3 现金成本 530 美元/干吨,与当期销售价格 550~600 美元你/干吨CIF 几乎持平,导致公司产品销售接近现金盈亏水平。进入 2019Q4 后公司放缓生产节奏并改善选矿产,至 20202 月回收率逐步接近 70%水平,接近公司可研规划水平。

二期产能建设分阶段进行,实际上推迟产能释放周期。公司原计划 Pilgangoora 二期50~55 万吨锂精矿扩产项目与2020 年完成,但考虑自身现金流压力与锂精矿价格低谷,公司推缓二期产能建设并将项目分为三步进行,累计新增产能为 37~52 万吨,合计开支为 2.2~2.5 亿澳元,新可研报告尚未公布,公司预计第一阶段产能建设将在 2020 年底完成。

……

(报告来源:国盛证券)

获取报告请登录未来智库www.vzkoo.com。