雪球是个很棒的社区,学习了很多的投资理念和个股研究。但是有些不太正确或者片面的观点几乎每天都能看到。所以忍不住专门写出来,供大家探讨。

观点1. 投资公司的长期回报等于公司的长期净资产收益率ROE (Rate Of Return on Common Stockholders' Equity, ROE=年利润/当期净资产 )

这句话在99%的情况下是错误的,尤其是在高ROE明星个股上面。满足这句话有2个前置条件:

1). 股票永远不分红或者回购,类似伯克希尔;

如果条件1不满足,那么必须满足条件2:

2). 股票的估值=1.0 市净率(Price to book ratio 即P/B), 无论公司分红还是回购可以满足观点1。如果估值<1.0 P/B,那么分红和回购比例越大,长期收益越高;如果估值>1.0 P/B, 分红和回购比例越大,长期收益越低。

比如某股票,30% ROE, 10 P/B估值,100%分红率,长期收益是3%,不是30%;

如果30% ROE, 0.5 P/B估值,100%分红率,长期收益是60%,不是30%。

因为分红比率的不同,高ROE公司也可能收益很不及预期,A股最典型的就是双汇。低ROE公司可能收益也不菲,在港股有时候能买到0.2 P/B的高分红公司。所以只看长期ROE这一个指标并没有太大意义,最少也要结合 P/B。

观点2. 投资理念正确的投资人(价值投资者)能长期取得15%-20%的投资收益

首先我们看人类历史最高长期投资记录,巴菲特。45年复合20.5%,平均1.7倍杠杆,杠杆成本是1.72%。(PS: 无杠杆收益率=(20.5+1.72*0.7)/1.7=12.77%)

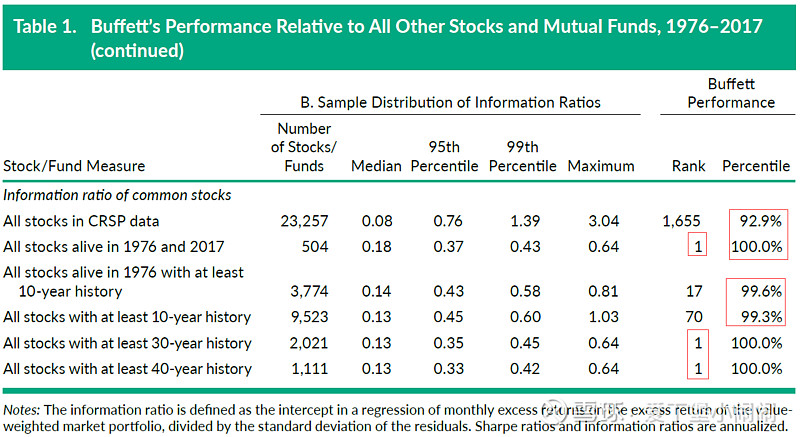

做到这个水平有多难呢?从下面的表格可以看到,巴菲特投资成绩,对比任何一个股票(all other stocks)或者共同基金(mutual funds)。夏普指数,即使按照10年算,也能打败99.6%的股票/基金。30年开始稳居第一名,这基本上是人类极限。

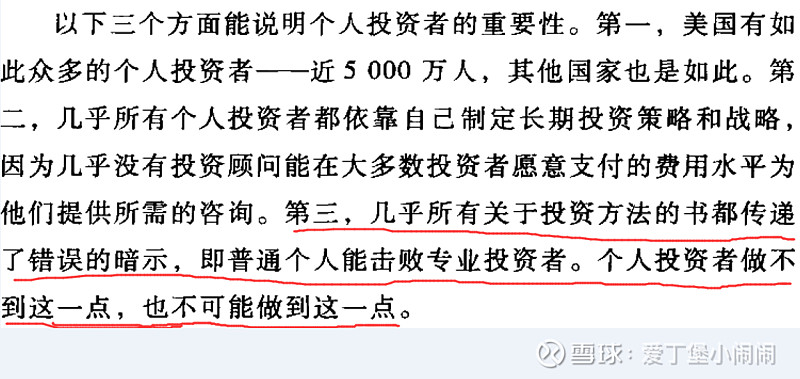

通过美国长期数据。个人投资人轻松取得15%-20%的长期投资收益可能吗?在不用杠杆的情况下,要突破13%都是非常非常困难的。能做到指数平均的9%-10%,就可以打败85%的专业基金经理了。假设中国也能变成下一个美国,合理的长期投资目标定在9-10%就可以了。

投资相关的书提及的赚钱故事和回测指标,对投资人实际上是一种错误的诱导,大多数雪球上成功投资人的高收益只是一种幸存者偏差,而不是真实实力的反馈。

数据表明,大概5%的恒瑞的股东持有了恒瑞超过10年。到底有多少人真的明白恒瑞的业务,前景,财务指标,公司治理呢?(作为一个生物药从业者我觉得非常非常难)我想90%只是主观感觉恒瑞棒棒哒,买入了以后股价长期上涨,产生了信任和好感,然后不停买入,这跟蒙眼挑一个没什么区别。也许赚大钱的10%是天才,能看到未来,90%是幸存者偏差(参考20年来不断购入房产的投资人,买房无关逻辑,一直涨是信仰)。

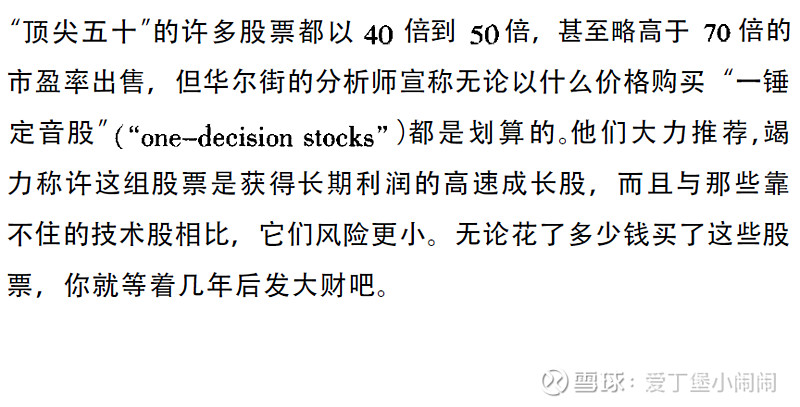

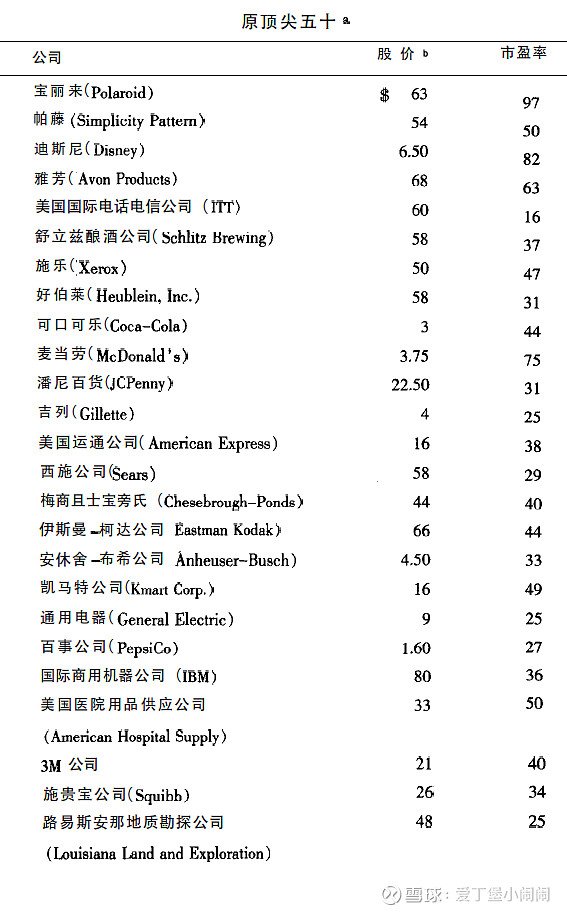

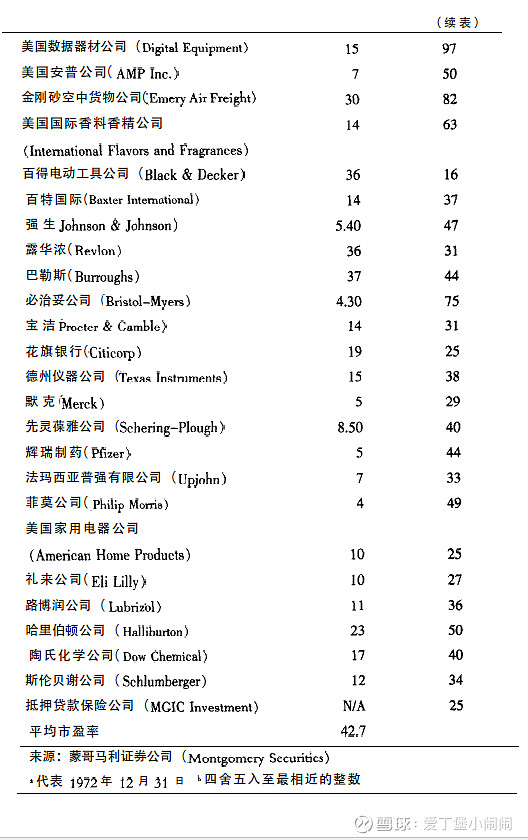

观点3. 买股票一定要买漂亮50,伟大的公司即使估值高一点也是合算的(比如40-70PE)

首先买股票要买好公司是绝对正确的,但是绝对不能放松对估值的要求,因为安全边际的重要性一点都不亚于公司的质地。即使是创造了人类发展奇迹的美国,长期保持15%增长的公司也只有3家(麦当劳,默克和菲利普莫里斯)。

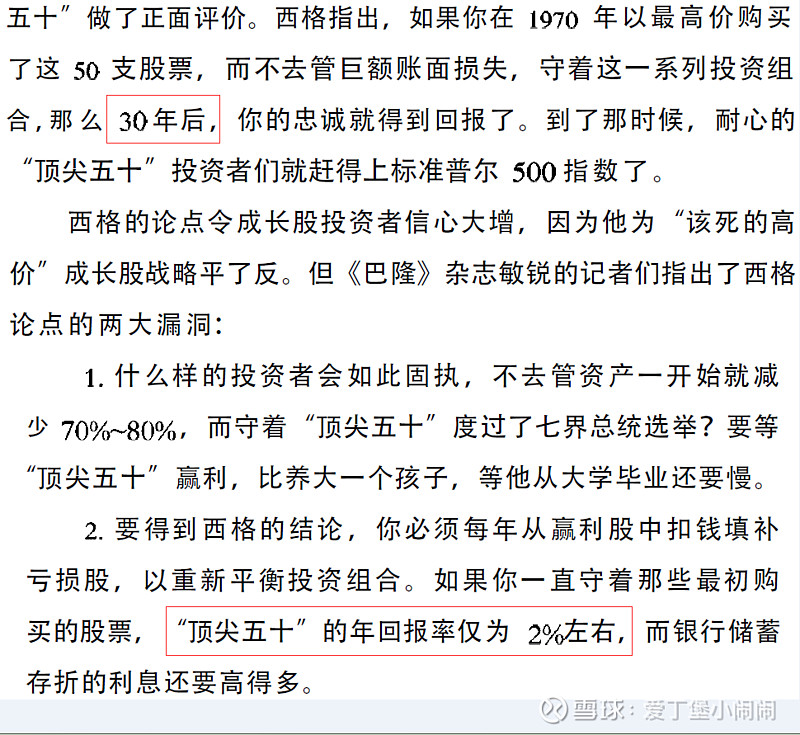

如果我们以史为镜参照美国70年代前对漂亮50的追捧:

最后漂亮50, 30年以后只有2%的投资回报,即使不停的调整平衡组合,也要30年才能追上指数

如果我们参照当时给美国“漂亮50”的市盈率估值,其实A股很多明星股也一点都不便宜:

注:图片来自《赢得输家的游戏》和《戴维斯王朝》

@今日话题 @阿土哥a @否极泰董宝珍 $中国平安(SH601318)$ $贵州茅台(SH600519)$ $腾讯控股(00700)$