相比试图判断泡沫顶峰到来的时间,最谨慎的操作是逐渐把自己的风险敞口从泡沫的“震中”转移出去。

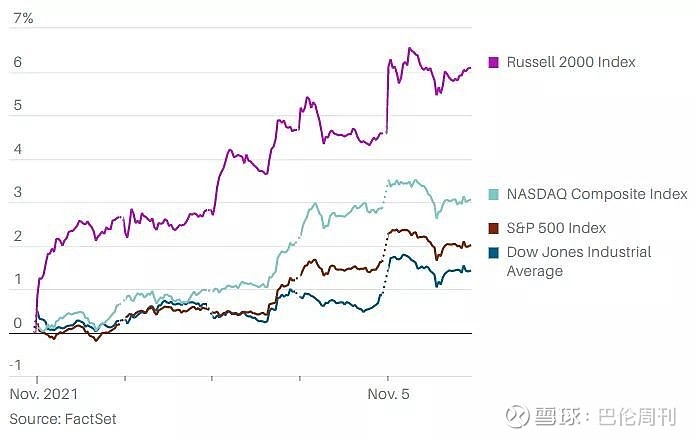

上周,美国三大股指继续创新高,道琼斯工业平均指数上涨1.4%,标普500指数涨2%,纳斯达克综合指数涨3.1%。小盘股指数罗素2000指数涨幅更高,达到6.1%。

道琼斯市场数据(Dow Jones Market Data)显示,上周早些时候,三大股指曾分别连续四天创下各自的收盘新高,这是三大股指自2017年10月以来持续时间最长的一次一起上涨、并一起创下收盘新高的连涨行情。更值得注意的是,过去18个交易日里,标普500指数只有两个交易日下跌。

有分析认为,目前美股市场的上涨已经成了一种脱离基本面的“融涨”,是一种异常的上涨。《巴伦周刊》也指出,泡沫的五大迹象如今都已体现在了股市上,而在一个低利率和高通胀的环境里,目前除了股票也没有太多其他选择,投资者要做的是把自己的风险敞口从泡沫的“震中”转移出去。

Penn Mutual Asset Management董事总经理兼投资组合经理Zhiwen Ren说:“目前美股的上涨属于一种融涨,是一种异常的上涨现象。”他表示对9月份股市回落后的反弹速度深感担忧。

《巴伦周刊》指出,目前标普500指数按未来12个月预期利润计算的市盈率已经达到21.6倍。由于近期该指数的上涨主要由特斯拉和英伟达等大市值股票带领,所以如果以市值为权重来看的话,该指数的市盈率更高,达到近33倍。

JonesTrading首席市场策略师迈克尔·奥罗尔克(Michael O’Rourke)说,如此高的估值“让人想起2000年的前三个月,也就是互联网泡沫的顶峰时期超大盘股的“融涨”。

Crossmark Global Investments首席市场策略师维多利亚·费尔南德斯(Victoria Fernandez)也警告说:“相比上市公司的盈利增速,股市跑得有点太快了,一些人正在全身投入,认为股市能这样一路上涨下去。”

6月,Richard Bernstein Associates提出了泡沫的五大迹象:大量流动性、杠杆大幅上升、股市“民主化”、IPO数量增加和交易量增加。如今,这五大迹象已都在股市上体现出来。

而在一个低利率和高通胀的环境里,目前除了股票,投资者没有太多其他选择。Penn Mutual Asset Management的Ren称,“除非美联储通过加息抑制通胀,否则当前这种高估值环境还会持续很长一段时间。”

美联储不想给股市泼冷水面对估值越来越高的股市,美联储似乎无动于衷。虽然在上周的政策会议上宣布了减少购债规模的计划,但美联储的货币政策依然很宽松,继续把利率维持在接近零的水平。鲍威尔说,美联储会“保持耐心”,但如果通胀加剧,美联储会“毫不犹豫”地加息。

美联储不想给股市泼冷水面对估值越来越高的股市,美联储似乎无动于衷。虽然在上周的政策会议上宣布了减少购债规模的计划,但美联储的货币政策依然很宽松,继续把利率维持在接近零的水平。鲍威尔说,美联储会“保持耐心”,但如果通胀加剧,美联储会“毫不犹豫”地加息。 投资公司Kingsview Investment Management的投资组合经理保罗·诺尔特(Paul Nolte)称,诺尔特认为,股市上涨速度已经远远快于上市公司盈利增速,在股市估值“已经非常高”之际,美联储还在继续“向金融系统注入资金”。

MarketWatch评论称,美联储不愿扫金融市场的兴,在几十年前,这一意图是暗含在美联储行动中的,如今则正大光明地摆在了台面上。

他认为,美联储应从现在开始加息。他近日在研报中写道:“在过去的经济繁荣时期,货币政策从来没有这么宽松过……经济在继续增长,股市钟爱非常宽松的货币政策,政府基础设施法案的通过只会火上浇油。”

诺尔特相信,最终收紧货币政策会成为股价下跌的催化剂。在疫情暴发之前,美联储曾在2018年第四季度尝试收紧政策,并在当年12月宣布加息,股市随后大跌。到当年圣诞节过后,鲍威尔的态度出现了一点逆转,股市也随之出现反弹。

美股将现高于15%三年连涨富国证券(Wells Fargo Securities)美国股票策略师克里斯托弗·哈维(Christopher Harvey)认为,在美联储宽松政策、上市公司利润率增长以及越来越多的看涨投资者的推动下,股市将继续走高,涨势至少会持续到今年年底。

FactSet的数据显示,2018年第四季度标普500指数暴跌约14%,当年下跌6%。2019年指数回涨29%,2020年攀升了16%,2021年截至11月5日飙升了25%。

而DataTrek的数据显示,标普500指数连续三年及以上实现超15%回报率的可能性只有10% 。DataTrek Research联合创始人尼古拉斯·科拉斯(Nicholas Colas)说:“连续四年实现15%以上的回报率的是极其罕见的。”

科拉斯表示,自1928年以来,标普500指数只有四次连续三年或三年以上实现15%的回报率,均与战时支出、技术创新和危机后复苏等“更广泛”的因素有关。

这四次分别是:从1942年至1945年二战期间的四年;1949年至1952年战后经济繁荣和朝鲜战争的四年;1995年至1999年互联网泡沫的五年;2012年至2014年全球金融危机和希腊债务危机之后的三年。

对冲泡沫的最佳方式现在,是留在股市还是赶紧闪人是一个艰难的决定,不过对于长期投资者来说有一个对策。

Richard Bernstein Associates副首席信息官丹·铃木(Dan Suzuki)认为,长期投资者没必要去判断泡沫的顶峰在哪里,泡沫期和一般的投资高峰期之间的一个关键区别是,投资者可以在泡沫期的任何时候卖出,这将有助于长期财富创造;相比试图判断泡沫顶峰到来的时间,最谨慎的操作是逐渐把自己的风险敞口从泡沫的“震中”转移出去。

美银证券(Bank of America Securities)首席投资策略师迈克尔·哈特尼特(Michael Hartnett)建议,这意味着把目光从正在涨的领域转向表现没那么好的领域,比如在做多部分科技股和FAANG股票的同时买入小盘价值股和新兴市场股票。哈特尼特说:“历史表明,这种杠铃策略是对冲泡沫的最佳方式。”

文 |《巴伦周刊》中文版撰稿人 郭力群

编辑 | 康娟

版权声明:

《巴伦周刊》(barronschina)原创文章,未经许可,不得转载。

(本文仅供读者参考,并不构成提供或赖以作为投资、会计、法律或税务建议。)