特别声明

本订阅号中所涉及的证券研究信息由光大证券医药研究团队编写,仅面向光大证券专业投资者客户,用作新媒体形势下研究信息和研究观点的沟通交流。非光大证券专业投资者客户,请勿订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。光大证券研究所不会因关注、收到或阅读本订阅号推送内容而视相关人员为光大证券的客户。

事件:

公司发布2019年中报,19H1实现营收55.3亿元(+24.7%),归母净利润2.70亿元(+22.1%),扣非归母净利润2.55亿元(+19.8%),经营性净现金流4.43亿元(+21.1%)。业绩略超我们预期。

点评:

◆自建较快,并购趋缓,加盟快速发展

公司19H1期末直营门店数达3673家,同比增25%,报告期内净增门店384家,其中自建292家,年化自建率为18%,保持较快节奏;并购136家,年化并购率为8%,节奏放缓明显;关店44家,年化关店率为2.7%,保持稳定。总体来看,公司直营门店扩张重心转移至自建,这也符合公司快速在全国各省跑马圈地后聚焦优势市场,加密布局的策略。公司19H1期末加盟门店数达906家,同比增112%,报告期内净增331家,呈现快速扩张的趋势。公司以“老百姓健康药房”为加盟品牌快速向已布局市场扩张,已显示出管理裂变下快速抢占新市场特别是基层市场份额的能力。

◆老店增长改善明显,中西成药及华中华东表现突出

单季度来看,公司19Q2营收同比增26.0%,相比19Q1有所提速,主要是公司老店增长较快,原因包括:1)公司自17Q4加快自建门店节奏以来,低店龄门店的销售爬坡提升了老店增长;2)公司选取11个优势省份加密布局,通过强化区域内竞争优势带动老店增长改善;3)改善药学服务体系,引导药师专业提升,并增加慢病用药指导和健康服务,专业服务能力的提升也带来处方药特别是慢病处方药的加速增长;4)小规模纳税人资质转换及增值税降税带来收入额外增长。

分品类看,公司占比最大的中西成药19H1实现营收44.0亿元,同比增31.7%,为增长最快品类,凸显公司专业服务能力提升带来的销售成效。其余品类包括中药、非药品和其他分别增长11.0%、-4.7%、19.4%,表现较为一般,主要是受到江苏等部分地区限制非药品陈列的影响。

分区域来看,营收占比最大的华中和华东地区营收分别同比增24.9%和34.6%,是增长表现最突出的两大区域,一方面华中华东是公司投放门店扩张资源最多的地区,另一方面也是公司在华中华东区域继续强化领先优势,继续带动该地区的老店增长。

◆毛利率因医保政策调整有所下降,期间费用率也下降明显

公司19H1毛利率达34.1%,同比下降1.7pp,主要是1)非药品增速下滑:部分地区医保政策调整限制非药品陈列,导致高毛利率非药品品类营收增速和毛利率均出现下滑,若单看中西成药品类,毛利率同比提升0.4pp,显示公司加强统采也收到一定的成效;2)批发业务占比提升:批发业务19H1毛利率仅为11.06%,其增速快于整体增速,占比提升下毛利率也有所下降。

公司19H1销售费用率为21.7%,同比下降0.8pp,主要是老店增长提速下,相应人工和租金支出增长较慢,因此费用率下降;管理费用率为4.5%,同比下降0.2pp,主要也是老店增长提速带来较强的规模效应所致,若考虑19H1新增股权激励费用787万,剔除该影响,19H1管理费用率应下降0.3pp;财务费用率为0.5%,同比下降0.1pp,主要是公司可转债发行后优化了负债结构。总体来看,公司盈利能力保持稳定,毛利率下降造成的冲击并不明显。

◆老店改善明显,专业服务优势凸显,维持“买入”评级

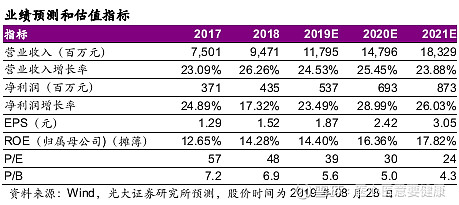

考虑公司老店增长改善超预期,且自建和加盟较快,我们上调公司19~21年预测EPS为1.87/2.42/3.05元(原为1.81/2.17/2.56元),同比增24%/29%/26%,现价对应19~21年PE为39/30/24x。公司老店增长改善明显,专业服务能力优势进一步凸显,预计在自建门店较快扩张以及激励改善的带动下,公司未来业绩增长提速确定性较强,维持“买入”评级。

◆风险提示:并购整合不顺导致商誉减值风险;新建并购速度不达预期风险。

光大医药团队

林小伟

执业证书编号:S0930517110003

linxiaowei@ebscn.com

021-22167311

梁东旭

执业证书编号:S0930517120003

liangdongxu@ebscn.com

0755-23915357

经煜甚

执业证书编号:S0930517050002

jingys@ebscn.com

021-22169312

宋硕

执业证书编号:S0930518060001

songshuo@ebscn.com

021-22169338

吴佳青(港股)

wujiaqing@ebscn.com

021-52523697

王明瑞

wangmingrui@ebscn.com

010-56513081

长按下方二维码关注光大医药团队

免责声明

本订阅号是光大证券股份有限公司研究所(以下简称“光大证券研究所”)医药研究团队依法设立、独立运营的官方唯一订阅号。其他任何以光大证券研究所医药研究团队名义注册的、或含有“光大证券研究”、与光大证券研究所品牌名称等相关信息的订阅号均不是光大证券研究所医药研究团队的官方订阅号。

本订阅号所刊载的信息均基于光大证券研究所已正式发布的研究报告,仅供在新媒体形势下研究信息、研究观点的及时沟通交流,其中的资料、意见、预测等,均反映相关研究报告初次发布当日光大证券研究所的判断,可能需随时进行调整,本订阅号不承担更新推送信息或另行通知的义务。如需了解详细的证券研究信息,请具体参见光大证券研究所发布的完整报告。

在任何情况下,本订阅号所载内容不构成任何投资建议,任何投资者不应将本订阅号所载内容作为投资决策依据,本公司也不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅归光大证券股份有限公司所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用。如因侵权行为给光大证券造成任何直接或间接的损失,光大证券保留追究一切法律责任的权利。