2021年即将过去,2021年将会是集装箱航运历史上浓墨重彩的一笔,资本市场上沉寂多年的航运股在这一年引起了广泛的关注和争论。市场永远是在分歧中前行,无意义的争论没有任何价值,如何透过迷雾看清方向,才是投资者应该做的事情,而人难免会有主观的偏好,但是数据不会说谎,这篇长文我将以集装箱专业机构Alphaliner的数据为基础,从不同维度展开分析集装箱航运的发展变化,让各位球友做到手里有数,心里有数,并作出自己的判断。

一、集装箱现有运力和增长

这些数据,在我以往的长文中多次提及,但是这里依然要再次提及,当前运力现状是分析的基础。

当前,全球集装箱船(包含非cellular)6319艘,运力2534.6万TEU,运力年度增长约4.3%,总运力中,出租经营的运力占比50.30%,也就是说,整体看,对半开,一半船的船东就是航司自己,一半的船是市场上租船来经营的,这个指标,不必太在意,航运也金融租赁非常普遍,航空也基本如此,比例更高,在航运业,比较出名的有seaspan,国内工行,交通银行都有租赁业务,可以理解为一种大型设备的金融租赁模式。

闲置运力0.7%。由此可见,当前,能动的船全部上了战场,几乎没有闲置。其中2497.8万TEU是专业的集装箱船(您可以简单理解为那种带箱格的只能运输集装箱的船),还有大约37万TEU运力是多用途船、客滚船等提供,比如中远海特的6.2万吨纸浆船那种。这也是可以理解的,市场行情好嘛,能兼装集装箱的船都来运输集装箱了,记得好像还有人用18万吨散货船来运输集装箱的。当然,不管如何,绝对主力依然是专业集装箱船,关于这事,4月份的时候专门写过一个大白话聊航运系列,有兴趣的可以移步大白话聊航运2-为什么集装箱只能集装箱船运输

下图来源:Alphaliner

言归正传,以上为运力现状,接下来看看订单和未来两年运力新增情况。当前在手订单573万TEU,订单占比现有运力23%,这些订单中有496艘,400万TEU,是2021年签订的,通常从下单到船下水交付,基本需要1~2年时间,那么这批船会在2022年低到2023年陆续下水。而且从数据看,简单平均,一艘船运力8000TEU,可见这一轮下单都是大船订单,这点后面还会展开,这里暂时按下不表。

根据Alphaliner数据,2021年已经交付运力127艘,90万TEU运力,那么简单平均一下,预计2021年全年交付运力约100万TEU,也可以预计,2022年,基本也是这个数量级,造船也是个对技术、设备要求很高的事情,特别是这种大船,关于这点这里不展开了(如果展开讲,一句话两句话说不透,涉及到钢材的备制、分段建造、船坞能力等多方面因素)。那么2022年,我们预估产能多增加20~30%,毕竟市场好,大家都着急嘛,预估2022年下水运力120~130万TEU。到2023年,迎来下水高峰期,考虑到姊妹船是同一套图纸,后期建造效率提升,再增加50%产能,预估180~200万TEU下水,这就是未来两年运力增加的数据了。

那么总结一下,结合当前数据,按照个人预估,2022年预计新增运力120~130万TEU,大约增加5%;2023年,将再增加200万TEU,到时候全球运力预计约2850万TEU。到2023年底的时候,在现有运力基础上,增加了约14%的运力。目前主流预测,集装箱贸易量预计会年增长4~5%,那么需求和投入运力增长抵消,2年时间实际净投放运力增长大约是4~7%,(这里没有考虑运力退出因素)

二、老旧船运力退出

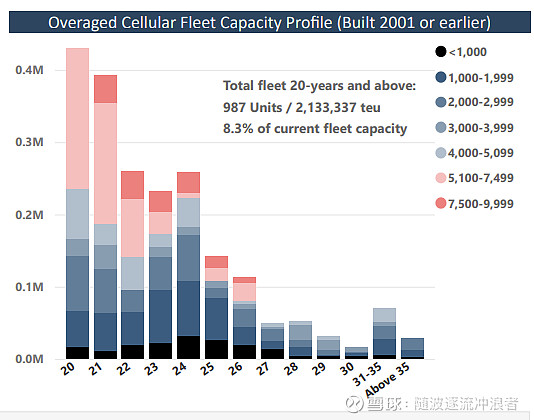

不考虑环保等因素影响,船舶也是有年限的,到了时间,船况太差,也会退出市场。根据Alphaliner数据,20年以上船龄的运力为213万TEU,987艘船,占比8.3%,其中25年以上船龄的占比1.8%。到2023年,这批船龄还得再加2岁,那么完全有理由相信,现在25岁及以上的这1.8%,约45万TEU运力,到2023年的时候,已经退役了,当然,您要说,到时候市场行情依然火爆,只要是个能动的船,都依然坚持上岗,也没毛病。![]()

那么再往前看一步,2023年后,预计到2025年,现在签订的这500万TEU运力全部投入市场,到2025年,现在20年船龄的船,基本也25年以上了,也基本要退役了,这批船运力是213万TEU,那么不考虑后续继续签订单子的情况,现在这批新船订单,实际补充运力也就大约300多万TEU,再考虑到全球贸易增长,集装箱运力需求大约每年3~5%的增长,再来看这批新船订单,感觉是不是一下子变得不一样了?!海控管理层说,目前大家下单都很克制,听起来是不是觉得靠谱了很多?![]()

那么再来看看这批20年以上船龄的船型构成,不少4000~6000TEU的船,这是传统巴拿马船型,这个问题在全球集装箱船新船订单及影响简析中有提到。(本文也是因为总感觉前面这篇文章没写透,继续写的一篇后续。)

对比2016年我跟踪的数据,当年4000~6000TEU的船是900多艘,现存是600多艘,可见这种船正在逐步有序退出市场。而现在的情况是,这批20年船龄的4~6K的船依然活跃在远东到欧美东西干线运输上,可以预见,本轮下单的大型船舶投入市场后,这部分传统巴拿马船型将逐步退出干线运力市场,不仅因为经济性,而且也确实船龄有点大,环保要求也难以达标。

下图来源:Alphaliner

三、2016~2018年,全球航司的烈火重生

很多人简单的认定,航运是个周期性行业,激情过后,重归复归于萧条。对于航运的周期性,我个人认同,任何实物都有高潮和低谷,但是具体到对于集装箱航运,激情过后,回归到平静会是什么状态,我个人认为有待观察。未来如何,时间会给出答案,回望过去,有助于帮助我们更好的理解这个行业。

如我的标题,2016~2018这3年,对于全球航司而言,是一个至暗时刻,在这3年里,整个航运业发生了让全行业惊醒和唏嘘的事情。标志性的事件就是韩国的韩进在2017年破产了,韩进当时的运力是全球TOP10,韩国最大航运公司。

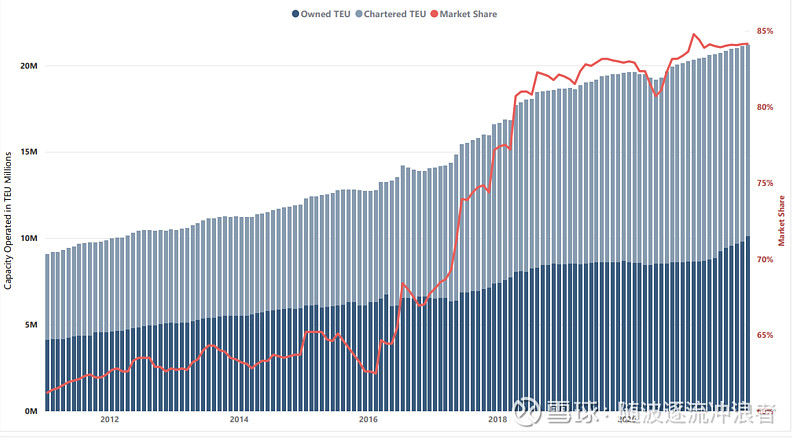

从下面这张图是全球TOP10的航司运力变化图。2016年前,TOP10的航司运力占比基本在65%,随后3年,全球TOP10的航司运力占比大踏步提升到85%。

下图来源:Alphaliner

这3年发生了什么,让运力快速向头部航司集中?对,大量的并购、重组。从这根曲线,可以体会到这3年集运行业的惨烈,因此说经历了烈火中重生,一点不过分。

回顾几个事情的事件节点:

2016年,中海集装箱运输有限公司CSCL整合进入COSCO,当然这个事情也是在中远大整合的背景下,经过这轮整合,国内集装箱、散货,油运按照业务线做了调整,现在的海控就是那时候出现的,整合中远的集装箱业务和中海的集装箱业务,成立海控,因此长期关注601919的老股民说,现在的601919和曾经的那个601919已经不是一个公司了。因此我个人也不赞同机械的拿曾经的601919的K线做参考。

2017年,韩国的韩进宣布破产,现在的HMM是新组建的公司,因此HMM的船队大船比例最高,单船平均运力最大,平均单船运力已经达到1万TEU。曾经的TOP7航司走到破产,尸骨未寒,我想航运业的从业人员应该都还没有忘记那段惨烈的至暗时刻,在竞争中,都会心有余悸。

2018年,东方海外并入中远系,具体情况,有兴趣的可以自己去查以下当时的材料,因此海控一种说是双品牌经营,就是COSCO+OOCL

其他的并购还有,2016年,APL并入达飞,2017年,UASC并入赫伯罗特,2018年,日本的K-line,MOL,NYK合并成立了现在的粉红ONE

单纯看合并似乎还没什么特别的感受,接下来换个角度看看那3年发生了什么,也许更能感受到当时市场的惨烈。

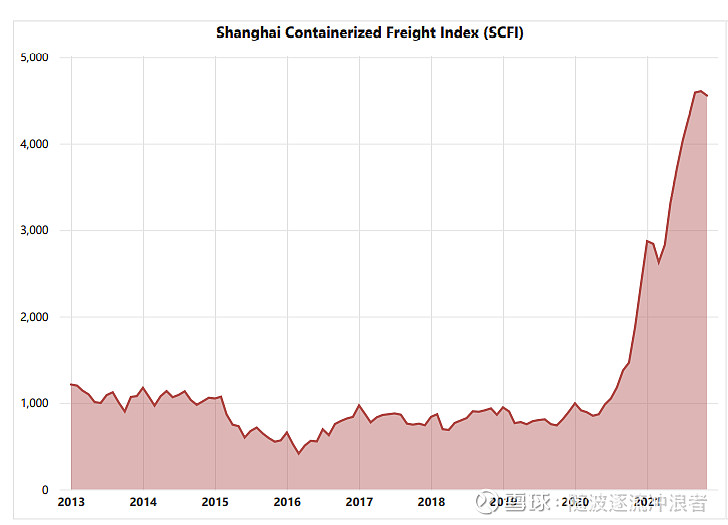

下图是大家熟悉的SCFI曲线,2015年和2016年,走出了一个低谷,也正是因为这个低谷,航司经营陷入困境,2016~2018这3年开启了行业内大范围的并购重组。

来看看报废运力数据,根据Alphaliner统计数据,2016年报废运力66万TEU,2017年43万TEU,而且2016年报废的运力平均船龄才19年。而对应的看,SCFI在2016年处于10年最低点。而历史正常年份,报废运力基本在10~30万TEU,平均船龄基本都是28~30年。而在2016年,66万平均船龄19年的运力提前退出市场!!!随后3年,航运业展开了大量的重组,何其惨烈!现在活下来的航司可以说是经过烈火重生的勇士!

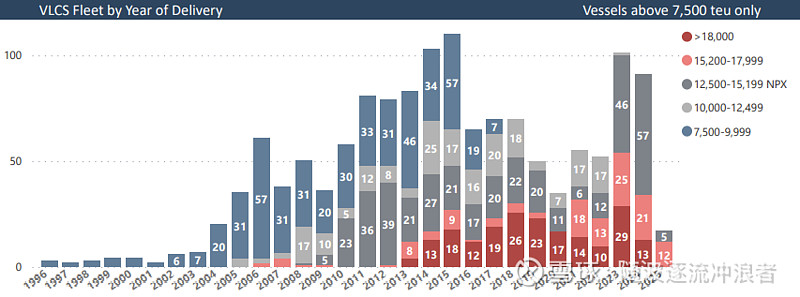

四、船舶大型化和联盟

2005年首次出现了万箱级别的大型集装箱船,随后10年,船舶大型化快速发展,2015年数量达到高峰,船也越造越大,1万TEU已经不是事儿,1.5万起步,1.8万才有点面儿。当然,现在1.8万也不是事儿,2.3万已经投入运营,2.6万已经出现在图纸上了。

下图来源:Alphaliner

船舶大型化,能带来经济效益,单箱运输陈本显著降低,相比传统4~6K级别的船,单箱运输成本基本就30%,但是这时候似乎步子大了,航司都扯到了蛋。大船经济效益是建立在能多装货的基础上,如果一个航次不能装到足够的货物,那么您一条1.8万的船,装3000个TEU,和一条4250的船装3000个TEU,没有任何竞争优势,反而成本更高。

在这种情况下,为了揽货,航司之间出现了各种花式竞争,比如提高航线开船密度,增加发货时效性,提高港口挂靠密度,希望提高揽货能力,结果因为增加航次密度,单船装载率更低。这种情况下,大船已经到水里飘着了,您不能刚刚下水就拆了吧,然后各种低价竞争,那时候的货主和货代在船司面前都是大爷,然后再看2016年平均19年船龄的66万运力退出市场,就可以理解了。

当然,继续这么玩下去,大家都没好日子,然后航运联盟开始重组,经过了各种组合,最后固定下来,就是目前的三足鼎立局面,2M、海洋联盟、THE联盟。联盟内航线、仓位、码头共享,大家别恶性竞争,把自己玩死了,这样以来,局面有所改善,一三五你出船,二四六我出船,你的货和我的货到了码头,都别争了,仓位共享,提高了大船利用率。

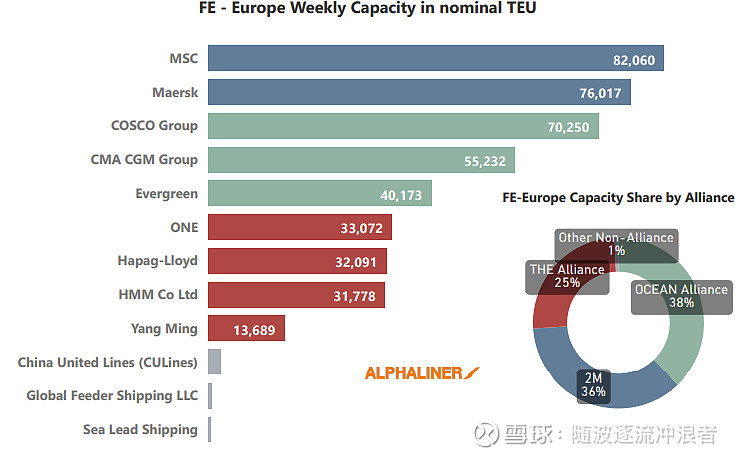

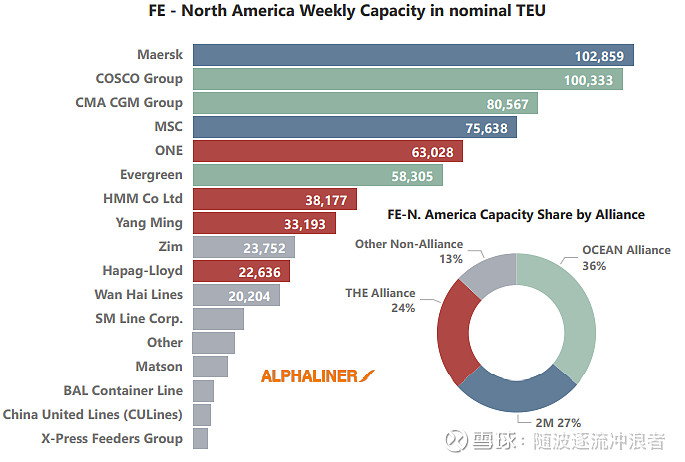

关于联盟,发展到现在,啥也别说了,看数据说话吧,当前,在远东到欧洲的周运力投放上,三大联盟占比99%;北美航线上运力占比87%。

您说集运行业有没有护城河?

下图来源:Alphaliner

了结了这些背景和数据,再回头想想,经过2021年的景气行情,2022年的长协也基本已经明确,为什么货主愿意签订长期2~3年协议,为什么能够接受相比2021年高2~3倍的价格,市场上没有傻瓜,集运走到今天,年盈利千亿不是常态,但是回到过去那种惨烈的状态,在盈亏边缘徘徊就是常态吗?我想一定不是,2022年的高盈利已经是大概率,2023年和以后的盈利会是什么水平,时间会给出答案。

但是我想说的是,航运是周期行业,万事万物都有周期,都有高低波动,但是经历了2016~2018这三年烈火重生的集运,这个周期会如何波动,目前下结论还为时尚早。

本人持有海控,特此声明。另外也请各位中小股东积极参与接下来的投票, @红领巾传奇 @Bigpendan 他们已经做出了努力,接下来,临门一脚,各位动动手指头就能完成,何乐而不为。

纯分享,非荐股,您的投资您做主!