各位大佬已经对中远海控做了全面分析,市场上对于未来,存在多种观点,其中一个担心是新船订单,大量新船下水,是否会导致运力过剩,冲击未来运价。对于未来,谁都没有十足的把握,但是从一些现有信息和数据,还是能看出一些端倪。这里给大家大白话捋一捋。

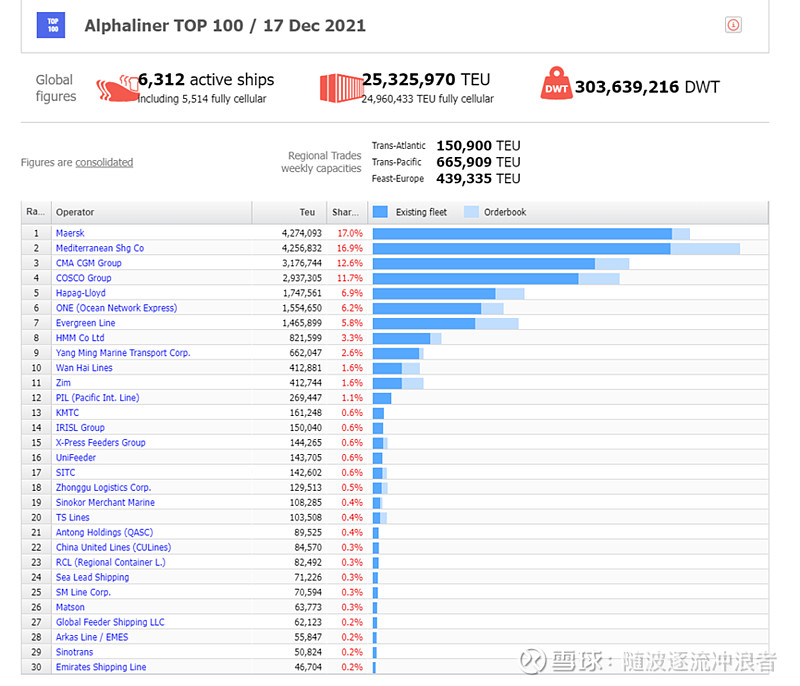

先看全球现有运力情况,数据来源Alphaliner网站公开信息,具体如下。

截至2021年12月17日,全球集装箱总运力2532.6万TEU,6312条船,其中带集装箱格栅(通俗理解就是设计建造出来单纯就是运集装箱的船)5514艘。

主要航线上周运力投放,大西洋航线(通俗说就是欧美之间货物运输)15万TEU,太平洋,你可以简单理解位东南亚-中日韩-美国,周运力投放66.6万TEU;中日韩-欧洲运力投放43.9万TEU。具体比例这里就不计算了,有兴趣的简单除一下就有数了。

从上图,可以直观看出来,全球集装箱运力基本都集中在头部的10家大公司手里,而这10家,基本分属于三大联盟。

那么我们接下来重点看看这top10的航司下的新船订单情况。

这里从公开信息找了一些数据,不全面,但是基本可以说明问题了。

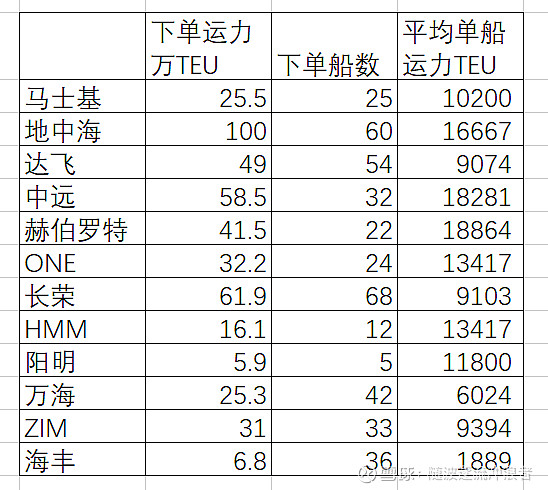

先看看一个总体的下单数据,具体新船订单占当前运力约20%,未来3~5年陆续下水,预计下水高峰期在2023~2024年。各家下单数量和单船平均运力如下表。

总体看,基本可以看出来,这一轮,下单以大船,特别是万箱船为主,单船平均运力基本都在1万以上。

将各家单独拎出来分析,首先声明,所有数据来源公开信息渠道,可能存在误差和不完整的情况。

业界标杆,马士基,下单25.5万TEU,25条船,平均单船1万TEU。公开信息,马士基下单8艘以绿色甲醇为燃料的集装箱新船,每艘船可装载1.6万个集装,这个单子合计12.8万TEU,同时还有一些2000~4000TEU级别的支线集装箱船。基本可以确定这8条船,会投放在东西干线上,这里做个解释,东西干线主要指中日韩-东南亚-欧洲;或者反向到北美的航线。再通俗说,这些船用在亚洲到欧洲(概率更大)或者亚洲到北美。没有具体深挖这个船型的主尺度,估计可能过不了巴拿马运河,用在北美,也是去美西,就是那个最近热门的,堵的稀里糊涂的洛杉矶那嘎达的。

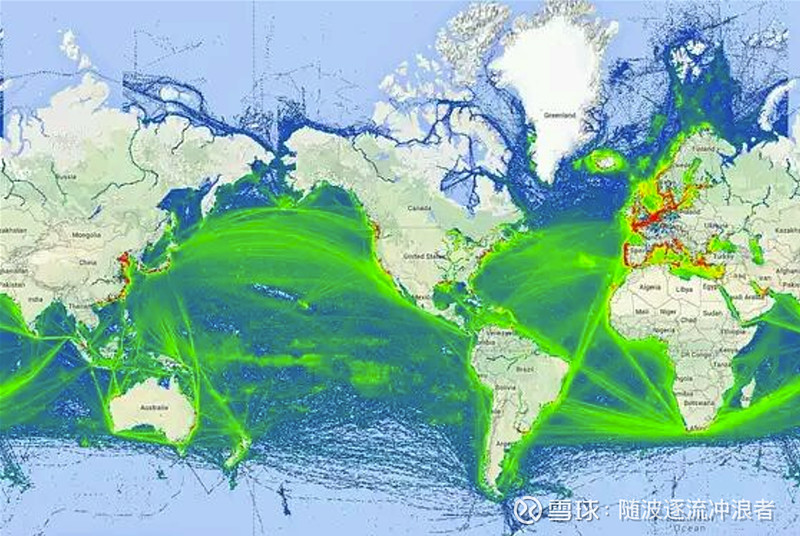

关于全球航线,下面是一张全球航线密度图,可以有个直观感受。注意,这张图不仅仅是集装箱船,包括了所有船。

地中海,下单最猛的一家,下单运力100万TEU,60艘船,平均单船运力1.7万,毫无疑问,基本都是万箱大船,而且是那种接近2万的大大船。不得不说,这家下单够猛,等这批船下水,地中海就将超越马士基,成为全球运力NO1的航司了。

嗯,2M的首席位置马上要换人了,当然,地中海和马士基同属2M联盟,对就他们两家。

下单第三猛将,长荣,对,就是那个把苏伊士运河干歇菜的航司,下单62万TEU,68条船,从公开信息找的数据,这些船分别是20艘1.5万TEU,10艘2.3万TEU;26艘支线集装箱船(大小通常是1000~4000TEU级别)。当前长荣控制运力146.6万TUE,203艘船,单船平均运力7200TUE,自有船76万TUE,121条,平均6300TEU,看出来没,野心大大滴,哈哈哈,这次长荣是要彻底提升船队的质量,向大型化发展,而且大船,支线feeder一起下的组合单,下单的20条1.5万,估计会投入北美航线,10条2.3万会投入欧洲航线,这是准备脱胎换骨,彻底升级成为大型航运公司。

下单第四,中远,海控和东方海外,合计32艘,58.5万TEU,其中东方海外集装箱运输公司(OOCL)10艘1.6万TEU,12艘2.3万TEU;中远海控6艘14092TEU集装箱船舶、4艘16180TEU集装箱船舶。

然后是达飞,54艘 49万TEU;公开信息看到的有9条 2.2万。

赫伯罗特,22艘,42万TEU,公开信息看到,有6艘2.35万TEU

日本的ONE,24艘,32万TEU,平均大小为1.3万TEU

万海,42艘 25.3万TEU,公开信息看到,其中有9艘 1.3万TEU

阳明,5艘,运力5.9万,单船1.2万TEU

HMM,韩国的韩梅梅,12条,1.3万TEU的船,应该是投入北美航线

海丰,36艘船,6.8万,平均单船运力1900TEU,这家公司主打东南亚,中日韩区域运输,深耕这个市场,经营稳扎稳打。这次下单也是如此,基本都是直线集装箱船。

ZIM,本轮行情的最大受益者,单车变超跑,说几个数据,控制运力41万TEU,108条船,平均看,也不大,自有船舶2艘,对,没看错,2艘,合计9000多TEU,对,2条4500的老巴拿马船,然后这轮行情起来,大量租船,赚的盘满钵满,然后人家美国上市了,啥也别说了,截图自己看吧,市值59亿!

由于时间关系,没有一家一家的去详细查找新船订单信息,但是基本可以看出来个大差不差了。

总结一下:这一轮,新船订单基本都是万箱及以上的大船,将来会投入欧美航线上,那么现在跑在这条东西干线的4000~6000TEU的传统老巴拿马船基本都要面临退出的局面,以后基本都是这种大船了。同时,那时候随便来个新玩家,想弄几条小船就参与游戏,难度更高,当然,现在难度也很高,那个谁,弄了条3000TEU的船,在洛杉矶锚地飘的都怀疑人生了。

那么,当前4000~6000TEU级别的船有多少呢,五年前做过一个研究,当时大概是900多艘船,440万TEU左右的运力。当然,这些船,平均船龄目前基本都在15~20年左右了.

关于这个问题,多说几句,集装箱船大型化,是2006年以后的事情,第一家是马士基,弄出来一个15500TEU的大船,当时2006年,简直是牛气冲天啊,要知道,当时8000TEU及以上的都是大船了。然后就是1.8万,然后就到了现在的2.3万了。

2000~2005年那个时间段,4000~6000TEU的船就是主流的大船了,叫巴拿马型,船宽32米,船长270~290米,吃水12~13米,能通过巴拿马运河,2008年开始,巴拿马运河拓宽,能通过船舶尺寸到390米,宽49米,吃水15米,然后1~1.5万TEU的船能在跨太平洋的北美航线上运行了,去美东,需要绕行巴拿马运河。然后这个尺度的船叫新巴拿马船型。

因此,当前运行的大量4000~6000TEU的船,基本都是2005年前后建造的,到现在基本都15年左右的船龄了。在这条航线上,和万箱船竞争,规模效应,能耗,成本会高很多,而且当年的船,设计航速都变态的能到27节,主机功率配备很大,在当前节能环保的要求下,基本都是降速运行,主机效率不高,能耗偏高,未来2023年,EEXI,CII,的推行,这些船将面临困境,不出意外,等到这次新下单的万箱船投入运营的时候,这批船基本就到了寿终正寝的时候。

可能您要问了,4000~6000TEU的船,用来区域内运行是不是可以?尴尬,做支线feeder有点大了,不灵活,能耗偏高,比不过现在这批1800TEU 2200TEU和3500TEU的新船型,而且东南亚,有些港口,还进不去,比如曼谷港,就进不去,记忆中是LOA 172米。而且有的港口,您船是能进去了,但是基础设施不行,岸吊不够大,通俗说,伸出去的胳膊不够长,船去了,没法卸货,您总不能卸一半,让船掉头再卸另外一半不是,先不说别的,您这操作,容易干翻船的哦,哈哈哈。所以,推测,未来3~5年,这批船将面临退役。

如果这个假设成立,那么看个总数,现在新船订单差不多500万TEU,这批传统巴拿马船运力440万TEU,一进一出,其实整体运力增加并不大。考虑到国际贸易货运量基本每年增长3~5%左右,这点运力投放,而且是分3~5年投放,再减去退役运力,真的不算啥。当前看起来新船下单似乎很多,但是海控管理层说,这一轮下单大家都很克制!也许这就是背后深层次的原因所在!

时间关系,很多都没能展开细说,仅仅就大视角看了个大概而已,供投资海控和集装箱航运业的投资者参考。一家之言,欢迎交流探讨,分享相关信息。

我个人持有海控,也许在分析中不自觉的会有倾向性,特此声明。

纯分享,非荐股,您的投资您做主!