“这轮牛市可能是一个长期的牛市,跟美国过去十年的牛市会越来越像。”上投摩根投资总监杜猛近日在上投摩根全球资产配置训练营上表示。“全社会无风险利率下降,叠加房地产周期结束,权益类资产是大类资产中相对有吸引力的。”

作为上投摩根副总经理,杜猛擅以长远的产业发展视角、全球与本土相结合的战略性眼光和深入而细致的研究,洞察时代变迁、产业结构升级所蕴含的投资机遇。

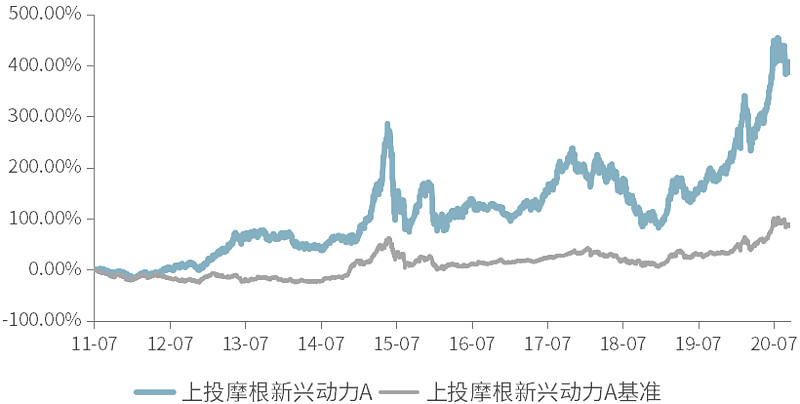

杜猛亲掌的上投摩根新兴动力A,十年专注掘金成长,给投资者带来了丰厚的回报。截至2020年9月30日,上投摩根新兴动力A自2011年7月13日成立以来的收益率高达398.40%,远超同期业绩比较基准的84.21%和上证综指的16.8%。

资料来源:上投摩根新兴动力基金2020年第三季度报告,截至2020.09.30。

以长线的产业思维

捕捉企业成长中的投资机遇

历史上来看,大牛股往往是能契合未来经济发展方向的行业,由于存在较高的发展预期,投资人都愿意给予较高的估值。然而成长过程中充满不确定性,真正能够成长起来的却是凤毛麟角,这给投资人带来了较大的困扰。如何避开期间的陷阱,也就成为了投资成功的关键。

杜猛在演讲中提到其成长股投资的经验,成长性行业需要用产业的眼光和思维去看待,把时间维度拉长一点,以发展的眼光去看待遇到的问题或者困难。看的时间太短,就可能有很多扰动因素。如果以三年或者五年的时间去验证,就知道是真好还是假好。

杜猛以当前市场上比较热门的光伏为例,在2018年由于产业政策的变动,整个光伏行业均遭遇了比较大的冲击,但是长期来看光伏的平价周期一定会来临。因而,只要长期发展趋势是确定的,短期的冲击反而会是较好的布局时点。

另外,对于如何辨别 “真增长”还是“伪增长”这一问题,杜猛认为并没有真伪之分,只是每个企业在发展过程中有做得好和不好之分。大部分公司的老板还都是愿意把公司做大做强,但可能运气不好或者方向选错了,导致在成长上出了问题。

对此杜猛认为,投资人要想避开成长股投资过程中的陷阱,就需要持续的对企业经营状况和发展进行跟踪研究,以便及时地判断企业做的好还是不好。如果企业在正常的发展轨道之中,则继续投资;如果发现企业存在问题,那么需要及时的退出,以降低投资风险。

每个行业和企业的发展,都会经历兴起、高峰、衰退这几个阶段,每一个阶段的风险和收益也不一样,因而应采取的投资策略也不一样。对于自己的投资策略,杜猛分享道“在行业的起步阶段,我会采取相对分散的方法,以降低投资中的风险。当行业进入到平稳增长期,企业分化会比较大,我会选择优质的龙头公司,采取相对集中的投资方式”。

这一次可能是长期牛市

跟过去十年的美股越来越像

回顾过往的历史,A股的每一次上涨都是由流动性所驱动的,而且呈现出阶段性的特征,比如说2006-2007年和2015年这两轮大牛市,背后都伴随着无风险利率的快速下行。但是这种全面且快速的上涨,也带来了相对严重的后遗症,指数急涨急跌,很多投资者并未能获取较高的回报。

对于这一轮发端于2018年2440点的上涨行情,杜猛认为其与A股历史上的任何一次牛市都不一样,这轮上涨并不是全面而是结构性的上涨,是由一批优质的龙头公司上涨所驱动的。它更健康、持续时间也有望更长期,与美股过去十年的上涨越来越相似。

首先,A股上市公司的质量和构成在不断的优化当中。更能代表中国经济发展方向的医药、消费和科技公司,在A股所占的比例越来越多,而金融、地产等偏传统的行业所占比重正在下降,且在境外上市的龙头公司也将不断回归A股。

另外,在全社会无风险利率下降的当下,叠加房地产周期的结束,权益类资产是大类资产中相对有吸引力的,未来将获得更多资金的关注,并且有望成为长期资金配置的重要组成部分。

同时,杜猛还认为与过去A股巨大波动所不同的是,未来市场可能呈缓步、震荡上行趋势,将是一个真正的长期牛市。因而对基金投资者来说,杜猛建议要摒弃追涨杀跌的交易方式,不要被市场裹挟着走,需要树立长期投资的理念,尽量将持有年限拉长,将基金作为长期资产配置的重要组成部分,并基于三年或者五年去做规划。

上投摩根新兴动力A基金成立日期为2011-07-13,基金业绩比较基准为中国战略新兴产业成份指数收益率*85%+上证国债指数收益率*15%,2019年、2018年、2017年、2016年、2015年累计净值回报分别为70.27%、-35.65%、42.21%、-19.81%、65.39%,对应区间的基金业绩比较基准增长率分别为29.73%、-19.12%、17.55%、-8.35%、5.68%。20200101 基金业绩比较基准由“沪深300指数收益率*80%+上证国债指数收益率*20%”变更为“中国战略新兴产业成份指数收益率*85%+上证国债指数收益率*15%”。上投摩根新兴动力A基金历任基金经理为杜猛(20110713至今)。

上投摩根中国优势基金成立日期为2004-09-15,基金业绩比较基准为沪深300指数收益率*70%+中债总指数收益率*30%,2019年、2018年、2017年、2016年、2015年累计净值回报分别为57.81%、-37.08%、26.18%、-23.52%、36.02%,对应区间的基金业绩比较基准增长率分别为25.58%、-15.87%、13.96%、-8.44%、5.26%。20131207 基金业绩比较基准由“新华富时中国A600指数收益率*70%+上证国债指数收益率*25%+同业存款利率*5%”变更为“沪深300指数收益率*70%+中债总指数收益率*30%”。"上投摩根中国优势基金历任基金经理为董红波(20130527-20150216)、乐琪(20150216-20160429)、杨景喻(20150804-20190329)、孟亮(20160429-20190329)、杜猛(20190329至今)。

$深证成指(SZ399001)$$创业板指(SZ399006)$$上证指数(SH000001)$

@今日话题 @蛋卷基金 @青春的泥沼 @持有封基 @养基司令 @老豆说 @认真的天马@书剑笑傲 @炒基蛋 @何适投资 @哆啦A梦睿-十贰生 @大彤哥跑跳碰 @鱼香基丝 @钓鱼蜜-泽北荣志 @持有封基 @益君财 @run寜 @赤箭 @lanse001 @明大教主 @纳米小星 @海鸣凰 @炒基蛋 @不在此山中 @财富自由的大富翁 @梧桐居士2010 @卜筮涨涨 @老黑01 @曹大勇 @慕阳明 @持有封基 @无声 @小陈子 @故人未来