作为A股红利指数的大族长,上证红利指数是很多指数基金投资者,选择的第一个指数基金。红利指数以其:成立时间久远、分红稳定、规模最大、红利因子较强的防守性,广受新手朋友们所信赖。

不过,2021年跟踪该指数的华泰柏瑞红利ETF分红不达预期,广受投资者的指责。61也在之前的文章中详细的分析了主要原因:规模巨大导致跟踪指数时出现了“流动性困境”。

一、问题缘起

2021年,红利ETF每10股分红0.86元,分红率仅为2.99%。对比2019年的4.97%、2020年的5.15%,下降幅度非常明显。为此61追溯了近5年的红利指数、红利ETF收益率及红利全收益指数收益率。

如上图,通过对比发现,2021年红利全收益指数收益正常,但红利ETF虽然跑赢红利指数,但跑输红利全收益指数-2.37%。红利ETF的分红 ≈ 红利全收益收益率 - 红利指数收益率。大白话来说:红利ETF的分红规则跟“基金对比指数收益率”的差额有关,也就是跑赢指数的部分拿出来分红。

如果红利ETF能紧跟指数,达成红利全收益指数的收益率,那么2021年分红并不会减少,甚至还能略超以往。但红利ETF没能做到,较大幅度的跑输了全收益指数,这便是问题核心:基金没有紧跟指数收益。

二、为何会跑输指数?

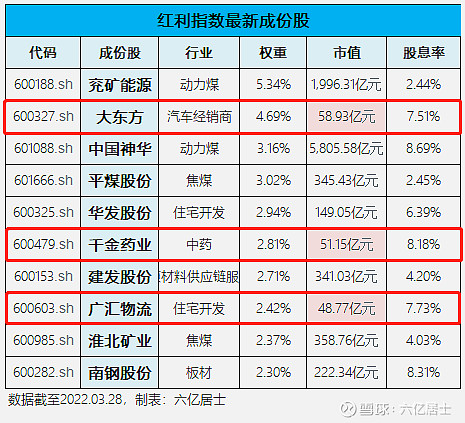

既然指数基金的核心策略是“被动紧跟”指数,那为何基金为何跟不住指数?直接复制指数策略不就可以了么?规模太大的烦恼!华泰柏瑞红利ETF,目前规模高达180亿+,为众多红利类指数基金之最。又因为红利指数是“股息率加权”,导致红利指数的成分股中有非常多的小市值公司。

我们来看看基金的管理规则:

1、《公募基金流动性风险管理规定(2017)》明文规定,限定同一管理人对某一公司15%流通股的总额限制。这点是为了防范风险,避免某一个基金公司过高持有某一家公司股权,从而导致出现黑天鹅。

2、红利ETF基金经理柳军管理20余只基金,这些基金在一定概率上也会有红利ETF持仓成分股,从而抢占15%之内的比例;

3、红利ETF目前规模高达183亿左右,而部分成分股自由流通市值不足60亿。以第二大权重股大东方为例:其流通市值58.93亿,目前占红利指数权重4.69%。58.93亿的15%便是8.84亿,这是基金能持仓的上限。而目前红利ETF规模183.78亿,如果要完全跟踪指数,得给予 4.69% 的权重,即最少需要买入8.62亿,离8.84亿只差1800万,岌岌可危。

显而易见,在这么巨大规模的影响下,基金要完全跟踪指数,力有不逮。在2021年4季报中可见,红利ETF现金储备高达4.46%,为近10年之最。(有钱没地花!)

这也是很多投资者希望华泰柏瑞控制红利ETF规模的原因。

三、危机出现的原因

2013年,红利指数做过一次编制规则的调整,从原来的“市值加权”调整为“股息率”加权,这个调整的好处是:强化了红利类指数的“红利因子”的作用,降低了大金融在指数内的权重,释放了高股息率成分股的参与度,极大的提升了其权重。

不过受此调整影响,很多小市值、高股息率公司成为了红利指数的“十大权重股”,为此之前也有不少有识之士,提出:以股息率加权的指数,会出现流动性困境。果不其然,在此次调整10来年后,红利ETF由于规模太大,出现了该问题。

由上图可见,在“股息率”加权的策略下,很多小市值、高股息公司高居十大权重股,当基金规模巨大,受限15%原则后,基金完全跟踪指数成为了“不能达成”的目标。

四、编制规则再次优化

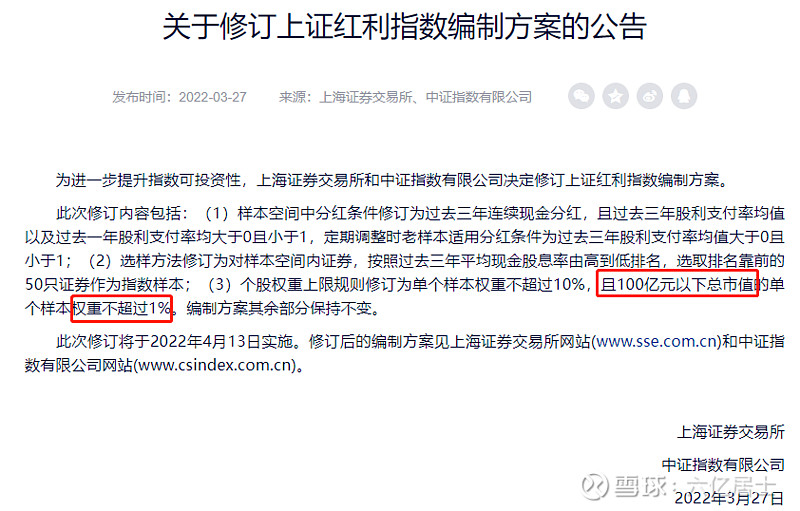

此次调整核心有三:

(1)样本空间中分红条件修订为过去三年连续现金分红,且过去三年股利支付率均值以及过去一年股利支付率均大于0且小于1,定期调整时老样本适用分红条件为过去三年股利支付率均值大于0且小于1;

解析1:此条加强了企业分红的连续性和稳定性,并且限制了股利支付率 < 1,有部分偶发性、乱分红的公司会被剔除。

(2)选样方法修订为对样本空间内证券,按照过去三年平均现金股息率由高到低排名,选取排名靠前的50只证券作为指数样本;

解析2:仍按照股息率排名,股息率加权仍为核心指标。

(3)个股权重上限规则修订为单个样本权重不超过10%,且100亿元以下总市值的单个样本权重不超过1%。编制方案其余部分保持不变。

解析3:重点调整,限制了100亿以下市值的成分股,权重不超过1%。

至此,我们可以看出,本次调整主要是为了解决“流动性困境”,其次再次提升红利指数的质量,调整非常必要。

五、对指数和基金的影响

1、成份股连续分红要求提升,对于成份股“红利因子”的契合度会提升;

2、成份股股利支付率 < 1,对动辄100%+分红的企业,会被剔除出指数,例如:重庆百货;

3、保持“股息率加权”,延续股息率的重要性;

4、限制100亿市值以下企业的权重至1%以下,降低后的权重会允给其他高股息、高市值企业,从而提升指数流动性;

5、红利ETF后续应当能较好跟踪红利指数,如果本次规则调整后,还差强人意,61建议大伙用脚投票。![]()

“红利因子加强”+“股息率加权延续”+“市值补丁”:便是此次调整的总结。

六、对投资者的影响

1、无须操作,指数执行调整后(2022.04.13),基金会被动跟踪调整;

2、持有者可以继续观察该基金跟踪收益与分红情况,61也会密切跟踪;

3、红利ETF暂时解除了“流动性困境”,但如果某一天规模又到某一个临界点时,或许还会看到类似情况,但目前来看,还可以蹦跶较长一段时间。

4、中证红利其实也会有类似需求,但中证红利选样空间更大(沪深两市),成分股更多(100),基金规模相对较小(富国中证红利56亿),相对来说还不紧急。

5、整体来看是好事,是解决之前早该解决的问题,但毕竟是等问题出现再行动,无论中证指数还是基金公司,希望类似情况以后要尽早解决。

OVER。

关联阅读:

扩展阅读:“61” 指数基金定投指南系列文章(新手必看)

$红利ETF(SH510880)$ $中证红利ETF(SH515080)$ $大成中证红利指数A(F090010)$

风险提示:基金有风险,入市须谨慎。文章内容仅供参考,不构成投资建议。