最近 $红利ETF(SH510880)$ 一路高歌,“价值派”喜笑颜开,一扫多年的阴霾。但是,仅仅就在半年前,A股还属于“大白马时代”,各类“茅指数”群雄纷起;白马跌落神坛之后,A股开启了“宁组合”时代,龙头宁德时代一路高歌猛进,连涨三个月,一时风光无限。

那么,“价值”策略与“成长”策略到底孰优孰劣?我们到底该如何选择?

一、成长和价值的含义

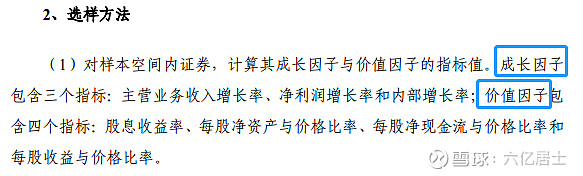

(图1:关于成长与估值策略的官方说明)

关于成长与价值的定义,各有各的说法,61一般稳一手:有事不决问官方![]() 。

。

成长因子:主营业务收入增长率、净利润增长率和内部增长率;

价值因子:股息收益率、每股净资产与价格比率、每股净现金流与价格比率和

每股收益与价格比率;

因此,成长有关的是:主营收入(扣非)、净利润(扣非)、ROE(含红利);价值有关的是:市盈率PE、市净率PB、市销率PS、股息率;

这么一来是不是很眼熟?对了,我们对某指数,去衡量它的“价值”与“价格”的估值判定时,会常常用到上述各个指标,部分指数需要多指标联动。

简单来说:价值策略强调的是某一个指数的基础价值,成长策略强调的是某一个指数的成长效率。

当然,价值策略指数并不表示没有成长性,成长策略的指数也并非没有内在价值(有点拗口![]() )。两者个股在不同的指数中也常会同时出现,因为“内在价值”与“高速成长”并不冲突。

)。两者个股在不同的指数中也常会同时出现,因为“内在价值”与“高速成长”并不冲突。

二、历史回溯以明证

1、沪深300成长VS沪深300价值

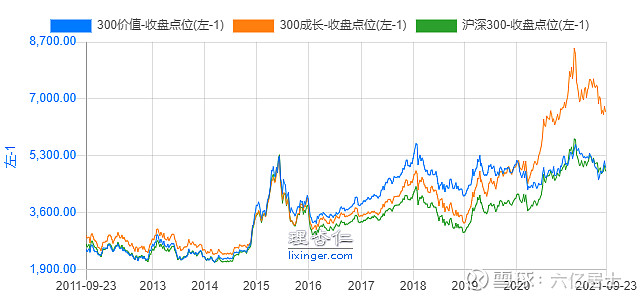

(图2:沪深300、300价值、300成长10年历史点位图)

由图2可见,在10年的历史回溯中:

1)无论是价值策略还是成长策略,大部分时间均好于沪深300原指数;

2)价值策略在熊市优于成长策略(见表2016-2019.11时间段);

3)成长策略在牛市更富有弹性(见表2020.04-今时间段);

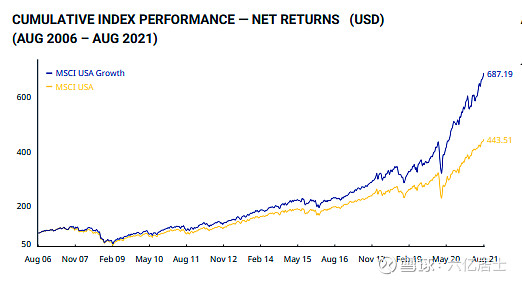

由图3可见(成长深蓝、价值浅蓝):

2)前5年差距并不明显,16年之后产生巨大差异;

3、美股的情况

(图4 MSCI美国成长指数)

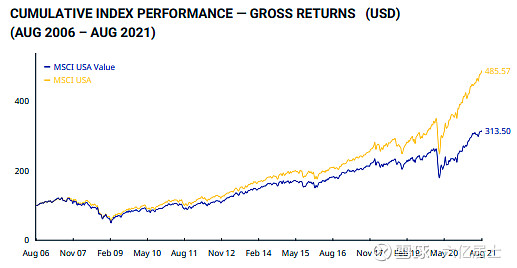

(图5 MSCI美国价值指数)

通过图4、5可见,在美国“成长因子”整体大胜“价值因子”。

4、日本的情况

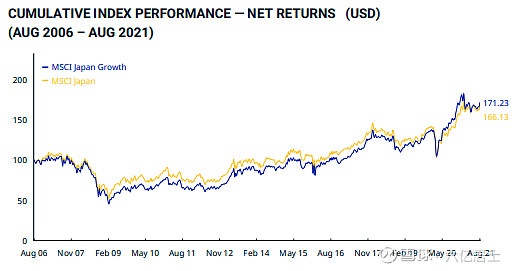

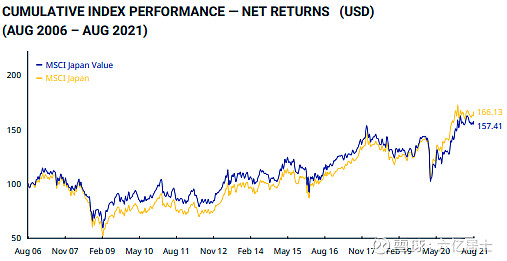

(图6 MSCI日本成长指数)

(图7 MSCI日本价值指数)

日本价值指数长期优于日本成长指数,不过2020年疫情以来,成长开始跑赢价值。

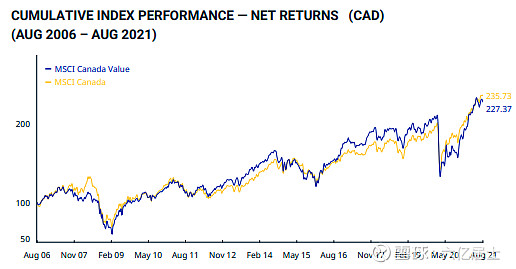

5、加拿大的情况

加拿大价值指数(227.37点)优于加拿大成长指数(213.98点);

当然还有其他更多指数样本,限于数据源与篇幅的问题,我就不一一赘述了。整体上来说,长时间看价值指数的有效性高于成长指数,而成长指数的爆发力强于价值指数。不同的国家、不同的板块、不同的年份,价值与成长各有千秋。

价值指数优于成长指数的阶段是因为:因为热度,许多人为“成长”给出了过高估值,从而降低了自己的安全边际和收益率;而成长指数优于价值指数的阶段更多是匹配了“合适的估值”。

虽然成长指数的成份股明显有着更强的成长能力,但也正由于此因素,市场往往会给予更高的估值,从而导致新进投资人“接盘”。

而价值指数在立意上,首先确保的是以价值为基础,选择成份股时会主动淘汰“性价比低”的企业,从而使得估值趋于平和,安全系数更高。

但是如果“估值处于合理期间”,成长类指数就能获得高爆发,例如2020年疫情之后的中国成长股与日本成长股。

三、对于我们的意义

1、对于普通投资者,尤其是希望“稳定制胜”的指数基金定投者,选择“价值策略”整体上会优于“成长策略”,因为价值策略的判断难度低,容易掌握。

2、考虑价值策略的同时,我们也要考虑目标的“成长性”,良好的成长性会让低估指数形成“戴维斯双击”,即:估值回归+业绩成长。

3、如果要定投“成长类”股指基金,一定睁亮眼睛,确定清楚标的的“估值水平”,只有在合适的价格买入好企业,才是行久赢稳之道。

4、定投“价值向”的周期行业指数基金,要注意避免“低估值陷阱”,比如中证钢铁等强周期行业指数,虽然某时的市盈率(PE)估值是“低估”,但其由于周期循环的特性,利润只是阶段性的,等周期过去,利润快速下降,原来好好的“低估”会在较短的时间内成为“高估”!因此,对于类似行业,我们还需要是使用市净率(PB)进行判断。

5、综合来说,我们要多维度选择标的,价值判断是基础,再根据特定指数基金的成长性给予特定的估值阈值。以《61估值表!一眼看清估值的高与低 》为例,我们给予宽基指数的估值区间是不同于优秀行业的阈值的。

================

我们给予的估值体系是“相对投资价值”,5万/m²的上海内环商品房的性价比,大概率是优于1万/m²的某县城房产的。我们在设定估值体系是,即要遵守市场的普遍价值规律,也要尊重特定标的的特殊价值。

整体而言,指数间的估值是动态的,单指数的估值随着时间变化也是动态的。不要给成长类标的过高的估值,也不要“贪便宜”去买入毫无成长性、甚至有估值陷阱的标的。

唯一不变的是:投资要基于标的综合价值判断,设定符合安全边际的估值体系!

市场风格变化无常,各位谨慎追逐热点!

#价值大蓝筹飙涨!苦命人的春天来了?# #雪球ETF星推官# #雪球星计划#

@蛋卷基金 @今日话题 @ETF星推官 $沪深300ETF(SH510300)$ $红利低波50ETF(SH515450)$