最近一直在写别的行业的文章,很多投资者都私聊我券商的话题,那么今天就回归券商领域,写一篇我对当下券商股价表现的见解,我会把数据,理由,以及逻辑分享给大家。

首先头部券商为何是低估值的?是不是真的是业绩层面的原因,比如说像大众所说的周期股业绩波动大,或者接下来业绩有下滑的风险,利润层面不好拿捏,所以投资者不愿意买入,那么就让我们来了解下券商的业绩:

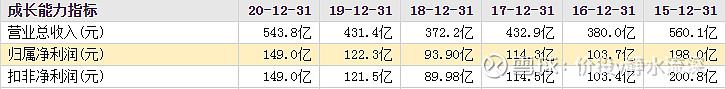

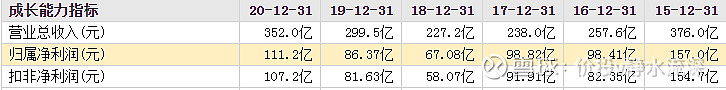

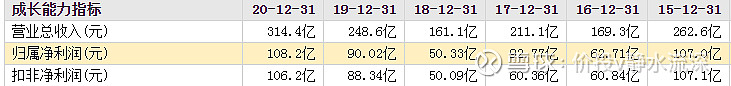

我们挑选中信,国泰,华泰这三家比较有代表意义的头部券商来理解这些年的业绩,从15年杠杆牛市业绩创出新高以后,其实券商行业的业绩是逐步下滑的,一直到18年业绩见底,当年行情低迷叠加股权质押风波,所以将券商的业绩打到了最低谷,中信证券最低的时候是93.9亿,国泰是67.08亿,华泰则是50.33亿。

但是随后这些年我们可以看到的是无论19年还是20年,乃至今年21年,券商连续三年业绩逐年创出新高,比如中信证券从最低的93亿去年盈利至149亿,但是投资者要知道去年中信是大量计提的,在比如说国泰君安从最低的67亿盈利至去年的111亿,华泰则从最低的50亿盈利至108亿。

如果我们推算到今年的话,我们简单估算一下这三家券商的全年业绩,中信证券今年三季度赚取了176亿,那么我估算中信证券第四季度赚50亿左右,全年业绩也要接近225亿左右,也就是从18年的93亿到今年的225亿,请问投资者这样的成绩对比其他行业是否是领先的?

那么除了中信证券,我们再以国泰君安来对比,这家券商前三季度赚取了116亿,简单估算第四季度赚取30亿左右,那么全年业绩也要达到146亿左右,从18年的67亿到今年的146亿左右,请问这样的利润增速难道还得到不了市场的认可吗?

而华泰证券方面前三季度赚取了110亿,简单估算第四季度也赚取了30亿左右,那么全年业绩则要达到140亿左右,从18年最低的50亿到今年的140亿,请问这样的利润增速市场有多少企业能够与之所匹敌的?

也就是说这三家头部券商从18年到21年这三年的时间业绩翻了多少倍呢?中信是从93亿到225亿左右,利润层面是2.4倍,国泰君安从67亿到145亿左右,利润层面是2.16倍,华泰从50亿左右到140亿左右,利润层面是2.8倍,这是三年头部券商取得净利润层面的成就。

这样的利润增速是什么概念呢?我们拿市场火热的一些企业来对比,比如贵州茅台,18年实现净利润378亿,去年实现净利润466亿,三季度利润增速是10%左右,就算全年业绩达到510亿,净利润也就是1.3倍而已,远远跑输头部券商。

再比如当下最火的新能源汽车比亚迪,18年赚取的净利润是35亿,去年实现净利润42亿,但今年三季度是下滑的,我们假设全年业绩与去年差不多,净利润层面也才1.2倍左右,也是输给头部券商的。

那么我们不拿这些热门赛道股进行对标,我们就拿银行股来对比,毕竟银行是利润最稳健的,与券商一样也同为金融企业,而且我们挑选银行股当中最出色的招商银行,招行18年实现净利润808亿,去年实现净利润979亿,而今年三季度利润增速是22.21%,所以我们假设全年业绩是1200亿左右,那么净利润层面是1.5倍,同样还是没比的过着三家头部券商。

所以无论是热门赛道股,还是利润层面牛逼如招商银行,这三年的取得的成绩都是不如头部券商的, 但当下头部券商居然在投资者眼里是赚不到什么钱的企业,而且说券商是靠天吃饭的周期股,这简直就是疯狂的言论,因为这些年从市场强调的直接融资市场,以及财富管理时代的到来让券商的整个行业模式全部改变,如果有兴趣的投资者可以阅读我之前写的文章《头部券商是成长股,中小券商是周期股》,你就会明白头部券商是带有成长属性的,至少是弱周期的,这些年利润层面的驱动不是来自于市场的情绪,而是经济升级所带来的业务结构,未来有机会我再来详细探讨头部券商具备成长股特点的话题。

聊到这,投资者想必一定明白本文的标题的含义,券商欠缺的不是基本面,不是业务的增量或者是利润层面的稳健,至少是头部券商这些年的业绩是可以论证自己盈利的出色,那么为何股价总是迟迟不拉升呢?甚至有时候反而还会跌?

我个人认为是因为市场大多数的投资者对于券商的想法还没有改变,他们仍然认为券商是靠天吃饭的周期股,所以市场的口号是券商是牛市的旗手,行情的发动机,因为他们并不了解券商的业务所以才会有如此的见解,如果从整个行业来理解这样的看法是正确的,因为整个券商行业的属性仍然与市场的成交量或者情绪紧密相关,但是拆分券商行业,以个股而言的话,由其是头部券商,那么就不是所谓的牛市旗手,发动机之言论。

因为头部券商的经纪业务不是从前的依靠佣金的收入,曾经依靠佣金赚取利润的时代那时候占比业务可以达到接近百分之50,但是现在有些券商也就百分之15,而且佣金下降是大趋势,我们可以看到三季度市场成交量非常火爆,但是券商赚取的收入却不如二季度,这是为什么呢?就是因为这些年券商越来越不依赖于佣金,而且佣金下降在逐渐减少利润的占比,所以光靠市场成交量来定义券商的行情是站不住脚的,没有任何依据的,是完全错误的想法。

券商当下的收入是依靠基金代销,参股基金公司的收益,两融业务,去方向型的自营业务,乃至投行业务以及私募股权等带动的,可以看到这些业务虽然与市场相关,但更依赖与券商自身的禀赋,比如财富管理的基金代销与参股基金这方面,有些就是在客户基础,投顾方面,以及参股基金公司方面所领先的,那你说是不是券商的格局更依赖与自身的业务结构呢?而且基金时代不是由于市场情绪带动的,而是居民理财行为的改变,是经济升级所带来的。

再比如说投行业务,这也是依赖于一系列的规则出台,直接融资市场占比的提升,无论是科创板,还是创业板注册制,乃至当下的北交所,都是在鼓励股权融资,所以这方面也是经济升级所带来的利润,不仅如此,头部券商的自营业务现在也在往弱周期方向发展,这就是去方向转型的意义所在,因为曾经的头部券商自营业务是趋势化的逻辑,所以当去方向转型以后,更多的是调整自营业务的结构,以量补价的方式去赚取收益,虽然不如之前那么的暴力,但更能够抵御风险能力,这样也有助于未来行业杠杆的提升。

所以券商这些年的业绩更多的还是时代所推动的,经济升级所带来的,而不是市场情绪发酵以后所去炒作的,这就是我为什么老是强调券商的业绩的原因,我每次都说券商披露半年度,三季度,乃至全年业绩的时候总是会有一波行情的,是因为只要券商的业绩能够一直爬坡上升,那么市场对于券商的看法就会改变,只有事实摆在眼前的时候,投资者才会相信头部券商原来是具备业绩成长属性的,他们才会对券商有所改观,所以券商欠缺的不是基本面的问题,而是市场资金的共识,或者说市场对于券商看法的认同。

从当下市场的角度来理解,这样的声音是越来越多的,比如最近这些交易日,市场的资金是持续买入券商板块的,而且也有机构的研报评价头部券商是具备成长股逻辑的,所以当这些认同者成为主流认知的时候,那么券商的估值就会必然修正,作为投资者我们不知道什么时候券商会估值修复,但有一点我们是可以做到的,那就是坚决的买入有价值的企业,陪伴价值,拥抱价值,等待价值回归,如果年报不能让市场的投资者认可,那么就继续付出耐心等待明年的一季度,因为只要业绩不断的拉升,现实的力量就会改变大众的想法,那时候正是券商投资者收获自己丰厚回报,享受自己付出耐心所得的时刻,我想那是非常美妙且有趣的事情,而且我认为这一天并不遥远,因为我们的逻辑是正确的,即使当下很多人不认同,但只要逻辑是未来的事实,就必然是正确的。

-----------------------------------------------------------------------------------------------------------------------------------------------------------免责声明:以上发布的观点全是自己个人的主观观点,仅供参考,不构成对任何人的投资建议,不具备任何代表性,投资者据此操作,风险自负。